深评:解析汽车产业波动,疫情下的“生存手则”

2020年开年之初又逢疫情冲击,已举步维艰的汽车产业会否在冲击之下一蹶不振?

2019年国内汽车产销规模分别是2572.1万辆和2576.9万辆,同比分别下降7.5%和8.2%,继2018年以来连续第二年出现负增长。2020年开年之初又逢疫情冲击,展望全年,已举步维艰的汽车产业会否在冲击之下一蹶不振?是否应出台针对性援助政策/举措?冲击之余是否危机与机遇并存?车企又应采取何等策略转危机为先机?

全文关键

疫情对汽车产业的冲击力度不可小觑,一季度行业产销量将下挫30%以上。

疫情并非绝对负面冲击,也随之带来新增量、新机遇、新变革。

考虑到时间和经济的缓冲性,新增量将在三季度得到彻底释放,部分细分市场迎来重大利好的同时,车企必须提早准备。

综合利弊考虑,应出台适当力度政策/举措对汽车产业进行援助,但力度不宜过大,以免透支。

通过疫情,车企应从应急机制、产能布局、产品研发、创新营销四大方面着力建设,变危机为先机,建立先发优势。

一

疫情引发车市连锁反应

从最新的数据可以判明,疫情迅猛增长的势头已经被控制住。在此期间,各地将根据形势分步、分阶段的解除控制手段,不出意外的话,应该是在5月份将全面恢复生产、交通、物流、金融等正常秩序,汽车产业受到的疫情冲击也会全面解除。基于此判断,我们可以进一步预估各领域的冲击力度。

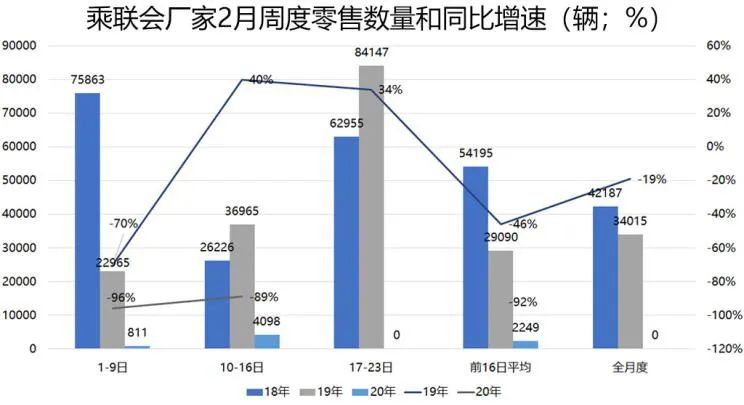

首先是销售端,1季度全国销量同比预计下滑30%以上。根据中汽协统计数据,2020年1月汽车产销分别完成178.3万辆和194.1万辆,环比分别下降33.5%和27.0%,同比分别下降24.6%和18.0%;1月乘用车产销分别完成144.4万辆和161.4万辆,环比分别下降33.9%和27.1%,同比分别下降27.6%和20.2%。鉴于2月份各地的严控态势和4S店人流量情况,极有可能进一步下滑,3月份或有所收窄。综合来看,1季度平均同比下滑30%只低不高,结合往年情形来看,全季度汽车销量难超500万辆、乘用车销量难超450万辆。

必须注意的是,1季度需求压抑不会在2季度大幅释放,很可能滞后到3、4季度。虽然1季度约有100—150万辆左右的汽车需求被临时抑制,但这一需求并不会在2季度得到迅速释放。

这里面的原因有二:一是2季度大部分消费者对于公共密集场所仍有一定排斥心理,4S店能不去仍会选择不去,但这个因素相对较小,约占20%;二是1季度大部分行业均未正常满产复工,各行各业收入明显减薄,非强烈刚需的消费者短期内会改变购置特别是换购的比例,将资金留作它用,而在3季度甚至4季度才会在前期新增收入的情况下,挪动资金购车,这个因素约占80%。简单点讲,疫情压制的汽车需求会有释放延滞性,这一点各界必须充分重视。

产品方面,短期新能源反弹速度更快,中长期高油耗传统车承压更大。在疫情期间乃至疫情结束后的一段时间,消费者由于封锁期间的使用认知(部分城市/加油站曾短暂停止普通民众加油服务),将更加偏向于选购低油耗车型,高油耗车型将受到一定程度摒弃。与此同时,新能源汽车依靠限号、限牌政策保障,购车成为强烈刚需,同时一部分消费者会更积极的转向新能源车型,以在特殊时期“有备无患”,因此2、3月新能源汽车销量反弹速度将超过传统燃油车。

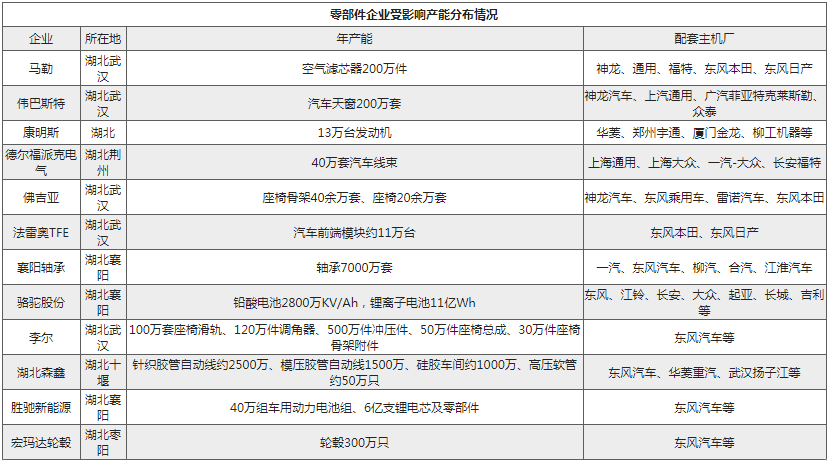

在生产端,企业面临复工防护、供应链、资金流三大考验,其中资金流最为窒息。在复工防护方面,目前大多数车企虽已开始复工,但长达1个月的停产将带来明显的账面核算压力,而且复工所需的防护物资(口罩、消毒液)和防护条件(工位之间的安全距离)也会对企业生产提出严峻考验。在供应链方面,受大部分零部件企业停工1-1.5个月的影响,整车企业面临库存零部件消耗殆尽、产线间歇性停线的风险。

特别是湖北(武汉)作为全国汽零重镇,拥有1300余家汽零企业,部分汽零企业甚至掌握了全国的零部件配套份额,由此来看,未来2-3个月全国整车企业间歇性停线将呈常态化。与前两者相比,更重要的是资金流,特别是零部件企业,由于“先供货后付款、账期3-6个月算早的”采购特征,零部件企业能否熬过这几个月,确实非常难说。

从长远来看,全球汽车制造商重新评估国产汽零配套地位将带来深远影响。由于中国全球制造工厂的地位,全年汽车零部件出口金额已达600亿美元规模,已开始向美、日、德、韩等主要国家输出大量零部件(含外资独资、合资、自主)。

此次疫情爆发引起的零部件断供将引起国外车企的高度重视,高利润、主力车型大概率会制定Plan B计划,用以防止单一供应来源所产生的风险。因此从长远来看,汽零出口业务也将承受一定压力,而且压力持续时间比国内市场更久。

总体来看,不管是前端的零部件企业,还是中端的整车制造厂,乃至后端的销售网络,产业链上中下游均会面临强力的冲击,如果一定要量化,考虑到疫情的持续时间,这个平均冲击力度约为2个月(相当于彻底停摆2个月),因此需要3-6个月来逐渐缓冲和消化疫情冲击力度。

二

皆有利弊,疫情并非绝对利空

首先我们要明确的一点是,既然冲击力度约为2个月停摆时间,那以中国汽车产业至今为止建立的完备体系,就不可能在这次疫情冲击下彻底崩塌,这是必须要认清的基本逻辑线。然后我们要在这个基本逻辑线上,客观认清疫情带来的利弊,而非一味地悲观。

疫情带来的第一个利好,是间歇性发挥优胜劣汰功能。截止2019年底,中国一共拥有百家生产资质的乘用车企业,1600余家登记在册的专用车企业,超过10万家大小不一的汽车零部件企业、近3万家汽车经销商,全产业规划产能超过6000万辆。这些数字放到全世界汽车工业来看,都是臃肿的、冗余的,必须要进行精简。而疫情的出现,将间歇性发挥优胜劣汰作用,加速清除处于低端落后的行业角色,进一步解决“劣币驱逐良币”的不良效应,为汽车大国向汽车强国转变提供刺激要素。

疫情带来的第二个利好,是新增200万辆以上的购车需求。实际上,即便不采用千人汽车保有量这一指标进行衡量,按照人均GDP-家庭汽车保有量这一指标对照主要国家,中国汽车保有量峰值仍然有2-3亿辆的缺口,因此存在巨大的新增潜在购车需求。

而本次疫情的出现和公共交通的感染风险,将促使部分潜在需求提前转化为意向需求,从而带来新增订单。以交通运输部发布的2019年1-10月我国36大中心城市发送旅客总量统计数据为样本,日均公交+地铁+网约车+出租车等非私家车出行的人次是1.83亿次,按人均日搭载交通工具6次估算,至少有3000万人有可能需要购买1000万辆私家车(3人/家庭),再按照1/5的经济购买实力筛选,最少也有200万辆新增购车需求出现。

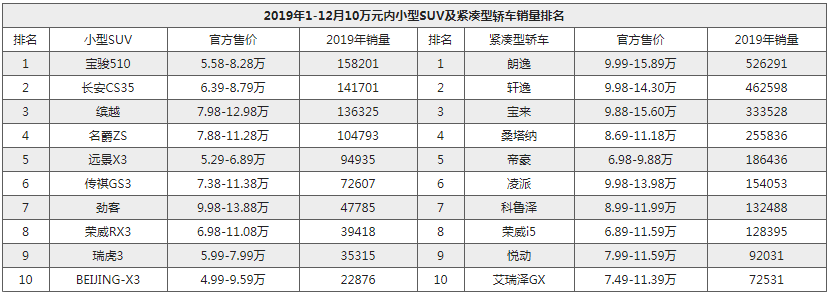

必须进一步指出,新增200万辆需求将主要集中在10万元内,最大利好小型SUV、经济型紧凑轿车。客观的讲,这新增的200万辆购车需求是在疫情刺激下提前释放的需求,定位是特殊时期避免公共出行,再考虑到主要群体的经济实力,200万辆购车需求将主要集中在10万元以内,因此小型SUV、经济型紧凑轿车将受到最大利好,相关车企应该提前布局,重点在该市场做好“类N95”概念,以抢夺客户资源。

疫情带来的第三个利好,是加快中高端新能源汽车消费接受度。这一点在前面已经有所提及,进一步讲,在国内能源供应长期呈现“油品集中供应、电力分散供应”的情形下,新能源汽车在特殊时期可以呈现出比燃油车更加便捷的使用属性。虽然补贴下滑、配套环境仍不成熟等等原因限制,但新能源汽车在国民消费者的接受度上一定会得到明显提升。

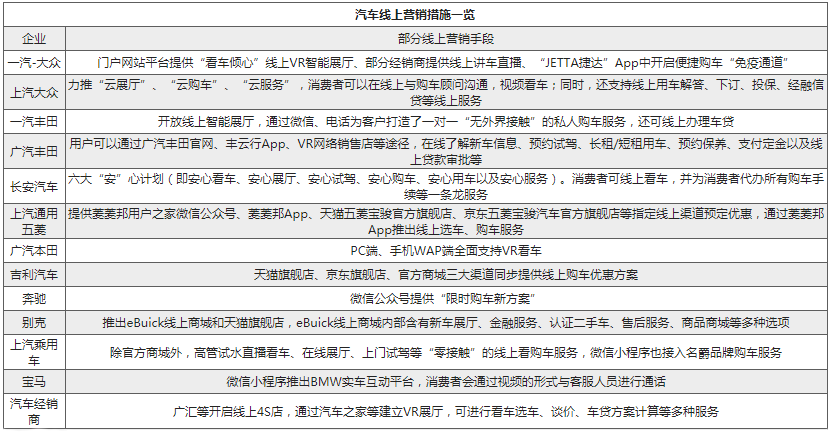

疫情带来的第四个利好,是倒逼线上营销、数字营销加快进程。随着国内汽车降本压力的加大和5G信息化手段的增强,“线上引流+中心体验+郊区销售”的模式本身就将成为未来营销大趋势。在本次疫情的刺激下,车企、经销商将进一步加快线上营销、数字营销的力度,云看车等新形式引流手段受到高度重视和引用。因此本次疫情的出现,从某种意义上讲是加快了中国汽车营销的数字化进程,甚至,这将是一次车企和经销商划分格局的“分水岭”。

这里需要重点表明,线上营销重点在于引流而非下单,切忌颠倒主次。不管如何建设线上营销,只要汽车消费不能成为冲动消费,作为大宗商品的汽车就不可能通过线上体验直接获得主要订单,主要订单来源仍然是线下,线上只是引流和辅助下单功能。

在未来的汽车营销体系中,线上、中心体验店、郊区销售服务店三者将各司其职,车企和经销商千万不能主次颠倒,以线上订单作为主体目标进行建设,否则效果适得其反。

疫情带来的第五个利好,是二手车交易。对于中高端汽车产品拥有者,在疫情结束后将尽快更换一辆健康防护效果车辆更好的汽车,而被置换的现有产品将会快速流入市场,增加成交量;同时,对于1000万潜在购车意向需求中经济实力稍弱的消费者,选购一辆价格便宜的二手车先行代步也将是一个不可忽视的刚需。因此,即便当前二手车市场惨淡至极,部分尾部角色甚至已经开始出局,但从下半年的形势来看,熬过寒冬的二手车商特别是大型二手车电商将享有一波短暂的福利。

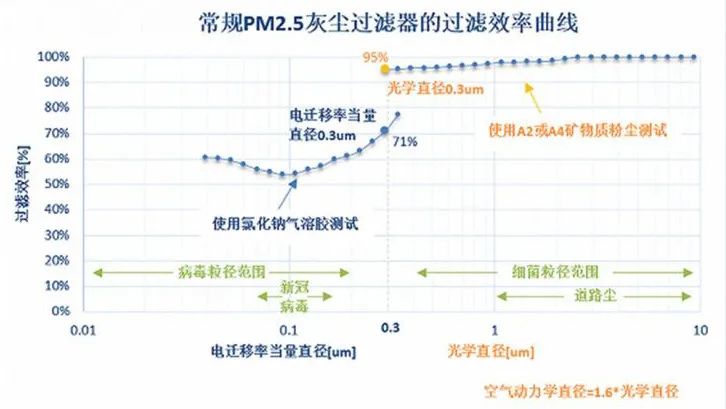

疫情带来的第六个利好,是第三方检测认证和汽车空滤配套商。实际上,目前国内只有推荐性的汽车空滤标准,也缺乏强制性的汽车空气净化防毒标准,因此在疫情结束后,相关标准的制订必然提上日程,而标准的出台将利好第三方检测认证机构,而借助标准建立的“健康认证”将在一定程度上受到车企青睐,毕竟对于消费者而言,有总比没有强。

基于标准法规→OEM主机厂→汽车空滤配套商的传导,也会让汽车空滤配套商开发出效果更好、附加值更高的空滤系统(含滤芯等Tie2、Tier3供应商)。

总体来看,行业优胜劣汰下,疫情并非一味带来负面效果而是利弊皆存,但新增量、新机遇、新变革,只会留给熬存下来的头部企业和提前正确动作的企业,这一点没有任何疑问。

三

政策需出手,准度更重要

不管是利大于弊还是弊大于利,汽车产业这一次遭受冲击已是板上钉钉的事情,那政策端是否应该出台措施进行救市呢?汽车产业贵为制造业重心、占GDP比值已近10%,从战略层面考虑,出台帮扶政策很有必要,但问题是怎么出?

第一,不要用猛药、力度不能过大。前文已经分析指出,汽车当前的需求只是被暂时抑制,而非消除,后期会有弥补甚至还有新增量进入,因此出台力度过大的政策举措(比如购置税减半、新能源汽车补贴不退坡等),反而是过度透支未来需求,不符合当前中国汽车产销进入平稳落地的阶段性特征,也不符合优胜劣汰的市场节奏。

第二,政策举措要有准度,重点是在资金上帮助优质车企度过难关。实际上,目前国家和地方均已出台了多项政策举措,来帮助包含汽车行业在内的制造业共度难关,包括暂缓公积金缴纳、减免社保缴纳、高速公路通行费减免、水电气成本减免、引导金融机构加大信贷投放支持实体经济等。但对于汽车行业而言,最重要的是资金上进行借贷支持、维持企业现金流,具体的做法可以是组织各地发改委、经信委、商委、银保监会共同摸底辖区内企业资金紧缺程度,对优质企业进行定向紧急资金输血,强烈建议力避一视同仁的信贷发放。

第三,建议重点放开限购限牌城市管控力度,快速补强短期消费缺失。对于北上广深等限购限牌城市,可以在现有政策下适当放松管控力度,比如临时增加新能源汽车指标数量、临时增加10万元内私家车购买指标等,时间截止到5月底,可以立即有效的救市,而且不会过度透支需求。

第四,政策可以重点考虑二手车市场,提高二手车交易活跃度。疫情结束后,二手车交易繁荣活跃也将在一定程度上拉动新车销量,促进汽车市场的可持续发展。因此,建议二手车交易政策上做出定向举动,比如降低二手车增值税、优化二手车过户程序等。

四

信心与自救更重要

无论如何,抗击疫情冲击的主动权还是在企业自己手中,不能过多期冀外界援助,因此笔者做以下建议:

(一)整车企业首要做好财务预算控制和解决。汽车整车制造商主要还是“拉式生产”,2月、3月的市场订单急速下滑,将导致资金回笼规模、回笼速度大幅削弱,整车企业必须尽快做好财务预算控制和应对方案。国企可以申请上级主管单位提前划拨资金应对不测,私企要加大信贷、金融市场等筹融资力度。

(二)整车企业必须做好重点经营风险点预判和应对设计。由于整车企业的产业链居中位置,因此面临的不可控风险点因素将是最多的一个环节,既有零部件断供风险、也有内部人员隔离风险,还面临售后端的服务风险,因此整车企业必须对相关重大风险点进行一一识别预判,RMS(风险管理系统)强度必须提高等级,并制定好相应的应对策略,防止风险点暴露后的影响波及。

(三)整车企业必须重视关键产品的布局落子。小型SUV、经济型紧凑轿车将是今年下半年200万辆量级的增量空间,原有10万元内产品线的企业,现在就要立即做好产品调整,重点防范10—12万元级产品下探,围绕市场需求尽快推出小改款或者增配款。可以说,谁能在这个增量市场上出彩,全年的成绩一定飘红。

(四)整车企业必须负起责任,讲求利益共同体而非独善其身。对于上游核心零部件供应商,有能力的整车企业应该尽快启动结算程序、提前支付货款,甚至还可以临时改变交易方式,采用“预付部分、交货结清、小额保证”的方式来帮助自己的供应商度过难关,建立类似日本的整零协同关系;同时,整车企业应对经销商采取“降低库存、降低任务、以销定采、金融扶持”的两降两扶策略,否则经销商压力过大退网,最终损失的大头仍然是车企自身。

(五)整车企业短期内必须释放一波多元化营销+提高促销力度。线上商城、VR看车、网上4S展厅、微信公众号、App、短视频营销、网络直播等应该最快速度建立起来,并通过垂直网站引流;引流之后还必须提前锁定客户,比如同城送车试驾、线上意向金减免金融服务费、成交有礼(口罩等)、无接触交付等,避免客户被提前抢夺。

对于零部件企业和汽车经销商而言,就没有别的好办法了,全力降低成本、解决资金流动性问题,已经比任何问题都重要,先别关心能不能挣钱,这时节活下去就是最大的胜利。真心希望优秀的企业、有信心的企业能够咬紧牙关、策略得当,提前冲出困局,迎接春天的太阳。胜利,属于聪明的坚持者。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)