不用心搞金融的车企,不是一家好科技公司

“在价格战与不利的市场销售环境下,吉利集团2019年的净利润依然达到81.9亿元,其中合资公司利润贡献上升24%,主要为吉利汽车金融的贡献。”在吉利一年一度的年报发布会上,主持人重点介绍了金融服务的盈利情况。

这不是媒体们在这一个月的年报发布会中第一次听到“金融”二字被重点强调。几天前的宝马集团发布会上,金融服务的增长被董事长齐普策认为是全年业绩中不可忽略的亮点所在,并对其未来前景寄予厚望。

而当我们再翻开戴姆勒、大众、通用等一众已发布年报的车企,其报告中无不透露着金融业务的重要性以及庞大而尚待发掘的潜力。

在车企们发誓要转型成为科技公司的背后,一直都有一个先成为金融公司的隐含条件。金融业务不仅将成为未来转型科技之战中的关键因素,同时也极有可能成为车企们转型为科技公司的第一个突破点。

“跌跌不休”下的最后堡垒

翻开车企2019年的年报,会发现与吉利一致的不在少数。在这个风雨飘摇的一年中,唯有金融项目的增长带来了一丝温度,也成为了车企盘点业绩中的必备因素。

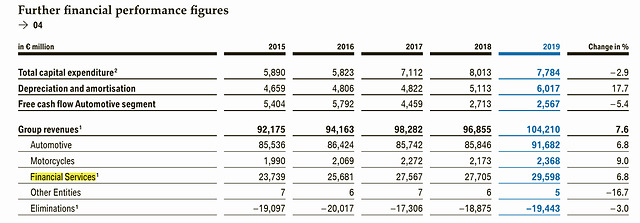

从具体的年报数据中可以看出,宝马集团的金融服务项目增长从2018年的277.05亿元增长至295.98亿元,涨幅达到了6.8%。是汽车业务之外贡献最多的收入来源,占总体收入的三分之一。

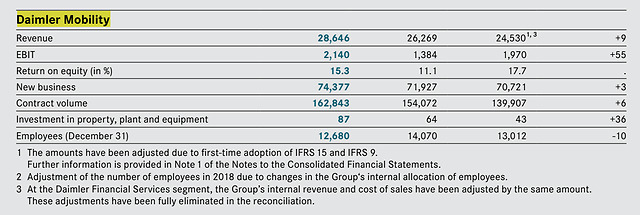

戴姆勒集团过去一年的金融服务项目更在成为吸金“奶牛”的同时被赋予了更多的意义,2019年7月,戴姆勒集团正式宣布,将旗下的戴姆勒金融服务公司(Daimler Financial Services)更名为戴姆勒出行公司(Daimler Mobility),这也代表着一个车企中逐渐流行的新趋势:金融业务部门正在承担着更多的责任,有时它甚至就代表着未来。

年报数据显示,过去一年中戴姆勒共从金融服务项目中获得286.46亿欧元收入,较2017年增加23.77亿欧元,增长幅度为9%。其中,戴姆勒汽车集团出资或租赁的汽车和商用车数量在2019财年末达到了540万的历史新高。新业务和合同额取得了积极的增长,息税前收益达21.40亿欧元。

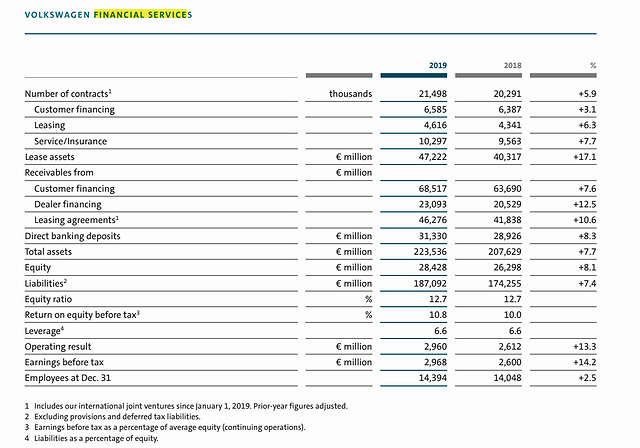

另一德系巨头大众集团也在在财报发布中丝毫不吝惜对金融服务板块的赞扬之词:“销量攀升、产品组合优化以及金融服务部门的良好表现为销售收入带来积极影响,并抵消了汇率因素所带来的消极影响。”据统计,2019年大众集团的金融服务订单突破了2150万,金融服务总资产增长7.7%,达到了2235亿元。

对于大众汽车集团而言,除了常规的汽车产品销售经营外,最重要的业务就是金融部门。为增加集团营收, 据介绍,2019年大众的金融服务部门在新兴领域进行了具有针对性的投资,通过购买股权、收购公司等方式扩大在出行领域的业务服务。

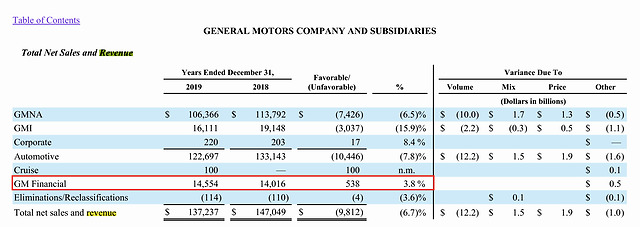

在大洋彼岸,作为最早进入金融界的老玩家,通用汽车的金融公司收入也依旧稳中有升,达到了145.54亿美元,增长了3.8%;而在国内市场方面,上汽通用五菱的购车融资比例则从2018年的12%增至2019年的20%,预计2020年将增至30%。

国外车企抓紧了金融服务的钱袋子,国内车企们则在金融领域玩出了更多花样。

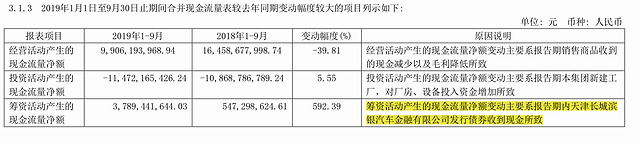

在今年前三季度的财报中,长城集团的一项数据引起了我们的关注,

在“筹资活动产生的现金流量净额”一栏中,2019年1-9月的同比增长达到了592.39%,从5.47亿元上升至37.89亿元。

在原因说明一栏中,长城对这一异动的解释为“主要系报告期内天津长城滨银汽车金融有限公司发行债券收到现金所致。”

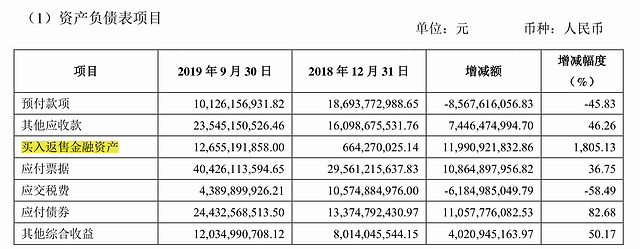

而在上汽集团的财报当中,则展示了另一条只属于“壕”式的生钱方式:买入返售金融资产。

什么是买入返售?通常来说,这是一种金融公司资产配置的常见形式。出借方以“买入”资产的形式将现金流出借,而借款方则付出优质资产获取现金流,经过一段时间后出借方将买入的优质资产通过返售的形式返还借款方,从而获得一笔本金+利息的理想回报。上汽集团采取的正是这样的方式。

寻常时期,这可能是一项并不重要的生意,在许多车企的财务报表中,买入返售金融资产一栏中的资产甚至为0。而上汽集团2019年前9个月的买入返售金融资产则较2018年底暴涨1805%,增额达到了119亿元。

金融为何这么香?

如果你向一个当地人询问北京最会赚钱的企业都在哪里,那么80%的人可能不会想到远在西五环的后厂村。尽管那里聚集了阿里、腾讯等一众最知名的互联网企业,但北京的经济中心依然在东三环,在金融机构环伺的国贸CBD。

而对于车企们来说,无论是金融服务的推出还是金融投资的展开,都是其资产增长道路上举足轻重的一笔。从某种意义上来说,金融服务近年来的不断演进,是比任何一款新车都更加重要的一次车企的利润革命。

在汽车金融这一领域中,厂商们可以说是入局较早的一批。最初,他们通过提供贷款的方式向经销商们提供金融服务,以此来扶持经销网络的扩散;随后,这一贷款业务被渗透进了消费者领域,通过向个体消费者提供汽车贷款,厂商的金融服务实现了几何级的增长,利润率也随之水涨船高。

然而,无论是向经销商提供贷款还是向消费者提供贷款,所获得的利润都只是止步于初级阶段。随着汽车金融领域越来越多的新玩家入场,汽车金融的模式不断翻新,盈利能力也在水涨船高。

在二手车市场,“融资租赁”业务应运而生。以新车业务起家的厂商系金融机构延续传统的渠道思维,开始通过线下二手车商网络建立融资产品销售体系,而互联网企业则在此领域弯道超车,直接搭建起二手车网络金融服务平台,成为了主导者。

“科技公司”们的转型初体验

凛冽的寒冬中,车企们在各自的金融业务中寻找到了温暖。但金融公司的成长意义远不止创造现金流来避险,也不仅仅只在于为车企的技术研发经费增光添彩。

在汽车这一平台上,金融与科技握手言和,比造车新势力更早地统一了传统车企与互联网之间的联系。

对于厂商们来说,这不是第一次与互联网的亲密接触,近几年来,各大品牌都在积极探索着汽车电商的可能性。然而,由于线上与线下的价格差异无法协调,订单转化率极低的困境,最终只能起到微弱的广告效果,成为了一块食之无味,弃之可惜的鸡肋。

在金融服务领域,线上与线下的问题却得到了轻松的统一。自2014年开始,多家整车厂在电商平台或官网推出网上车贷申请与审批业务,满足消费者不同层面的需求。这样一来,消费者能够省去许多线下办理业务的麻烦,提升了金融服务的便捷性的同时,也降低了成本。

互联网企业闻风而动,为厂商们送上了大数据这把利剑。通过互联网企业手中掌握的海量交易数据与各种信息,潜在申请者的画像、偿还能力等数据被以综合授信的方式精确应用在了厂商提供的金融服务中,形成了真正的双赢。

通过融合各方的变革助力,近年来,汽车金融业务一直在“闷声发大财”。而2019年报中的亮点频出只是厚积薄发的必然结果。一个不想发展金融的车企,也许已经错失了转型科技公司的第一次机会。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)