解读19家A股车企三季度报——被供应商“绑架”的整车企业现金流|汽车预言家

作者 |李响

编辑 |王鑫

截至11月5日,A股上市车企陆续公布三季度业绩,汽车预言家统计整理11家A股乘用车企业与8家A股商用车企业财报。

通过整理,汽车预言家总结出五大共性现象:1.原材料成本增长导致利润减少;2.销量走势与净利润走势不同步;3.乘用车企业产能向高端化、新能源化倾斜;4.供应环节现金支付使企业经营现金流下降;5.商用车销量普遍下滑,中卡成为市场新支柱。

拆分前三季度业绩,汽车预言家发现,上汽集团自主版块成长快速;高端化产品正在拉动广汽、长安、长城利润增长;比亚迪燃油车比重逐月下降,新能源版块成为主要销量支柱;北汽蓝谷、小康股份与华为合作后,研发投入提高;众泰正在停止经营,进入待重组阶段;商用车企业中,重卡、客车业务受市场因素影响严重。

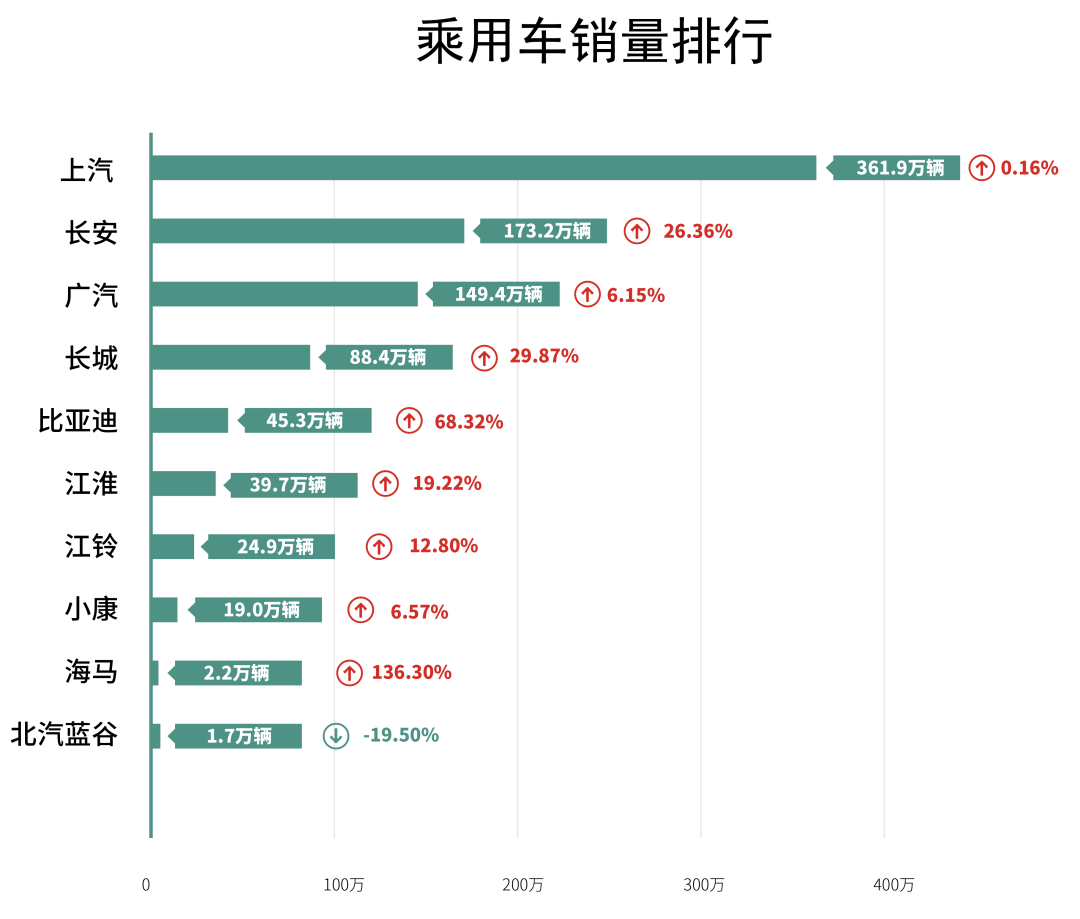

乘用车头部企业销量涨势良好

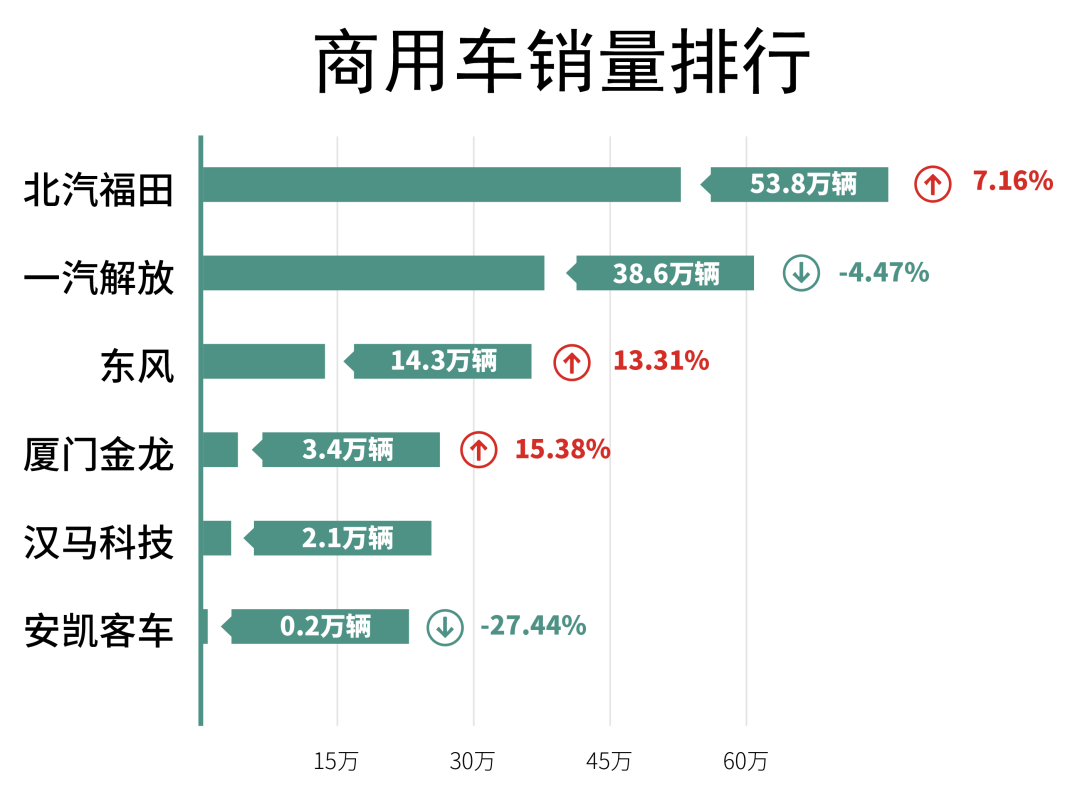

商用车客车重卡市场爆冷

在乘用车企业,前三季度整体销量规模总体呈现上升趋势,在总量上,上汽集团最高累计销量接近362万辆;在增长幅度上,比亚迪同比增长68.32%,成为涨幅最高的乘用车企业。

从总量来看,上汽集团累计销量达到362万辆,其中上汽通用五菱累计销量105万辆同比增长6.74%,上汽大众与上汽通用两大合资品牌销量纷纷下降,分别同比减少17.54%、5.22%,相较合资品牌,上汽自主同比增长22.84%,累计销量接近50万辆。

长安汽车集团前三季度累计销量同比增长26.36%,累计销量达到173.2万辆,位列A股乘用车销量第二。在销量构成中,除长安马自达出现同比下降,其余品牌均实现增长。统计发现,UNI系列、CS系列增长明显,累计同比增长47.13%。

广汽集团总体销量达到149.4万辆,位列总量第三,但同比增长幅度较低,为6.15%,梳理销量结构发现,旗下合资品牌销量稳定发展,广汽丰田、广汽本田销量合计超过112万辆,占比接近75%;另外,埃安新能源销量实现翻倍增长,增长幅度104.01%。

从增长率来看,比亚迪同比增长率最高,新能源版块实现204.29%增长,不但抹平了燃油车三成跌幅,还将整体增长率拉高至68.32%。其中,纯电动车型同比增长136.28%,插电式混合动力车型同比增长470.98%,两种动力形式间的销量差距明显缩小,从3:1逐渐变成1.3:1。

长城汽车累计同比增长29.87%,增长率仅在比亚迪之后,但2020年同期长城汽车销量基数较高,因此在前三季度累计销量实现88.4万辆,位列A股乘用车企销量第四;其中,欧拉品牌同比增长254.33%,哈弗品牌同比增长22.22%,WEY品牌同比下降28.07%,长城皮卡销量平稳有升,坦克品牌2021年前三季度累计销量贡献5.3万辆,仅坦克300一款车型,占比长城总量达到6%,成为继哈弗H6之后占比最高的单品车型。

在已公布数据的商用车企业中,仅一汽解放、安凯客车销量出现下降。在总量第一的福田产品结构中可以发现,轻型货车与中型货车在前三季度支撑起整个企业的销售增长率,仅轻型与中型货车合力贡献76%的销量。

根据中国汽车工业协会数据显示,2021年前三季度商用车产量同比下降4.0%,销量同比增长0.5%,但是产量增速由正转负,销量增幅减小5个百分点;进入第三季度后,商用车市场受货车排放法规等因素影响明显,其中,9月产销分别同比分别下降35.2%和33.6%,货车品类中重卡降幅更为明显。

在已统计的商用车企业中,安凯客车与厦门金龙产品线相对单一,主要以客车生产为主,业内报告显示,2021年客车需求在2020年与2021年一季度提前释放,导致二三季度出现明显跌落,抹平一季度增长。

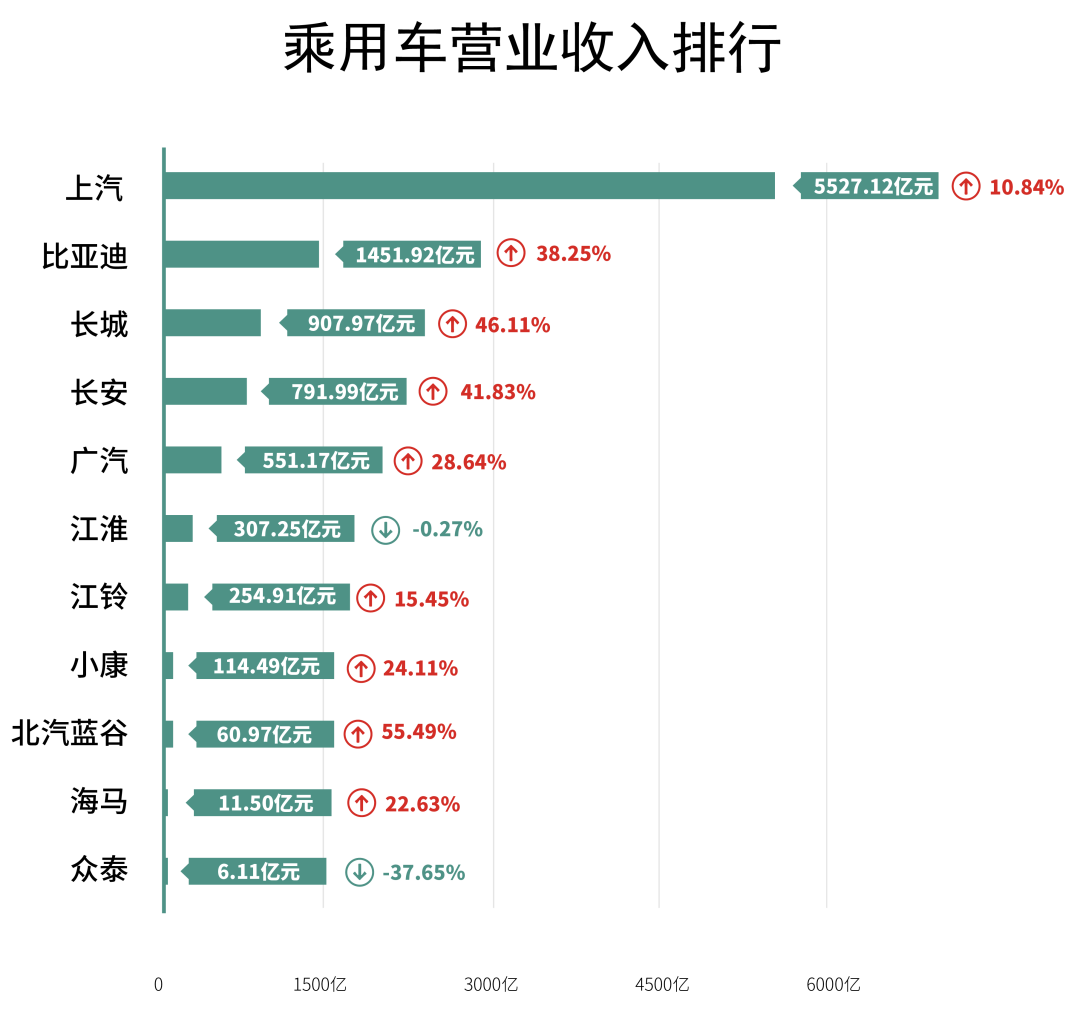

销量增长与营收增长不同步

汽车预言家统计财报数据得知,与去年同期相比,上述企业营业收入同比增长幅度较大,在乘用车企业中体现尤为明显,长城汽车与长安汽车集团营业收入涨幅超过40%,比亚迪营业收入同比增长达到38.25%。以此来看,企业销量增长与营业收入增长并不同步,经统计发现,2021年上述三家企业推出的全新产品,其单车价格相对较高,赋予到营收项目更高的增长率。

值得注意的是,在上述11家乘用车企业中,北汽蓝谷营业收入增长幅度最高,同比增长达到55.49%,但是其销量却同比下跌19.5%,汽车预言家梳理销售数据与收入细项发现,除高单价车型上市外,北汽蓝谷的积分收入较高,以此拉动了营业收入的增长。

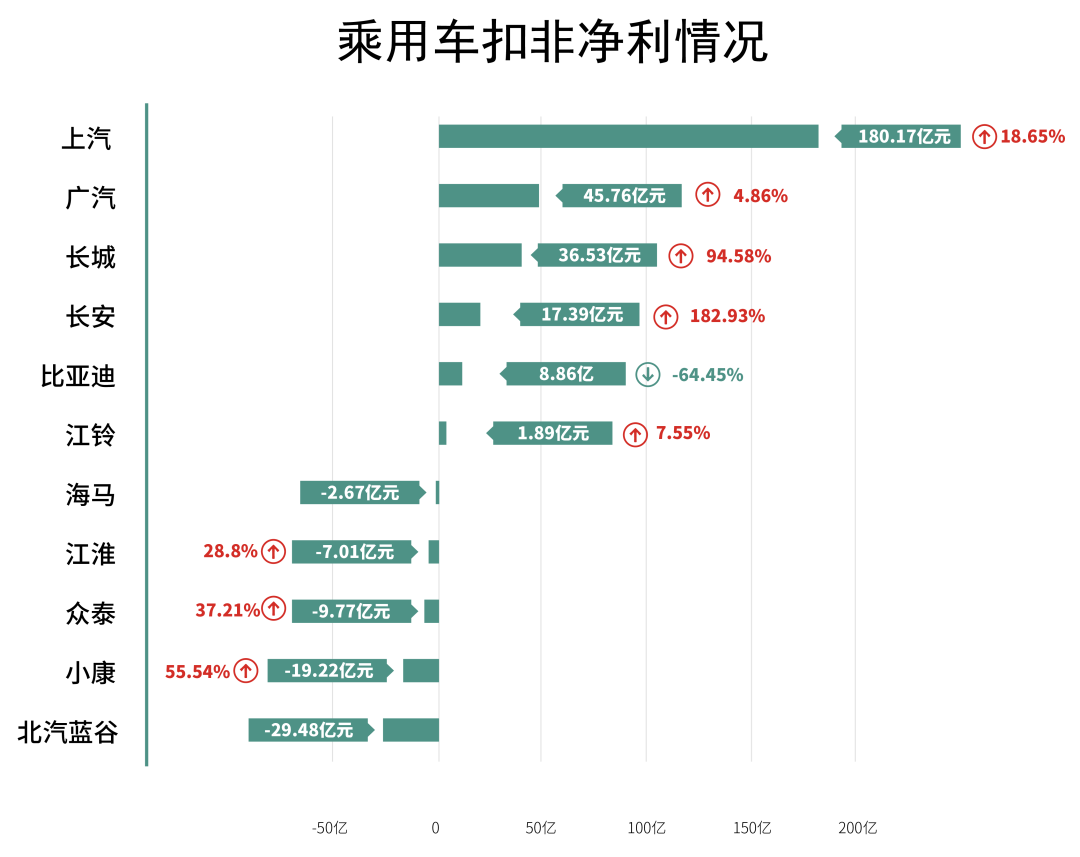

与营业收入大幅增长相反的是,归属于上市公司股东的扣除非经常性损益的净利润(以下简称:扣非净利)与营收并不同步,部分车企销量营收双增长,但未能摆脱亏损情况,比亚迪扣非净利同比下降64.45%,行业人士指出,销量增长同时扩大了费用支出,因此利润较低。

汇总车企中,长安汽车集团扣非净利总比增长182.93%,相关数据显示,2021年全新车型上市后,单车均价相比去年同期增长4000元,计算得知2021年第三季度毛利率为17.4%,同比增长3.5%。值得一提的是,长安汽车集团前三季度非流动资产处置损益与政府补助同比去年减少43.3亿,这意味着,长安汽车集团汽车主业、自主版块、合资版块助力明显。虽然,第三季度销量涨幅速度有所回落,但总体上,销量趋势与营收趋势、利润趋势接近。

长城汽车扣非净利同比增长94.58%,研究结果显示,2021年前三季度单车均价已经达到10.3万元,与去年同期相比增长8000元,有行业人士指出,受大狗、坦克300、摩卡等高价新品占比提升以及终端供应紧张的影响,提振了长城汽车单车价格。

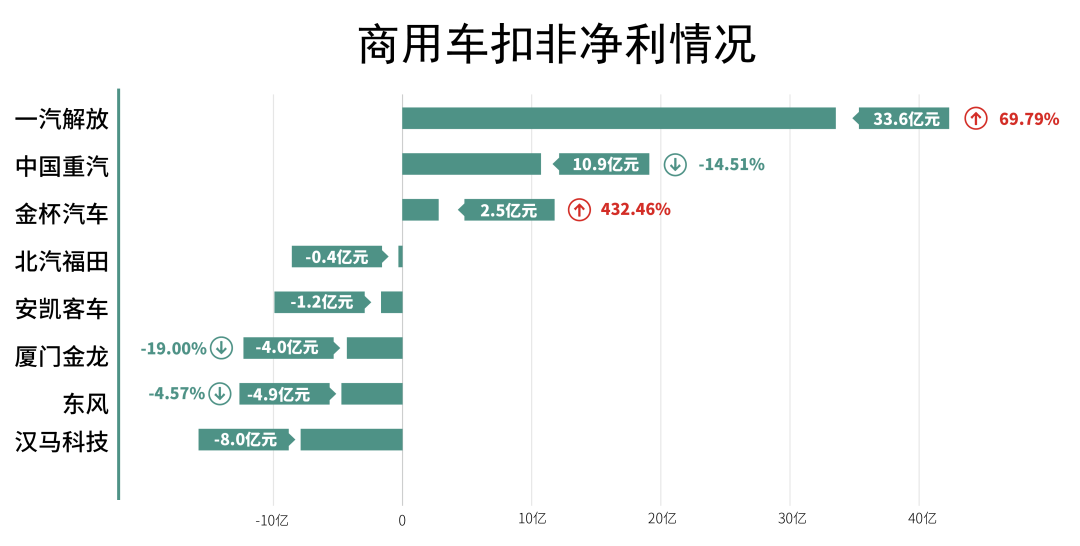

在商用车企业中,以重卡、客车为销量支柱的企业,受市场及排放法规因素影响,分别在销量、收入、扣非净利环节出现下降。值得注意的一点是,金杯汽车前三季度扣非净利实现同比增长432.46%,查询后发现,其快速增长主要原因是在第二季度子公司金杯李尔净利润100%归于母公司所致。

近半数企业赔钱卖车

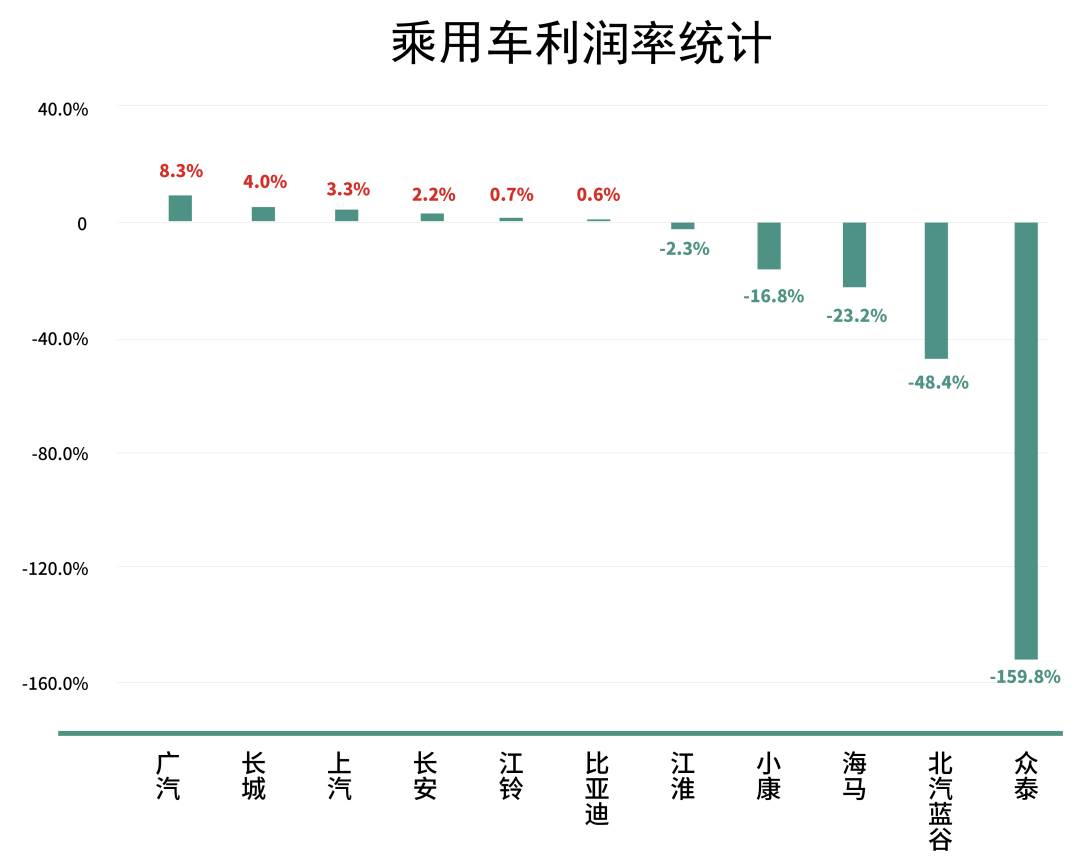

一般而言,汽车制造企业利润率控制在3%-5%之间,丰田、宝马、奥迪等大型跨国车企利润可以达到7%-9%。统计数据显示,上述乘用车企业中,广汽集团利润率最高,达到8.3%。从产品版块来看,广汽乘用车、广汽埃安、广汽本田、广汽丰田销量稳中有升。

在合资板块中,赛那、威兰达、雅阁、奥德赛的销量增长拉动着广汽集团利润率的提升,但由于收到芯片问题的制约,两家合资公司的盈利能力没有完全得到释放;在自主版块,广汽埃安销量屡创新高,已经连续3个月销量突破1万,从而带来更高的利润率。

由于芯片供应问题,合资品牌车型产能受限,合资品牌的盈利能力不能被充分释放,高单价车型在终端市场中供不应求,大量订单未交付。从相关渠道获悉,上汽集团已经将产能向自主品牌、新能源车型倾斜,在保证走量车型顺利交付的同时保证利润。

长安汽车集团利润率仅2.2%,与去年同期相比实现小幅增长,相关人士指出,长安汽车利润率低在过去已经成为普遍现象,如今随着全新产品投放市场,以及降本控费、渠道调整等一系列措施,长安汽车的利润率正在增长,进入利好兑现期。

在商用车企业利润率中,金杯汽车利润率6.4%为最高,综合其收入来源不具备参考价值。从整体来看,商用车企业在2021年前三季度净利润率多为负数,只有重汽、解放实现正扣非净利。

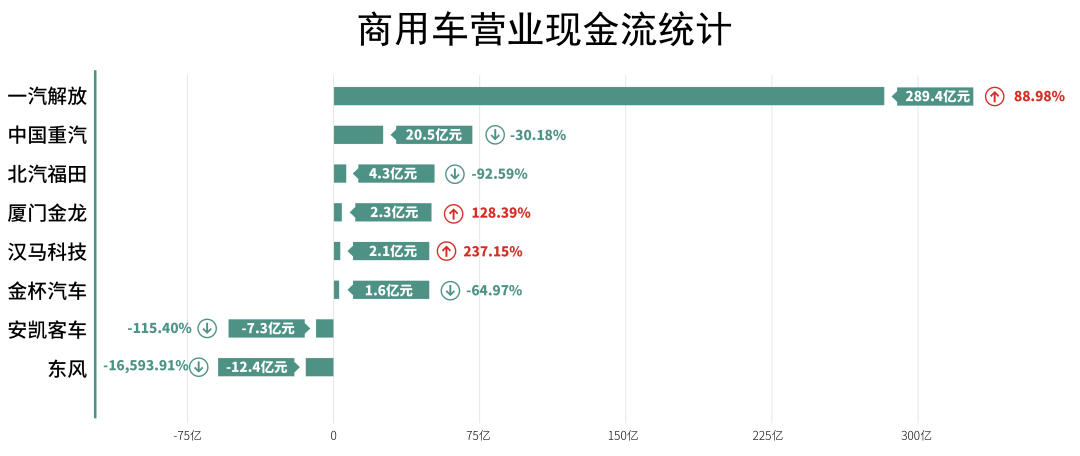

供应链“现金支付”拉低企业现金流

在现金流统计中,长城汽车前三季度现金流实现65倍增长,虽然利润承压,而且芯片短缺也影响了其销量规模,但仍然展现出优秀的成本控制和增长潜力,现金流达到166.8亿元人民币。

但同时,汽车预言家统计近20家企业业绩报告时发现,针对现金流变动的问题,官方解释为增长主要是因为收入大于支出费用,下跌是由于原材料涨价导致。

汽车预言家了解到,进入2021年后,车身钢材价格涨幅接近23%,同时芯片供不应求,出现哄抬物价的情况发生,甚至出现单片价格翻三至四倍的情况。与此同时,汽车产业链条中,供应企业地位正在上升,甚至主导小规模车企的生产节奏。

值得注意的是,比亚迪、长安、长城、上汽在供应链环节均实现“自我配套”,分别对应电池、芯片、动力、车桥、电动系统,在供应环节形成了相对稳定的体系,因此受供应商限制较小。

一般来讲,车企订货与付款周期在3-6月左右,一定程度上,原材料具备期货性质,受于运输成本、原材料成本、电力限制等原因,部分供应商主动要求缩短付款周期,并要求现金支付。对于汽车企业的现金流而言,原材料支出直接影响着这一项目。

此外,原材料成本增加、销量增长无形中增加了企业的费用支出,也影响到企业的毛利率,受此影响程度最深的是商用车企业。

乘用车企业研发投入平均增长率18.3%

数据显示,上汽集团前三季度研发投入累计126亿元,同比增长41.55%;其次比亚迪研发投入52.3亿元,同比增长6.99%;长城汽车研发投入超过28亿元,增幅最大,同比增长50.73%。

对于一家车企来说,如果在研发方面稍有停滞,很可能就会被竞争者超越,届时再想重新追赶,难度无疑会加倍。

以长城为例,目前在动力路线方面全面布局纯电、氢能、混动;在车型上基于柠檬、坦克、咖啡三大平台实现车型快速落地,并推进品类营销;在电动智能方面借蜂巢能源深入电池,以数字化中心、毫末智行、仙豆智能、诺创科技的智能化组织矩阵全面投入智能驾驶,在业内看来,长城汽车面向中长期战略布局清晰,技术回报期将在2022年到来。

值得注意的是,北汽蓝谷与小康股份在研发投入上纷纷超过50%,其中北汽蓝谷研发投入6.5亿元,小康股份投入6.7亿元。在与华为实现合作后,两家企业在销量、收入、研发层面均出现提升。

在商用车企业中,从投入规模对比,普遍小于乘用车企业。但是在碳中和、氢能、甲醇、排放等多种力量的推动下,商用车企业正在改善技术落后的局面,同时将投向发动机、变速箱的研发费用转移至新能源领域。

国补断档成为商用车企利润大幅下滑重要诱因

在商用车企业业绩中,国家对新能源商用车的巨额补贴也曾是一项重要的收入。从新能源汽车发展的历程梳理来看,新能源汽车从2012年开始作为商业化概念进入消费市场,到2017年5年间,新能源汽车板块尤为突出,在此期间涌入新能源汽车领域的参与者不计其数。

而在2017年前后,国家对于新能源汽车补贴的逐渐退坡,加之企业骗补的行为出现,国家针对新能源商用车的补贴额度越来越低。一般而言,次年发放第一年的新能源补贴,后来变成,生产后需要行驶到一定公里数才能领取补贴,这导致很多企业逐年失去补贴收入。

不过,随着商用车市场需求变化,商用车企业同时开展轻卡、中卡、重卡等产品线,在经营质量上有所提升,虽然,短期内看经营业绩不及预期,但从长远来看,企业业绩正逐步向好发展。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)