【汽车人◆回顾⑧】电驱赛道:国产唱主角,跨国供应商谋反攻

2021年的电驱市场,仍在野蛮生长,市场尚未实现高度兼并和寡头化。

文 /《汽车人》孟华

在新能源车市场,如果渗透率还能有一点“趋势”的意味,市占率就是完全的现实。

据中汽协数据,2021年新能源汽车(EV、PHEV)市占率为13.4%,其中12月份市占率为19.2%,仍在20%以下。超过20%,只是时间问题,很可能在2022年就会达成。

新能源车的重要零部件,市场最关注的是电池。对于主机厂而言,电池供应部署的重要性,甚至超过了整车产能部署。当然,芯片在2021年意外唱了主角,但从长远看,关键供应节点仍在于电池。

除了专业人士,业内外的焦点,较少跟踪电机为主的电驱行业。实际上,在这一特定领域展开的激烈竞争,丝毫不亚于电池行业。而且,不管用什么样的电池方案,电驱总不能省,每一辆新能源车都是,电驱是必需品。

电驱的主要玩家

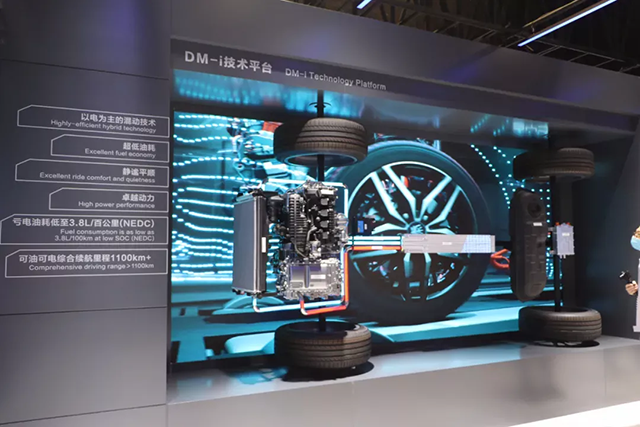

一般所说的“电驱”即电驱系统,通常包含“大三电”(驱动电机、逆变器、减速器),其实还有“小三电”(高压配电盒PDU、车载充电机OBC和直流/直流变换器)。“小三电”也不可或缺,整合为“充配电三合一总成”。

现在的趋势逐渐向融合型产品演变,“三合一”(“大三电”一体化)、“六合一”(“大三电”和“小三电”一体化)。

华为2020年底发布了“七合一”,将MCU(微控单元)集成进来,形成芯片控制下的一体化电驱;还有比亚迪海豚的“八合一”(将整车控制器VCU也整合进来)。

在2018年的时候,一套分立的90kW电驱系统卖1.1万元左右。到了2020年,同样厂家的90kW“三合一”电驱,卖7500元,降幅30%,同时体积和重量也降了。

显然,集成化是一个确定的方向。集成度高了,相当于筛选供应商,主机厂能力追不上的话,就会担心受制于供应商。但是高性能新能源车不用“多合一”是不可能的,这不是优势劣势的问题,它导致技术差的主机厂商无法完成初始设计。

从2020年到2021年底,集成化带来的成本降低,已经变得不明显,因为电驱已经变得非常复杂,小空间内集成难度抵消了成本下降。随着集成度越来越高,价值还会上扬。可以预料,全球电驱市场跨入万亿级市场,也只是时间问题。

2020年,新能源车电驱动整体装机量为135.7万套,其中“三合一”电驱动系统配套装机量达50.6万套,占比37.3%。

2021年1-6月份,新能源乘用车电驱动装机量115.4万套,其中59.1万套的电驱动为“三合一”及以上产品,占比升至51.2%。2021全年新能源产量354.5万辆,“三合一”电驱装机比例将微升至55%,但绝对量增长了2.29倍。

数量的增长不能完全说明电驱的重要性。

电驱市场的玩家包括“原生电驱厂商”、业务扩展的跨国供应商和主机厂。是的,你没看错,部分主机厂自研电驱系统,并将其视为自己的核心竞争力,特别是一些新势力。

特斯拉、蔚来、比亚迪品牌的新能源整车,以及长城部分新能源整车,其电驱都是“自供”,即由旗下供应商供货。比较有意思的是长城欧拉,其电驱供应商,既有蜂巢电驱动,也有上海电驱动。

国产唱主角

目前而言,真正掌握“三合一”、“多合一”电驱技术的厂家只是少数。原因在于,研发并生产该技术产品的门槛很高,没有雄厚的技术和资金实力,不可能在市场规模起来前投入其中。

新势力是个特殊情况。当初电动车市场刚起步的时候,新势力产能太小,特别是在养车阶段,压根找不到供应商,找到了报价也不合理,只能自己做。

而长城、比亚迪、上汽等厂商,则在新能源车市场诞生之初,就有意识地培养自己的电驱技术和产能。跨国厂商供货只维持到这些主机厂形成自己产能之前。

目前车企旗下的电驱供应商包括弗迪动力、上海变速器、蜂巢电驱动、威睿电动、蔚然动力、华域电动等。

而自主品牌阵营还在源源不断扩大,汇川技术、上海电驱动、精进电动、英搏尔、中车时代电气、巨一动力等,都拿到了长期订单。

华为是一个另类,华为自ICT起家,已经在电驱行业占据一席之地,技术上形成了自己的特点。目前,在赛力斯SF5上采用了华为DriveONE“八合一”电驱。而2021年12月23日华为和赛力斯联合发布的新品牌AITO,大概率也使用华为电驱。

和主机厂关心“自己有”不同,一级供应商更关注市场趋势的判断。电驱和燃油驱动,有一小部分技术具有继承关系,博格华纳、博世、日本电产、联合电子、法雷奥西门子、纬湃科技、采埃孚、舍弗勒,都在电驱业务上进行了投资,但并未建立起排它性的技术护城河。

其中的原因很简单,电驱的制造门槛比内燃机要低。一些此前不具备电驱技术积累的一级供应商,通过收购,快速整合能力,研发了“三合一”系统。

譬如博格华纳,收购美国雷米电机和英国Sevcon公司后,拥有了电机和控制器的研发与生产能力,将“大三电”集成在一起,研发出iDM电驱总成。

靠燃油车变速器起家的供应商,在混动领域更有技术优势,这就是燃油车到新能源技术继承关系的由来。对于纯电动,大家基本上处于同一起跑线。

众多厂家涌入电驱领域,门槛低只是一方面,另一方面也因为市场机会变多。燃油车时代,80%的主机厂自己生产发动机;而在电动车领域,电驱外购与自产,市场份额几乎均分。

整个的2021年,国内电驱市场上,中国品牌高歌猛进,几乎完全驱逐了进口货。

2021年,中国新能源车市场上,国内自主配套的“大三电”市占率达到95%以上,基本一统天下;而“小三电”尚无准确数字,估计比“大三电”的国产占有率要低,原因一会儿提到。

电驱与整车品牌同步崛起

从2020年新能源车渗透率开始猛增,人们突然发现,国内电驱产业链已经非常完整。

中国已经形成包括驱动电机、电机控制器、变速器、电驱动总成、主要关键材料和关键器件在内的完整产业链,并实现国产化。仅有少数企业采用跨国供应商的电驱方案。

但这是一个苦乐不均的市场。电驱厂家超过200家,前20位厂家的订单占比超过70%。虽然尚未寡头化,但市场集中度已经比较高。商用车领域基本上100%实现国产化。

在2021年国产电驱指标,诸如功率密度、效率、系统集成度、绕组制造工艺、冷却散热技术等,都已经达到全球前沿。

有人认为是高转速电机广泛采用稀土所致,因为中国稀土粗矿产量和加工水平全球领先。这其实是本末倒置,矿产资源和粗加工能力,从来决定不了工业品的技术水平。如果按照这个标准,非洲铀加工水平应该是全球第一。

显然,这是由整车市场驱动的结果。体量最大的单一市场、新能源整车生产最活跃,就相当于稳定产生一大批客户订单。几个大的跨国厂商,也是最近几年才形成完整的能力,和中企没有代差。大家起点差不多的情况下,市场因素就起到了决定作用。

2021年10月,Top10中的弗迪动力、日本电产和特斯拉三家电驱动企业,“三合一”产品市场规模在万套以上,份额累计达到了46.8%,其中弗迪动力“三合一”装机量近4万套。

如果单论电机,弗迪电机装机量7万套。方正电机在上汽通用五菱、小鹏汽车等客户的支持下,以近4万套的成绩排名第二。汇川和阳光电动力均以8.8%的市场份额位列第二和第三。宏光MINIEV的月销量,足以带动双林汽车、阳光电动力、央腾电子、英搏尔、五菱工业等企业收获大笔订单。

但是,“三合一”及以上的产品,需要中高端价位才能匹配,目前市场上分野在20万元。高于这个价位的,基本都寻求配“多合一”;低于这个价位,绝大多数就只能配分立零部件。

电驱方案实际上种类并不多,和电池(及PACK)技术路线百花齐放相反。同时,动力电池和封装方案,已经高度标准化,但电驱远远没有做到标准化。虽有货架产品,但更多地是根据客户要求定制。

技术趋势谁引领

但不管什么方案,业内的技术发展趋势还是相当明确的。

电机正朝向高速化发展,特别是讲究性能的中高端电动车,目前的行业顶端是特斯拉2021年发布Model S Plaid扭矩高达1424N·m,这是燃油车无法望其项背的指标。最接近它的则是保时捷Taycan Turbo S扭矩1050N·m。

一般而言,上了700N·m,就值得在性能上吹嘘一番了。这一竞争态势,迫使供应商提高功率重量/体积密度,提升电机转速,由此带来一系列工程挑战,但并没有妨碍最高转速一直在提升。

电机扁线化势头明显,如今成了行业潮流,可以降低铜损、提升热导效率和更低的NVH表现。特斯拉、上汽新能源、雪佛兰Volt、丰田第四代Prius、长城蜂巢、东风岚图、保时捷Taycan、大众ID.4、汉GT、吉利极氪平台,都使用了扁线电机。如果2021的中高端新车,仍采用“传统”圆线电机,会被同行耻笑。

将IGBT和FWD(续流二极管芯片)封装为模块产品,可以让集成芯动力总成重量成本和体积均小于主流产品。放在2020年,不失为时髦的选择。

但是,2021年夏天,碳化硅(SiC)方案迅速崛起。原因是IGBT工作温度必须在200°C以下。对于打算在2022年在800V高压充电上拼一把的新能源品牌来说,就有点不够看了。这年头,如果新车没个快充,都不好意思开发布会。

什么电压和功率,才能叫快充?这个定义也是随着竞争“卷起来”。

2020年120kW、400V电压,就是超级充电桩了。而在2021年底,6C(60A的充放电电流)充电已经上了量产车,对应功率是480kW、800V电压。号称8分钟从0充到80%电量的,基本都是6C充电。广汽埃安就放了这个卫星,预计2022年会有一批技术控品牌跟进,在量产车上部署6C充电。

这就要求“小三电”使用碳化硅单晶材料,优点是:比IGBT体积小5倍、开关频率快5-10倍,损耗更低,关键是能适应高温;缺点就一个:贵。

碳化硅应用,将是2022年“多合一”电驱的新技术竞争焦点。而中国品牌在碳化硅功率器件的研发和生产上,比国外落后了大概两三年时间。因此,碳化硅“小三电”的部署,也比跨国品牌慢。

这就是本文刚提到的“小三电”国产占有率为什么会低于“大三电”,原因就在于充电的前沿技术竞争节奏,大多数厂商还没完全跟上。

在2022年,使用碳化硅电控的车型,包括蔚来的ET7、特斯拉Model S plaid(进口)、比亚迪-汉。而比亚迪-汉以20万元+的价位能用碳化硅,是因为比亚迪自己具备碳化硅产能。这再次证实了主机厂向电动产业链上游走的意义。

跨国供应商的另类优势

跨国供应商在国内电驱市场没有取得市占率主导地位,也未能在技术上取得主导地位,这似乎是历史性的一幕。

但是,如果就此认为博世、大陆、博格华纳、采埃孚这些老牌厂商“技止此耳”,就有点浅薄了。它们正在打造新赛道,那就是将电驱整合进“自动驾驶套餐”里面。

“新势力”和国企孵化的创业品牌,大多喊的是“全栈自研”的调子。毕竟这是它们的“技术人设”。如果自动驾驶能力建设统统依赖供应商,新势力和传统企业还有什么区别呢?

但是就供应商能力而言,目前做出自动驾驶成熟方案并拿出量产系统的供应商,只有博世、大陆。国内法律目前上只允许上L2,因此一堆品牌都在打L2+、准L3、L2.99。在法律放行高等级自动驾驶之前,都不必对此详细区分。

跨国一级供应商的智能驾驶方案里面,内嵌了图像算法、各种雷达传感器、数据处理系统,这些都与电驱、制动系统高度融合,而且可靠性和实用性走在前面。这无疑是告诉主机厂,要买全买,自动驾驶系统不单卖。

只要跨国供应商在图像识别和自动驾驶综合能力上仍然是领头羊,电驱市场它们就不会完全丢掉。只要自动驾驶被消费者当做核心竞争力,跨国供应商就有机会“回来”。

2021年的消费者,还未这么想。对于自动驾驶,他们不会无条件信赖,多数人也不觉得应该以此为标准选择产品。这给了中国供应商一定的时间。

雷达谁都能买、能部署,但识别能力取决于算法和算力。Mobileye和博世都比较强势,大陆也算一个重量级玩家,但比前两者略逊。Mobileye视觉算法和硬件水平积累优势非常明显,但一涉及整合全套执行机构(电驱和制动),就只能让贤。

博世和大陆在硬件和底层算法上的功力,保证了它们在自动驾驶上的话语权。一旦它们强势到一定地步,客户必须买整个大系统(电驱、制动和自动驾驶全套解决方案),才能提供所有技术支持。那时就相当于摊牌了。

迄今为止,跨国大供应商都没这么做。一则猪要养肥了杀,二是它们还没有强势到说一不二的地步。但是主机厂也“预判”了大供应商的“预判”,坚决往上游走,坚持软件和算法自研,并自己做软硬融合。至少做出一部分(哪怕量产可靠性不足),也能拿到谈判筹码。就怕啥都没有,那就只能任人宰割了。

2021年的电驱市场,仍在野蛮生长,颇类似于电池产业的2017年。即处于巨头正在崛起,但未能获得大部分话语权,中小供应商还过得尚可,因为市场需求尚在,市场尚未实现高度兼并和寡头化。

大厂的指望,就是通过自动驾驶能力建设,建立起完整的专利壁垒,隔绝电机小厂进入。主机厂想要PK,也得想办法绕过专利。

幸好,自动驾驶目前仍然非常不成熟,既未能形成优势技术路径,更未能标准化,还有很多空间可以利用。所以,预计2022年跨国大供应商收复中国失地的希望并不大。【版权声明】本文系汽车人传媒原创稿件,未经授权不得转载。邮

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)