新能源车型价格齐飞!特斯拉、比亚迪、零跑无一幸免?

连续上涨的油价牵动着绝大多数开车一族的心。

开燃油车的人,在网上不断地为“买得起车开不起车”、“步行yyds”等言论点赞,开电动车的人则暗自窃喜自己当年的选择无比明智。

油价上涨,无疑与上游产业相关,作为地球上最宝贵的资源,原油的价格和需求一直在博弈,机构认为2022年国际油价平均值将达到每桶102美元,高盛预测这样的强势价格会在2023年稍许回落为每桶85美元。

怎么算都依然不便宜。

经济一直是相互关联的,油价上涨也悄然带动许多上游资产上涨,无论是强关联还是弱关联,在汽车产业转型电气化的关卡,明眼人都知道投资镍、钴和锂这些制造电池相关的资源是一笔稳赚不赔的生意,更何况这儿的供需失衡更加疯狂。

同样的人口大国印度就是很形象的例子,塔塔乘用车和电动汽车子公司的总经理Shailesh Chandra预计电池价格将在未来一年左右的时间里居于高位,印度电动车市场刚刚起步就迎来电池价格上涨,一定会给电动汽车在印度的普及带来阻碍,何况印度这样的市场对价格非常敏感。

说是这样说,塔塔将其Nexon电动SUV的价格提高了300多美元。

科技不是万能的,但没有科技万万不能

同样是人口大国,同样是发展中市场,同样对价格极为敏感,中国新能源主机厂也面临着艰难的抉择。

中科院院士欧阳明高先生根据历来情况判断,此轮碳酸锂价格高增的原因主要源于去年以来全球新能源汽车需求飞速增长,在电池和材料领域产生了递进式需求放大效应,原因与2016~2018年的锂资源价格上涨相同,波动幅度由于疫情叠加而产生了更大的波动。

从生产来看,矿石生产碳酸锂产能释放周为3-5年,卤水提锂产恒释放周期为6-8年,行业预测机构Benchmark Market Intelligence也有同样的看法,高级分析师Manish Dua表示:“未来这样的通货膨胀影响预计还将持续下去。”

怎么说呢,上游的波动必定会传导至产业链的中下游,碳酸锂的现货价格从一年前的约1万美元/吨飙升到了超过7万美元/吨,价格涨幅遥遥领先于动力电池规模和技术提升带来的降本效应。

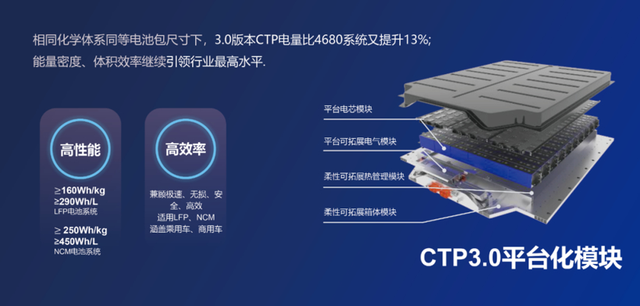

宁德时代、比亚迪、中创新航、国轩高科、LG新能源、蜂巢能源等一线二线动力电池厂商在技术提升上不可谓不努力,在2017-2021年这五年的时间里,三元电池系统的能量密度成功从143Wh/kg提升至206Wh/kg,磷酸铁锂电池的能量密度也从117Wh/kg提高到167.4Wh/kg,电池成本也在下降,2017年1.43元/ Wh到了2021年只需0.84元/ Wh,但依然顶不住啊。

实质上这一波电池涨价风波在2021年就初见端倪,作为与中国争夺全球动力电池份额的韩国将锅甩给了中资企业,据当地媒体报道,因为中国大幅上调了电动汽车电池原材料的价格,导致LG新能源、SK on和三星SDI等韩国三大电池企业上调电池成品价格。

锅从天上来,中国负责当前全球近60%的锂、35%的镍和65%的钴的加工,但世界最大的锂生产国是澳大利亚,此前大家聊的“妖镍”事件,根子还在印尼,该国的镍产量占据了全球总产量的30%。

幸而中国有强劲的产业需求。

按照微笑曲线来看,原材料的加工处于微笑曲线的底端,如果中国新能源主机厂没有强大的需求,中国的材料加工链条会是怎样的结果?

微笑曲线左边是澳大利亚原材料涨价,微笑曲线右侧是韩国电池制造企业不接受电池提价,两头挤压之下,中国的材料加工企业将成为承担两端压力的受害者,最终必定会迎来破产潮,并被国际巨头低价收购。

而现在的情况是,微笑曲线左边是澳大利亚原材料涨价,而右侧则是全球环境下对动力电池的蓬勃需求,在电池总装机量TOP9企业中,中国企业占据5个市场席位,宁德时代(96.7GWh)第一,比亚迪(26.3GWh)第四,我们品牌也打出去了。

假设排名第二的LG新能源(60.2GWh)和排名第三的松下(36.1GWh)动力电池企业不接受材料涨价,那么宁德时代、比亚迪,以及分列第七、第八和第九的中创新航(7.9GWh)、国轩高科(6.4GWh)、远景动力(4.2GWh)完全可以凭借蓬勃的内需,吃下相对应的材料份额,随即增资扩产,不断提升自己在全球动力电池装机量中的份额。

此消彼长之下,你不跟进,那么一年之后的动力电池版图上就没你啥事儿了。

内需的魔力就在于此,它赋予了中国企业对抗国际资本的底气,当你不接受正常涨价想要转嫁风险的时候,我们可以内部消化。

动力电池涨价风波实质上在去年就已经开始了,大部分成本实质上已经被动力电池生产厂商默默承受了下来,比如国轩高科在2021年Q3的毛利直接降了59.98%,但面临这一次更大规模的原材料涨幅,他们属实尽力了。

越涨价越好卖?凭什么让消者接盘?

韩国受伤的是,它不得不加入到这场动力电池涨价的游戏之中。

印度受伤的是,它刚刚想要在电气化时代迈出自己“Made in India”新能源车的第一步,市场还没开始培养,消费者还没有习惯新能源车在日常用车费用方面的廉价,买车成本就已被迫大幅提升。

那么中国呢?

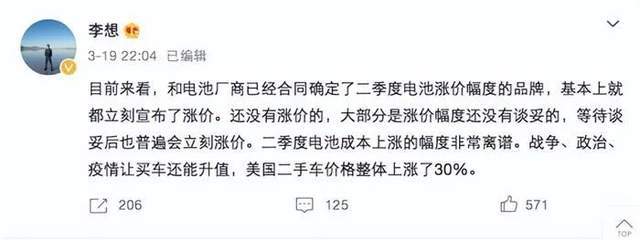

理想汽车CEO李想直言道,二季度电池成本上涨的幅度非常离谱,当下还没有涨价的,大部分是涨价幅度还没有谈妥,等待谈妥后也普遍会立刻涨价。

理想ONE也是当前涨价车型中唯一的一台使用使用增程式混动的车辆,涨幅为11800元。

原因是理想ONE这台车虽然是增程式混动车,但它的电池容量堪比部分纯电新能源车。比亚迪的插混车唐DM-i 112km续航版暂时没有加入涨价中,因为它的电池容量仅仅是21.5kWh,而理想ONE的电池容量达到了40.5kWh。

那理想ONE涨价的幅度大么?看起来一万元挺多,但你得和其他的车型比较,欧拉好猫400km标准续航版电池容量为47.8kWh。而它涨价18000元,幅度远高于理想ONE,这么一算理想ONE依然很良心。

究竟涨多少?一方面与电池容量大小有关,另一方面也和它的销量规模有关。

处于腰部的新能源车是最大的受害者。售价17.98-22.98万的零跑C11,上市刚刚三个月,订单数和产能也在良性运转中,我们知道产能越小,在与动力电池生产企业的谈判中就越是弱势,其性能版配备了90kWh的电池,不得不大幅涨价3万元。

威马汽车EX5价格上涨26000元,威马W6上涨20000元,欧拉好猫上涨18000元,黑猫白猫暂时停止接单,因为“每卖一台车亏10000元以上”,即便能够采购自家生产的电池来抵消成本上涨,比亚迪宋PLUS EV也上涨了6000元……

能抗住涨价的品牌,才是最终的赢家

这或许对于所有的新能源车品牌来说,是一次堪称“高考”的挑战。

当价格上涨,补贴退坡,提车周期拉长之后,消费者是否还愿意为新能源车买单?

有人说,多卖车,形成规模效应,就能降低原材料涨价带来的风险。

我觉得,多卖车,形成规模效应之后,不是降低原材料涨价的风险,而是能够在涨价后依然可以吸引消费者购买。

最成功的新能源品牌无疑是特斯拉,按理说,规模最大,产量最高,品牌最响,它应该涨价相对更少,因为在谈判时有更大话语权嘛。

但实质上,特斯拉涨价最多,Model Y长续航、高性能版涨价10000元,Model Y长续航、高性能版涨价14000元-20000元不等,Model Y后轮驱动版本基础售价上调至31.69万元。

但它依然是销量最好的新能源品牌,没有之一。

特斯拉车主对价格的敏感度不高,更何况特斯拉的价格一直处于波动状态,有的时候涨,有的时候跌。

每一次价格变化都引发车主不满,可涨价从来没影响过消费者的订单。顶多是这波涨价太猛,大不了我过几个月看看价格低了再买,而真的想买的车主,即便是涨幅居于高位也会购买。

在传统燃油车的销售体系中,基本上所有的4S店都会对热销车执行加价销售,从而平衡库存和成本之间的压力,特斯拉则是活明白了,直接把旗下的车型玩成了“期货”,将价格的调节交给了市场。

它相当于给每一台车的利润定了一个基础,如果材料降价了,车辆终端售价就下来点,如果材料涨价了,那么车辆终端售价就上去点,反正自己就是得赚那么多的利润。

比如当前最畅销的Model Y,2021款后轮驱动版上市售价29.184万元,现在的价格已经来到了31.69万元,电池功率和配置都略有缩水,但你看它的订单受影响了没?

最难以接受的,才是真相

最残酷的结论是,抗住涨价,并不一定要靠自己去摊薄成本,而是能够让消费者接受价格上涨,劳力士、爱马仕等奢侈品牌的玩法,特斯拉已经成功复制到了自己身上。

所谓价廉物美制卖得快,购车成本不再廉价的时候,依然能够卖得欢乐的新能源车才能真正算得上“物美”二字,很难接受,但这就是真相。

大胆猜想一下,这一波涨价风波之后,将决定谁才是真正的下一个特斯拉。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)