巴菲特再抛比亚迪股票,将让2月车市雪上加霜?

刚过完年的2月初,几乎每个人心中都存在同样的问题,今年会怎么样?

汽车圈,1月汽车销量不怎么好,如果只看同比/环比数据,除了比亚迪和2家车企外,几乎是个全军覆没的状态,所以最近关于汽车销量的话题很火。而比较反差的是,资本市场里对车市独角兽当前的操作也让公众颇感迷惑,比如巴菲特旗下的伯克希尔2月3日又一次,也是第九次减持比亚迪股票,持股比例降至11.87%,之前八次已经套现179.4亿港元,获利172.73亿港元。

市场中的独角兽,股票被连续抛售,这背后的资本逻辑在发生哪些变化?

中国车市在2023年没有开门红,接下来会好起来吗?

这之中的碰撞反差,让很多人内心,产生好奇,以及一丝不安。

1月份,今年比去年少卖79.9万辆

“大家好像都有点过于紧张了,我们卖车的去年年底就想明白了,今年年初的销量是不可能特别高的。”外行看热闹,内行看门道。4S店的销售经理们都想的很明白,比如北京宝马店的梁浩(化名)。

“往年2月过年的时候,12月是高峰,1月看车买车的人就少了。今年1月过年,12月看车买车的人就少了,至于1月销量,买车的卖车的都琢磨过年呢,算了吧,心思不在这。”

现实的销售终端里,其实,一线并不着急。“销售压力肯定有,但哪儿有网上说的那么邪乎啊。”

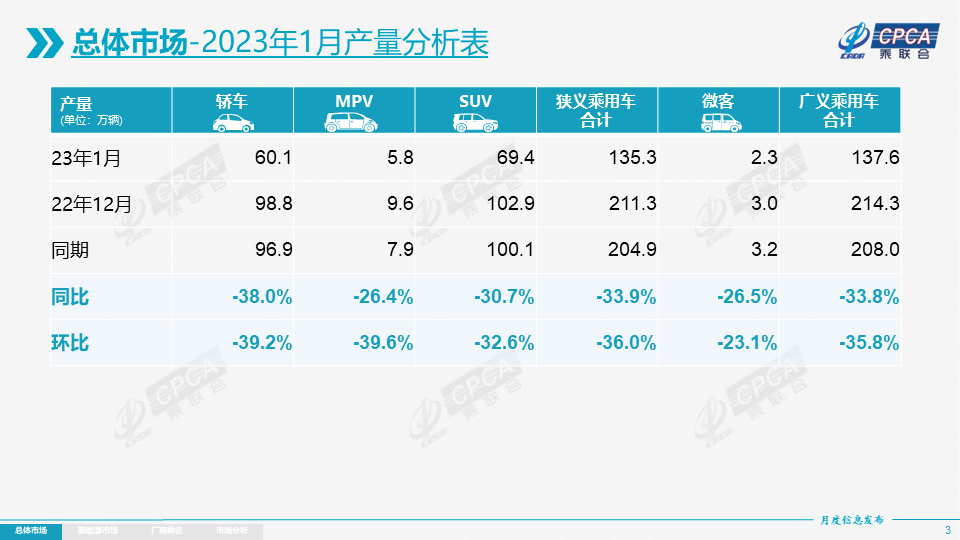

网络中,2023年1月的销量,被称为几乎全军覆没,十分惨烈。先是同比、环比双双下降,同比下降37.9%,环比下降40.4%。那,如果无法理解这种数字的话,2023年1月,乘联会发布的乘用车零售量为129.3万辆,而2022年1月该数据为209.2万辆,二者相差79.9万辆,无限接近80万辆。2022年12月该数据为216.9万辆,二者相差87.6万辆。

另外,往年春节假期对汽车市场整体产销的影响,大概在-15%到-20%左右,而2023年1月交出的数字则来到了-40%左右。

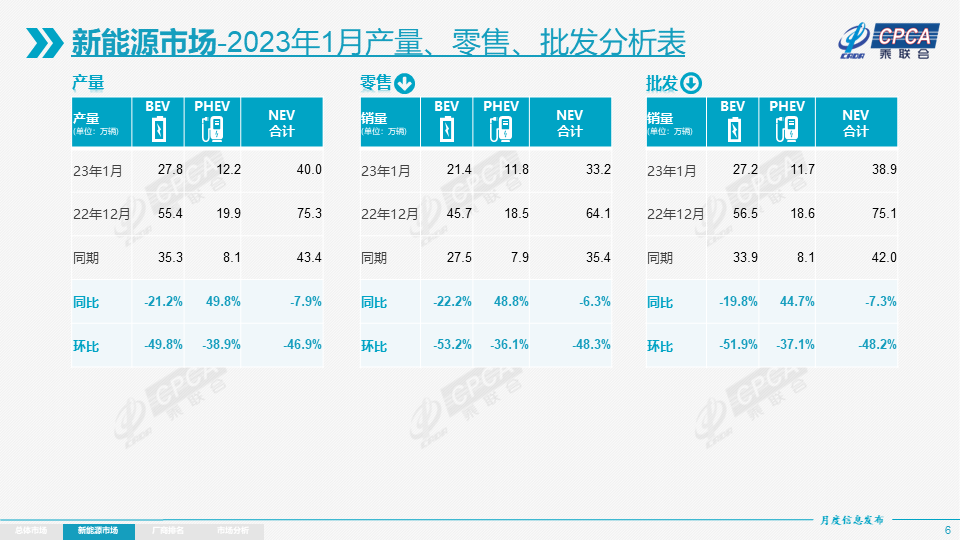

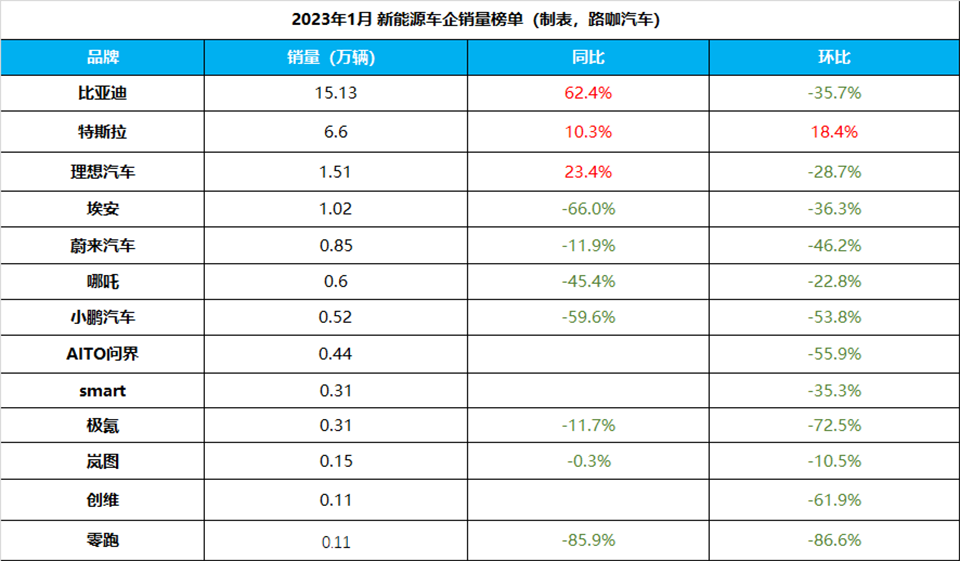

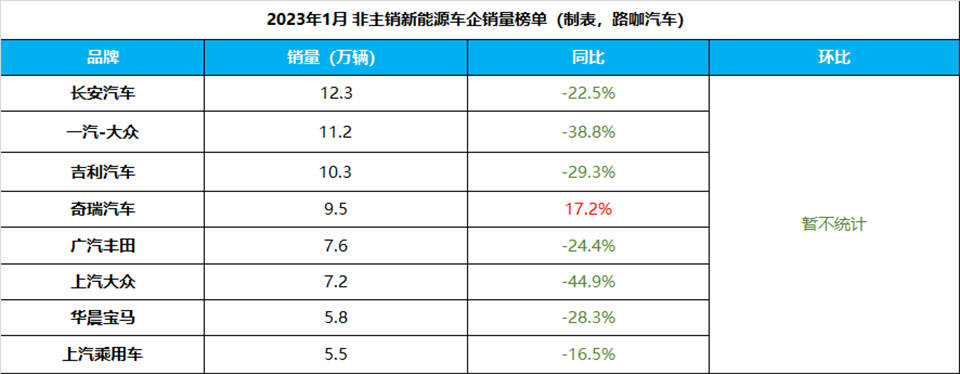

以及,2022年公众眼中的销量救市法宝,新能源汽车,在2023年1月的表现也比较一般。除了比亚迪和特斯拉之外,其余的主流车企数字并不算出彩。

最终,2023年1月汽车销量,成为了截至目前的,本世纪1月最低值。

当然,除了春节假期、疫情刚刚放开之外,还有很多重要原因不会写在整体数据里。比如,2022年后半年开始的600亿元购置税减半政策,已经提前消化了很多人的消费,行业预计,这一政策直接刺激了200万销量的新增。

另外,新能源汽车遭遇特斯拉的牵头降价,新能源补贴正式退出,有着双重影响。22年年底,2023年开年,一众车企们先是因补贴取消官宣各种涨价,后因特斯拉的主动降价,引发了连锁降价潮,最终新能源车市的价格体系变得十分混乱,持币代购者面对价格随时在变的市场局面时,很多人的购车选择转为“待市场基本稳定后,再考虑出手”。

然后,是另一个问题,新能源汽车销量,是不是真的不行了?答案,显然是否定的。仔细梳理一下头部新能源企业的销量能够发现,在1月车市整体表现一般的情况下,主销新能源的车企,情况仍比主销燃油车企业乐观不少。

整个市场的下滑数字是同比-37.9%,环比-40.4%。作为对比,新能源乘用车零售量的下滑幅度为同比-6.3%,环比-48.3%。比春节前的12月差距明显,不过同比来看,结合新能源补贴取消的价格上涨,这个幅度属于正常。

同时,新能源车企的榜单中,其逻辑与传统的销量统计有很大出入。榜单中,全部车企都使用线上下订→工厂生产→再进行交付的模式,而在除此之外的大多数品牌4S店中,则是厂商按照预测与沟通进行生产→批发至4S店渠道中→4S店进行销售与交付。

之中最大的不同,即“新能源车企们的销量,相比传统车企,数字上更可控。”这种可控,取决于车企可以根据订单量,按自己的意愿进行产能的分配,企业能决定生产以及交付的数字。比亚迪在2022年的订单积压人所共知,因此1月交出15.13万的销量成绩很好理解。

特斯拉的6.6万,则更能印证销量数字更可控这一观点。

2022年2月春节当月,特斯拉销量5.65万辆,中国市场2.32万辆,出口3.33万辆,2023年1月春节当月,特斯拉销量6.6万辆,中国市场2.68万辆,出口3.92万辆。其率先打响的降价,最终在1月销量中实质的转化增量为3600台。所以,目前其所进行的降价+促销等行为,更多是让订单量的水库蓄水至合理高位,以便保持企业正常的现金流与合理运行逻辑。

而主要的1月车市下滑幅度,主要还是来自非主销新能源的车企。榜单中一家企业的销售体量能够等于几个新势力,那么从销量数字能看到,尽管新能源是趋势,但其仍需要时间进一步接班。总的来看,2023年1月的汽车销量下滑,在三个巨大影响之下,其实已经被业内人提前预料,至于后续发展如何,其实正如梁浩说的那句“每年春节前后的压力都有,只不过今年的符合因素太多,至于今年的销量怎么样,只能等3月过完,才会有初步的结论,2022年都扛过来了,2023年不算什么。”

巴菲特们,对中国汽车科技股的新态度

第二个话题,关于资本市场。这个话题的引子,自然是巴菲特旗下再次抛售比亚迪股票,完成变现。

眼前,是第九次抛售,而之前的连续抛售中,已有多家专业机构对此做出了解释,结论为“对比亚迪企业的发展影响不大,但非个人的行业背后,信号释放需要被关注。”

至于清仓?这个话题太过魔幻,可能性很小。

这一信号,指的是,众多顶级投资人(如巴菲特),他们在2022年的资本市场中均遭受了大量的损失。这一损失,浅层看与俄乌战争、全球供应链相关,中层看与美联储加息、低利率时代结束,资本市场不再能很好的借钱来进行调配相关,深层看,则是资本市场原本的玩法有变化。

一切,要先从巴菲特眼前的案例看起。巴菲特在互联网中,明显是被神话的,人类总喜欢很多充满戏剧性的地摊文学感,所以《货币战争》才能在全球爆火,却又被扔进垃圾桶。

巴菲特为何减持比亚迪股票,他个人从未对外透露,外界有众多对巴菲特为何如此成功的分析,答案大多围绕着“对有长期竞争优势企业”“对客观自由现金流”的企业,挖掘其价值远低于实际的可能性,遵循本杰明格雷厄姆价值投资学派。

当然,没人能清楚的分析出巴菲特的成功之道,除非他自己愿意不夹杂任何隐瞒的公布于世。55年平均年化收益率超过21%,意味着1000块钱变4000万,他是华尔街从业者的偶像,也一定程度上是全球投资界的“旗手”。

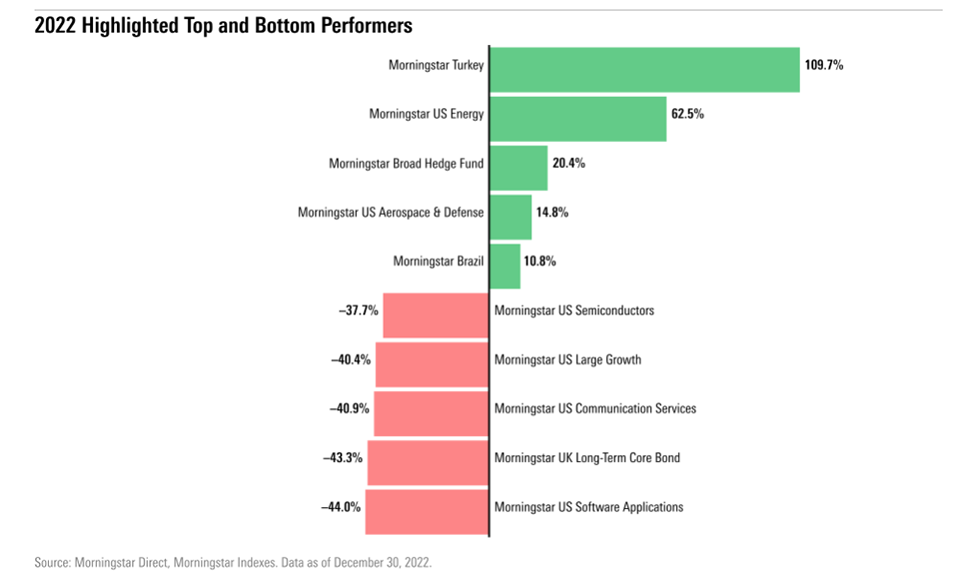

此次的旗手动作,从一张媒体所梳理的2022年全球顶级投资人收益,标普500的全年走势,美股投资回报三张图里,能够看到一定端倪。

第一张图,展示的事投资大师们,在2022美股中的投资发生大幅亏损,巴菲特很亏,需要运作自己的资产,用盈利的去平仓;

第二张图,是股市里表现最突出、最差劲的领域,最好的是能源、国防等,最差的软件应用、通讯、半导体等;

第三张图,是投资者们整体的收益回报不足,大多在亏,美股正在重新洗牌。

小结论是,绝大多数投资者在2022年基本都被搞得血亏,巴菲特也很亏,同时科技股血亏,资本市场目前看投资部分传统领域比较稳。

巴菲特目前动作的旗手意义,参考其多年来价值投资的核心规律(因为几次失败确定了,不买自己不懂的东西,比如再科技股大涨时,仍无动于衷,不买科技股),应该是,谨慎投资。

谨慎投资,将让美股中可供给科技股(不仅关于中国)的配额明显变少。从当前各大新IPO的招股书中就能发现,企业也确实将目标制定的愈发保守,比如:

2018年,蔚来汽车美股IPO成功,募资10亿美元;

2020年,理想汽车美股IPO成功,募资11亿美元;

2020年,小鹏汽车美股IPO成功,募资15亿美元;

2021年,一众中概股在美遇冷,40只中概股在美募资总额141.67亿美元;

2022年,特斯拉的涨跌,就是新能源汽车相关行业在美股中的代表,之中,极星汽车募资8.9亿美元;

2023年,极氪寻求IPO,募资10亿美元。2023年,刚刚完成美股IPO的激光雷达制造商禾赛科技,募资1.9亿美元。

能明显看到2020年前后,出现的分水岭是,“钱,越来越不好融”。2020年之前,造车新势力们几乎没有太强的市场表现,属于概念流,但融资规模依然不错。2020年之后,一系列已经有了工厂,在部分市场和领域取得不错销量成绩的企业募资,挑战却越来越大,金额越来越小。

所以,巴菲特们新一轮的动作,对比亚迪这类企业是没有太多明显影响的,已经建立好技术护城河、在不断取得高销量,自己的现金流和价值,以及未来投资空间一个不缺。而受到影响的,则会是那些正在生长尚未建立好护城河的新势力、转型企业们,谁缺融资发力、转型,谁受到的影响就会越大。

谁来帮帮,或者救救,中国电动车?

这个话题,分四层来看。四层分别是,1. 已经实现转型,获得不错的头部新能源汽车企业,比如比亚迪+特斯拉,它们不需要;

2. 传统车企中的巨头,本身企业运营健康,且正在转型的,它们不需要救,因为自身的技术/资本储备相对丰沛。或者说,人家压根按照自己的节奏来走,不太care舆论和现状,比如丰田;

3. 新势力中,发展较稳固的企业,需要继续大量投入实现市场份额较大规模的,有一定压力;

4. 传统车企、新势力车企中,市场表现、现金流、企业价值相对较弱的,承载最大压力。

这4层中,最后2层的压力,都值得探讨,且部分企业的情况颇为尴尬。

头部新势力中,目前蔚小理还均处于亏损状态,且三家都面临着不同的挑战,排位来看蔚来汽车压力最小,理想汽车居中,小鹏居后。

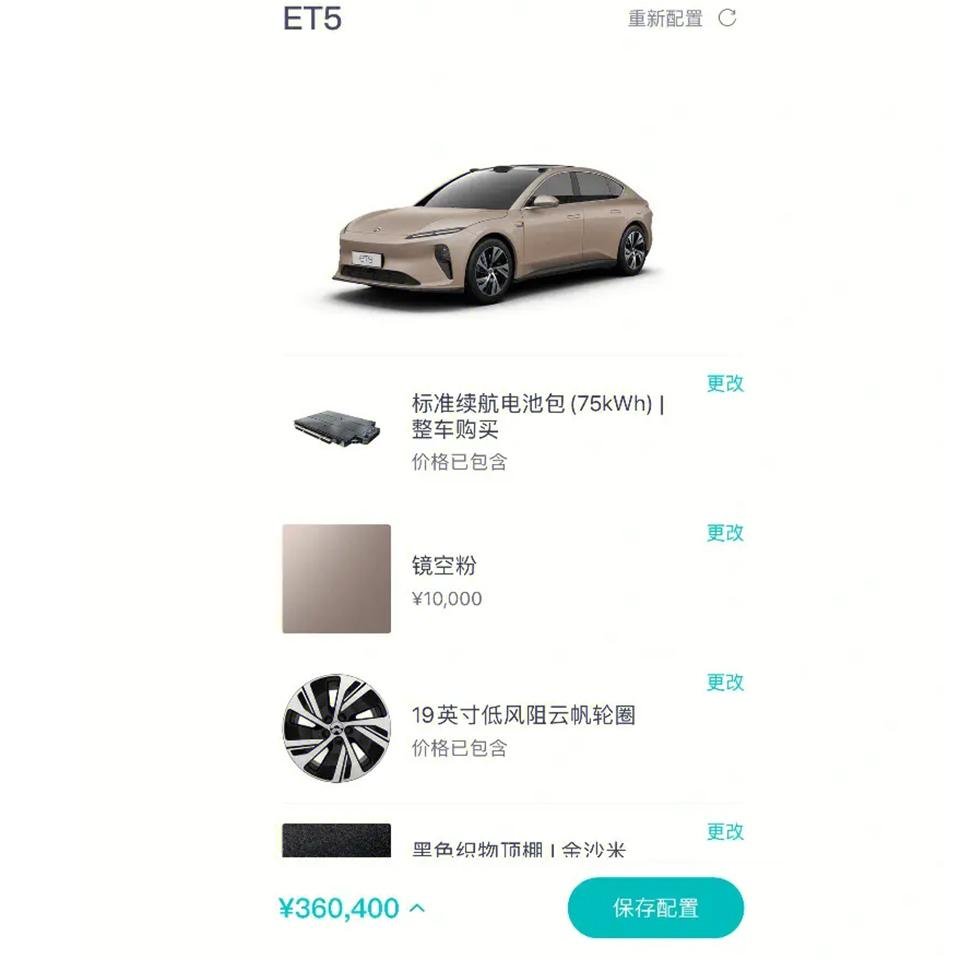

之所以会有这样的结论,从蔚来汽车来看,其最新的三季度财报中虽没有自由现金流的表述,且单季净亏损超40亿元,但它需要继续烧钱的就在于研发、海外市场、补能网络建设3个层面上。NT2.0目前的落地效果尚可,后续花费空间不大,出海计划肯定是赔钱的,但初期规模不大,花费空间不大,补能网络拉上了石油石化等巨头,可分摊压力较好。所以,一个季度到半年的销量波动,它的承载能力尚可。

而排在其次的理想汽车,尽管站在了2023年1月的新势力销量头部,但接下来它需要将其他车企走过的纯电动之路,全部重走一遍。低成本的增程技术不会有太大花费,而即将发布的纯电动计划,因为没有先发优势,所以想取得好的市场表现,就需要有突出的续航、补能、安全等技术差异。但好在,它的增程技术车型毛利率尚可,成本不高,销量较好,能够有所平衡。

小鹏汽车的境遇,相信很多人都有所了解。它需要时间,进一步投入。时间,关于整个企业逻辑结构的调整,也关于全世界对智能科技突破现有玻璃天花板(法律法规、资本认可)等,投入则是它需要在2023年里把车卖好,把亏损变小,把技术优势扩大。

当然了,这3家企业目前的境遇尚可,因为都做了大量的现金储备,据此前已发布的第三季度财报,三家总现金储备为1473.5亿元。蔚来储备514亿元,理想储备558.3亿元,小鹏储备401.2亿元。

第三层承压已经不小,而第四层,则是更大。

简单分析几家企业的财报,目前登录港股的零跑汽车,2022年第三季度营收42.88亿元,亏损13.4亿元,此前2022年3月末公布的流动现金为55.3亿元。它,如今面临融资压力、亏损增多等多重挑战。

华为赋能的赛力斯也一样,2022年全年营收翻倍的同时,亏损也在进一步增加,造车3年,累计亏损75亿元。

在进入2023年之后,第四层里有几家典型的企业大体情况是,作为新企业,跟降特斯拉之后,效果并不是太好,单店的单月成交数字只能维持在二位数左右。此前主打性价比的新势力车企,因为整个行业都在下调价格,原本优势被不断稀释,很多直营店尚在坚持,但加盟经销商已经倒下了一批。以及,原本在2022年销量数字风生水起的转型车企,如今渠道里堆积了大量的库存,清库压力山大。

对它们来说,企业自身的变化,如推出新车快速爆款等等,短时间内因为市场竞争过于激烈,难以奏效。眼前1月的销量情况,比如月销1000-2000台,如果持续3-6个月左右。其销售渠道,将被库存压到无力,其资本市场的预期会遭遇严重质疑。在今年竞争如此激烈的情况之下,这,才需要被拯救。

至于如何拯救,仅仅靠着类似“购置税减半”这样的政策,目前不够。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)