“4S店之王”庞大的自救之路 积极重整成功规避退市

回顾汽车圈的2019年,不管从哪个维度来看,如果庞庆华站出来叫惨,没有第二个人能够与之抗衡。

就在2019年仅剩最后21天之际,河北省唐山市中级人民法院下发的一纸名为“(2019)冀02破2号之十五《民事裁定书》”的民事裁定书,正式宣告庞庆华以让渡全部股份的方式离开了自己一手缔造并苦心经营长达16年之久的庞大集团。

年岁已至花甲,过往所有却在一夜之间清零,个中滋味恐怕即便庞庆华本人也需要花费一定的时间才能消化。而年已64岁的庞庆华在辞去庞大集团董事长职务后也曾表示:“个人的去留不重要,重要的是让庞大好起来。”

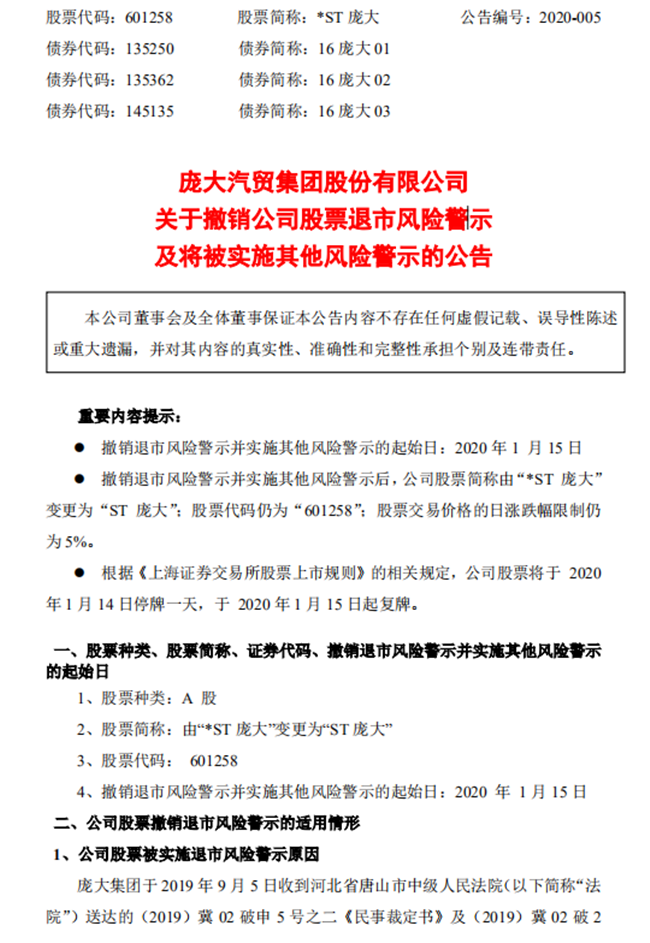

在庞庆华让渡其持有的全部股权后,重组方迅速入场,效果显著。1月14日,*ST庞大(601258.SH)发布公告称,公司将于1月15日撤销退市风险警示并实施其他风险警示。同时,公司股票简称由“*ST庞大”变更为“ST庞大”;股票代码仍为“601258”;股票交易价格的日涨跌幅限制仍为5%。并根据上交所相关规定,1月14日当日公司股票将停牌一天,于2020年1月15日起复牌。

庞大集团在重整一个月后便迅速解除了证券代码上的“披星戴月”,同时撤销了相关退市风险,也有赖于背景强大、实力雄厚的重组方。据据内部人士透露:庞大旗下超过80%的4S店用地为公司自己购买,运营成本较低。正因为如此,庞大集团发展的根基和骨架仍然坚挺,造血系统也未遭到实质性破坏。

当然,恰恰又是这个前瞻性的举措,既被看作庞大陷入资金链断裂的深层次诱因,也奠定了庞大集团如今能够在资本的帮助下起死回生的牢固基石。所谓“破而后立”,在目前车市普遍低迷,而且将持续低迷的背景下,庞大集团所面临的困境不过是车市寒冬的冰山一角。在汽车经销商普遍过紧日子的现阶段,庞大集团能正视困境,主动开展司法重整,招徕优质“白衣骑士”,引入汽车、金融、财税等领域的人才,本身就是一次“破茧”的“蝶变”。

“告密”引发雪崩

庞大之雷始爆于资金链断裂。2017年4月,庞大集团创始人庞庆华出于私人关系与媒体人士通电话时提及,庞大集团因2015年与国信证券签署的《股权收益互换协议》正被证监会调查,媒体人士随后将该消息公之于众。

上交所以信披违规为由,对庞大集团展开问询。根据2019年5月上交所出具的《纪律处分决定》,2015年1月,为达到股权融资并拆借使用之目的,庞大集团高管安排以滦县横山钢结构有限公司的名义,与国信证券实施收益互换,国信证券以大宗交易方式买入大股东及一致行动人总额7亿元的减持股份。

公安机关经侦调查发现,所减持股份实际受让方横山钢构为庞庆华个人控制的关联企业,其与一致行动人在完成收益互换协议后,仍然持有该部分股票,而庞大集团在公告中未予提及,属于隐瞒关联交易行为。这起偶然事件,成为庞大集团资金链断裂公开化的导火索。

实际上,庞大集团资金链隐患,早在上市之初就饱受质疑。按照行业惯例,汽车经销商需要提前向汽车厂商支付购车款才能提车销售,这决定了其需要大量现金进行周转才能维持业务。当汽车经销商规模急剧扩张时,资金需求被无限放大。正因如此,汽销行业极度分散,即便头部公司,市场份额也长时间只维持在2%左右。

作为民营企业的庞大集团是个另类,靠着银行信贷的“激素”急速发育,上市前,依托接近90%的资产负债率,已经将销售网点扩充到926家,市场占有率超过2%,成为行业老大。2011年上市,庞大集团成为全球市值最高的汽销集团,彼时还创下超过60亿元民企最高的IPO融资额,上市至今,在A股直接融资额累计达到299亿元。在资本市场上扩充了融资渠道的庞大,并没有因此完全缓解债务压力,相反,却是其举债不归路的开始。

资不抵债

此前在庞大集团公布的重整计划书中,将庞大集团的资产和债务状况整体呈现出来。

公告显示,庞大集团本部账面资产总额为302.08亿元,其中流动资产182.74亿元、非流动资产119.33亿元。债务方面,经过法院裁定确认的债权总额为169.71亿元、经管理人审查后尚需裁定确认债权5.06亿元、职工债权0.56亿元、包含暂缓确认及未申报债权在内的预计负债97.47亿元,以上合计272.8亿元。

虽然从账面上来看,庞大集团资产大于负债,但从资产评估结果来看,公司已严重资不抵债。但评估结果显示,公司账面资产按市场法评估值为97.66亿元,按照清算法评估为50.17亿元。

根据评估机构出具的《偿债能力分析报告》,如庞大集团进行破产清算,按照先后顺序清偿相关债务,普通债权人受偿率约为11.20%,实际清偿率或更低。另外,破产清偿各类债务之后,已无财产可供出资人分配,也就是说,庞大集团的32万个股东都会血本无归。

集团资不抵债,股东血本无归,庞大集团何以至此?表面上庞大的崩塌,始于上交所“爆雷”,而后由于汽车消费市场发生了变化,以及银行抽贷等才造成的经营困境。但必须也要看到,收购萨博失败、入股斯巴鲁失利、接盘陷入困境的上门养车创新项目后的无疾而终,接二连三的盲目战略投资失败都严重影响了庞大正常经营资金需求。倘若庞庆华能够在扩张步伐上做到有节制、聚焦主业,也不至于沦落到今天“净身出户”的地步。

重整后能否涅槃重生?

此前,庞大集团对于自身的重组还是比较乐观。前董事长庞庆华对媒体表示,“这个决定征求了很多有关部门与债委会中多数人的意见,大家都赞成。如果此次破产重组能够顺利实施,庞大集团将如同重获新生。”但是在业内看来,庞大集团如何“起死回生”,究其根本最大问题在于资金短缺。

2018年期间,为缓解资金压力,庞大集团陆续多次通过变卖资产来回笼资金。此外,为缩减资金开支,庞大集团还陆续关停了旗下多个4S店。据悉,截至2018年底,庞大的4S店已经从2017年的705家缩减至563家。

对此,庞庆华称,庞大享受到了改革开放的红利,也完成了企业在漫长演变过程中资产的沉淀。过错是对国家政策把握不准确,无序扩张,管理不够精细化、与时俱进,停留在原始创业阶段的管理心态。汽车经销行业最优的管理半径是500公里,庞大快速扩张后,管理方面不能适应,造成很多店面亏损、土地闲置,给公司造成了很大的影响。

除此以外,庞庆华此前还公开对媒体表示,庞大集团在全国一共有1.25万亩土地,预计2019年仅土地销售额至少就有10亿元。庞大集团与银行方面已制定出一份“三年回归计划”,决定对旗下庞大4000亩土地进行对外出租或出售,预收回资金约为40亿元,主要用于偿还各种债务。

而在重组方接手后,也作出承诺:庞大集团2020年、2021年、2022年的归属于母公司所有者的净利润分别不低于7亿元、11亿元、17亿元,或2020年、2021年、2022年的归属于母公司所有者的净利润合计达到35亿元。若最终实现的归属于母公司所有者的净利润未达到前述标准,由重整投资人在2022年会计年度审计报告公布后三个月内向庞大集团以现金方式予以补足。

此外为保障庞大集团恢复持续盈利能力,增强各方对庞大集团未来发展的信心,重整投资人承诺,自受让让渡股票之日起三年内不向关联方以外的第三方转让其所持有的庞大集团股票。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)