【汽车人】宁德时代收购千禧,中企赌的是什么?

对全球锂矿供应紧张局面构成最大威胁的,除了监管,就是开采新技术。大肆融资收购的中企,正在赌这两个风险在三年内不落地。

文/《汽车人》孟华

9月份,加拿大千禧锂业公司(Millennial)欣喜地看到,手持大笔现金的中国买家开始加入竞买行列。这让千禧公司认为,没有在更早的时候接受赣锋锂业的报价,是很明智的。

中企举牌全球锂资源

7月份,赣锋锂业曾提出以每股3.60加元,交易金额不超过3.53亿加元(约合18.25亿人民币)的兑价收购千禧。千禧公司在阿根廷拥有两处世界级锂盐湖项目,拥有约412万吨的碳酸锂当量。

洛阳钼业曾考虑参与竞购,但未报价。9月15日,千禧公司声称有“神秘中国买家”报价19.2亿元人民币,并随之询问赣锋锂业是否愿意“匹配报价”。

经过两周的考虑,后者决定放弃。那时,赣锋高层已经获知竞价的是宁德时代(CATL)。考虑到对手融资能力和决心,收购已经流产。宁德时代还替千禧向赣锋锂业付了1000万美元解约费(后两者曾签署框架协议)。

赣锋锂业拥有澳洲、阿根廷、墨西哥、爱尔兰、中国宁都等多处锂矿资源,资源总量折合2700万吨碳酸锂。简单说,宁德时代不差钱,赣锋锂业不缺矿。两者争斗太厉害,只会便宜千禧。

事实上,这笔交易只是宁德时代这几年推进的若干收购项目中的一个。

几乎与此同时,宁德时代子公司出资人民币15.52亿元,收购非洲刚果(金)的锂矿马诺诺(Manono)。

同样是今年9月,宁德时代在江西宜春投建新型锂电池项目,投资135亿元。宜春拥有世界最大的锂云母矿,氧化锂占据全球12%。

2019年,宁德时代收购澳洲皮尔巴拉(Pilbara)8.5%股权,后者拥有锂矿和钽矿。

2018年,宁德时代收购北美锂业43.59%股权。

可以看出,今年宁德时代向上游迈进的速度明显加快。

避险意识让位于成本对冲

此情此景,让人仿佛回到了2006年。当时的中国买家也在全球范围内搜罗石油、铝、煤炭和铁矿石资源。中国买家之间争相举牌的热闹情形,恍如昨日。中国铝业、中海油等企业收购的矿山、油砂资产,都已经过大幅度资产减记。

人们总是担心历史轮回,担心风险。

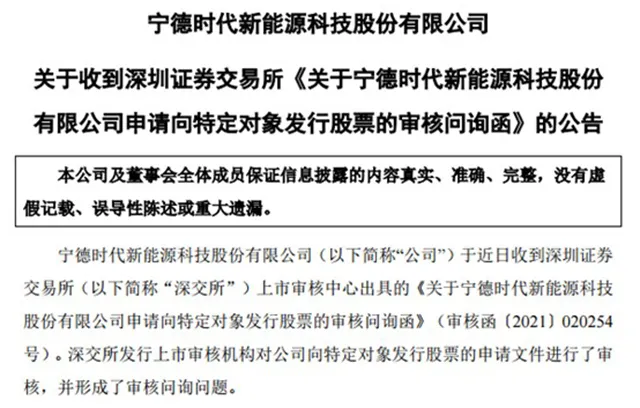

9月30日晚,宁德时代收到了深交所的“审核问询函”,针对190亿元境外投资和582亿元定增合理性,进行了问询。可以将其理解为监管层的“一般性警告”或者风险示警。

当前,全球动力电池产能瓶颈在于碳酸锂,碳酸锂产能已经满载。事实上,除了电解液产能富裕,全球主要金属原料全都在涨,锂、镍、钴、锰、铜、铝,几乎个个都在历史高位。

宁德时代董事长曾毓群此前称,上游企业哪个敢乱涨价,就踢出“供应序列”,但这些话似乎没用,因为初级资源涨价是全球性的。今年7月底,锂辉石精矿成交价达到1250美元/干吨,震惊整个市场。9月14日,第二场拍卖直接涨到2240美元/干吨。

车企对动力电池嗷嗷待哺,但不肯涨价,还谋求“年降”。两厢催逼,难受的是动力电池企业,身处产业链中游,利润大头都被上游赚走了。

今年上半年,宁德时代动力电池板块毛利率为23%,比去年低3个点。考虑到上半年新能源车销量的同比增速是220%,宁德时代作为头部,这个利润率不尽如人意。2019年之前其毛利率还在30%以上。

而亿纬锂能、国轩高科的情况也类似,今年电池业务毛利率在20%附近。因为财务采取“先进先出”的方式核算,因此预计第四季度将更低。

解决的办法,一个是和上游资源冶炼企业签长约,另一个就是出手控制上游。宁德时代双管齐下,整合产业链,以系列收购行动对冲上游涨价的风险。因此,监管压力不会改变曾毓群的决定。

新能源车企也有本难念经

电池企业面对原材料涨价难受,整车厂面对市场要求,同样难受。只有通过快速降本,将新能源车价格拉下来,使之与燃油车购买成本相抗衡,才能加速渗透,以实力驱逐燃油车。眼下虽然新能源车渗透率已经提高到10%以上,但大部分由入门级车型贡献。

特斯拉频繁调价、建立电池供应体系,上磷酸铁锂电池车型,目的不言自明。

而中低端车型消费者对价格更敏感,宏光MINIEV指导价2.8万-3.8万元,若上游资源涨几千块钱,可能导致终端价格面临上涨10%的压力。BOM(物料清单)打到这个份儿上,整车厂基本没有能力单独化解涨价压力,必须将压力尽量留在电池企业身上(宏光MINIEV电池供应商是瑞浦能源)。

电池企业只能一方面向技术要成本节约,大规模扩张铁锂电池产能、三元锂电池走高镍低钴路线。刀片、CTP、JTM等电池架构,都聚焦于降本。

另一方面,就需要自己拥有上游资源,甘蔗吃整根,从根本上化解涨价压力。从市场角度,在安全性、低温续航等问题没有完美解决方案之前,新能源车如果自己作死涨价,很可能自己把终端需求给“作”萎靡了,那就得不偿失,整个链条都没有好果子吃。

所以,芯片趁火打劫的事,如果在电池上重演,对整个新能源汽车产业氛围都起到毒化作用。

大家都同意涨价不可持续,那么到底应该如何处置?

资源价格服从市场规律。2020年,在新能源汽车推动下,全球锂盐需求总量达到36.4万吨,同比增长24.66%。今年预计需求45万吨(已经考虑芯片短缺影响),增速25%左右。直到2025年之前,锂盐复合增速都将在25%以上。

但是,今年新加入的产能,只有澳洲4.25万吨、南美2万吨,加上旧有产能,只有42.65万吨,低于需求,不涨价才怪。

大采购的四重风险

亿纬锂能董事长刘金城曾放言,锂电池产业上,中国可以卡住外国的脖子。这个“外国”,恐怕指的是动力电池需求量不断走高的欧美。

欧洲汽车零部件供应商协会会长罗贝托•瓦瓦索里(Roberto Vavassori)警告称:“限制燃油车带来的欧洲电动车需求急剧增长,等于直接为中国供应商带来更多业务,欧洲不应该直接将主动权交给中国。”

中企在全球大买锂矿资源,已经引起了欧美监管机构的关注。限制措施已经不远了,“外国投资法”等很可能指向类似的资源收购。不过,欧美企业没办法买,不是钱的问题,而是产业链需求不足,无法参与竞购。愈是欧美企业竞争乏力,收购监管可能来得愈强硬。

深交所警惕的是上市公司财务风险。但是,从广泛意义上,虽然碳酸锂价格如火如荼,但是最大胆的机构也只敢预测到2025年。

即便届时锂电池仍然是新能源的王者,但是市场也积累了大规模的保有量,企业会迎来大量退役电池。从中回收锂,将变成好生意。回收锂将严重冲击初级锂产品的价格,很可能将初级资源需求曲线拉平。

技术路径上倒是风险不大。无论固态、半固态,还是当前的液态电池,都无法摆脱对锂的依赖。而钠电池从原理上讲不过是劣质的锂电池,成为主流的可能性较小(优势是钠盐极为便宜)。石墨烯等路径,则需要更久的时间成熟。

宁德时代敢于出手,就是笃定锂盐没什么像样的替代品。当前几个锂矿大户,集中在南美大三角、西澳洲和中国西部。当前技术上成熟的是硬岩锂矿(花岗岩型和伟晶岩型)冶炼,还有卤水(大陆盐湖)提炼。

地球上锂矿还有很多,但是开采技术不成熟、成本高。过几年,在黏土型锂矿、地热卤水型锂矿、气田卤水型锂矿开采上,有一两样点出新技术,全球锂矿供应紧张的局面,立刻将缓解,甚至可能因为技术预期,直接将碳酸锂价格打回6年前。

市场就是这样,容易高估当前供需矛盾,低估监管影响,更低估中期技术发展。有人预测明年初锂资源价格就将见顶,但宁德时代显然有不同看法。构成最大威胁的,除了监管,就是开采新技术。大肆融资收购的中企,正在赌这两个风险在三年内不落地。(文/《汽车人》孟华,部分图片来源于:宁德时代、赣锋锂业)【版权声明】本文系《汽车人》独家原创稿件,版权为《汽车人》所有。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)