中国十大车企财报解析:吉利暂拔头筹

从近期披露完整财报数据的十家企业中,尝试寻找“车企李慕白”。

有人说:“时代中的一粒灰,落在个人那里,可能就是一座山。而我们偏偏处在一个尘土飞扬的时代之中。”这句话套用在汽车产业上同样让人怅然。2019年,车市全年笼罩在销量“跌跌不休”的阴影中,在这一年,体量曾达300亿元的庞大集团因还不上1700万贷款破产,多个车企也在这一年剥离房产、股权等资产求生存,让人惊叹唏嘘。

但福祸相倚,危机并存,在2019年,仍有车企在压力之下交出了不错的成绩。这里的“不错”指的是在净利润及经营现金净收入等方面有较好的表现,而拥有良好盈利与经营管理水平的企业正对应电影《卧虎藏龙》里人品与武功皆上乘的李慕白。财务数据是企业竞争的财务历史,是可以去除一切修饰的大“杀器”之一,这能帮助我们从财报数据中快速捕捉到很多隐藏信息。

赚钱光看净利润行不行?不行

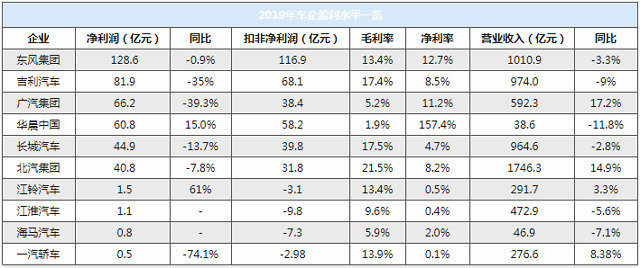

说到车企盈利水平如何,多数人会去看净利润,净利润高,就是赚钱实力强。行不行?恐怕不大行。得是凭真本事赚钱,什么能衡量赚钱真本事?——“扣非净利润”。因为扣除政府补贴、重大资产交易等非经常性损益之后的利润数据,才能真实地反映一家公司的盈利水平。

为了更细致地观察车企的盈利水准,我们还列出了各企业的毛利率和净利率数据一较高下。

从表格可看出,上述披露完整财报的企业在2019年均实现了净盈利,但扣非净利润的表现却大相径庭。其中江铃、江淮、海马及一汽轿车的扣非净利润均为亏损状态,亏损额最大的为江淮汽车,达9.8亿元。它们亏损的原因也有一定的共性,主要因自主业务板块的不给力,如江铃旗下销售公司及重卡公司净亏损3.2亿元等。

既然主营业务亏损,又何以实现盈利?汽车之家通过查询“非经常性损益项目和金额”得知,江淮汽车有两笔较大的非经常性收入:一笔是政府补助,计11.2亿元,一笔是非流动资产处置,计3.9亿元;海马汽车最大的一笔是非流动资产处置,计8亿元;江铃汽车最大的非经常性收入来自政府补助,计4.7亿元;一汽轿车也有三笔:政府补助2.2亿元、非流动资产处置1亿元、营业外收入1.1亿元。

看到这里,是不是想起海马汽车去年卖房子的事了?你没理解错,这正是通过非流动资产处置获得收益的操作。但是类似卖房/卖股权/政府补贴等收益,均有着不可持续性,且仅能解“一时之渴”。因此,对于上述4家企业来说,目前最为迫切的是发展好自主业务板块,提升旗下产品竞争力。

在东风、北汽、广汽、华晨中国、吉利及长城汽车六家企业中,我们看到有两家企业出现怪相,如广汽集团的毛利率为5.2%,但其净利率达11.2%;华晨中国毛利率仅1.9%,净利率却高达157.4%。

为何如此反常?这是因为二者合资公司的营收未计入合并报表,但其利润却通过投资收益体现在财报上。如华晨中国从华晨宝马处获得净收益67.62亿元,同比增长16.18%;但刨除华晨宝马利润后,华晨中国其他板块净亏损10.6亿元。

广汽集团的净利润也主要源于合资公司的贡献,其2019年从联营和合营企业处获得的投资收益为89.4亿元,其中广汽本田贡献35.7亿元,广汽丰田贡献32.2亿元,二者共占投资收益的70.6%。可见,华晨中国和广汽集团的利润来源主要为合资企业贡献,自主业务板块表现差强人意。

另外值得一提的是,广汽集团披露的“在建产能”显示,广汽本田、广汽丰田、广汽新能源均有增加产能项目,其中广汽新能源拟投资46.9亿元新增20万辆新能源汽车产能,一期(10万辆)已于2018年12月竣工投产;二期(10万辆)根据市场情况适时启动建设。但从现有产能看,广丰广本确实存在产能不足的情况,但广汽乘用车(含广汽新能源)产能利用率一般。

毛利率与净利率倒挂的两家企业看来不是我们要找的“李慕白”,而且它们的自主业务板块目前不是主力的赚钱引擎,那剩下的东风、北汽、长城和吉利又如何呢?我们继续从财报切入进行分析。

东风集团财报显示,合资公司共贡献总收益116.33亿元,较上年减少6.47亿元;此外,合资公司中仅东风本田实现利润增加,预计向东风集团贡献利润47.2亿元。北汽集团同样因合资公司获益,数据显示,北汽集团两大核心业务板块中,自主业务板块北京品牌的毛利为-47.28亿元,亏损规模比去年同期扩大34.47%;在合资业务板块中,北京奔驰毛利为422.15亿元,同比增长4.18%。

相较此前财报分析,这里较大篇幅地展开分析各企业的利润来源,这是因为在汽车股比放开的大背景下,车企唯有在自主业务板块有所作为,未来才能在市场有立足之地。而就目前来看,东风集团、北汽集团、华晨中国及广汽集团的利润均较为倚重合资公司,但这样的日子已难以长久。

国家发改委在2018年宣布,在2018年取消专用车、新能源汽车外资股比限制;2020年取消商用车外资股比限制;2022年取消乘用车外资股比限制等。汽车外资股比限制宣布放开后,我们很快迎来了在中国独资的特斯拉、今年正式增持四川现代股比至100%的韩国现代汽车,宝马集团也将在2022年完成华晨宝马的股权增持,目前增持比例虽未明确,但可以肯定的是,2022年之后,华晨中国从华晨宝马身上获取的利润将减少。

就目前来看,主要依靠合资公司盈利的车企不是我们要寻找的“李慕白”,因为从中长期发展看,自主业务板块羸弱会致企业的长期发展于不利地位,需要掌舵人积极地调整业务方向。

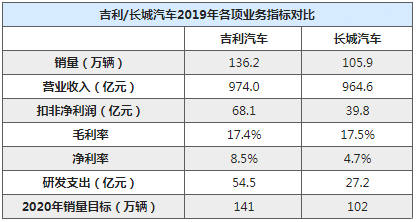

从上述表格中我们可以看出,吉利及长城汽车各项指标表现都不错,二者也是中国品牌乘用车阵营里的头部企业。但相较之下,吉利汽车的表现更为优异,因为二者在营业收入、毛利率差别不大的情况下,吉利汽车的扣非净利润几乎是长城汽车的2倍。

此外,受车市下行及疫情影响,长城汽车将2020年度的销量目标由111万辆下调为102万辆,吉利汽车则在2019年业绩发布会上宣布,坚持咬住2020年141万辆(包括吉利、领克、几何三个品牌)的销量目标不动摇。

研发投入强度上,2019年长城汽车在营收、毛利和净利润均出现下滑的情况下,将研发费用提升55.82%至27.2亿元;吉利汽车的研发投入总额为54.5亿元,占收入比例的5.6%,相比吉利近五年平均5.4%的研发投入有所提升。但吉利汽车表示,2020年研发费用会适当降低至45亿元左右,这与其尽力保留现金的目的相吻合。

别只顾赚钱加速,油箱没油还是完蛋

全球知名企业戴尔曾在1993年第一财季面临严重亏损时反省说,“我们和许多公司一样,一直把注意力放在利润表的数字上,却很少讨论现金周转的问题。这就像开着一辆车,只顾着看仪表盘加速,却没注意到油箱里没油了。”因此在分析完各家车企的净利润后,接下来我们来看看它们的“油箱”,即现金流量。

在第一章节,我们通过分析找出了在主营业务上盈利表现还不错的吉利和长城汽车,在现金流这一环节的考察中,它们表现如何?符合我们对于“车企李慕白”的期待吗?吉利汽车在财报中称,该公司于报告期末的银行结余现金增加23%至192.81亿元,其中125.38亿元来自于营运现金流入,5亿美元(约合人民币32.5亿元)从新融资渠道处获得。

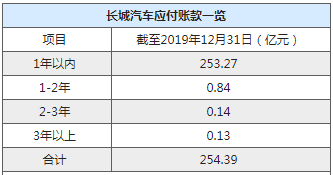

长城汽车目前主要以自有现金及银行借款满足日常经营所需。截至2019年12月31日,长城汽车的短期借款为11.8亿元,长期借款为43.5亿元,以上借款主要用于海外及工厂建设等。可见,上述银行借款不能算作现金流。

截至2019年12月31日,长城汽车拥有97.23亿元的货币资金(可转化为现金),比上年增加20.40亿元。不过货币现金增加的事实并不能缓解长城汽车的压力,因为其一年以内的应付账款高达253.3亿元。

就2020年来说,车企的现金流将普遍面临挑战,因为此前车企可通过对供应链赊账、对零售商采用资金到账再发车等方式来保证自身现金流,但今年上游零部件供应商或要求车企预付一定现金,下游部分汽车经销商恐难先付资金再拿车,受疫情和车市下行影响,上述情况或成常态。

从扣非净利润和现金流两项指标对比中,我们可以看出,吉利汽车的表现最好,长城汽车次之。如果“车企李慕白”只有一个的话,就上述企业的横向对比看,吉利汽车担得起这个称号。而且通过车企之间的总资产周转率和库存周转率对比看,吉利汽车的资产管理和运营能力相对较强。(注:总资产周转率和库存周转率两项指标均为数值越高越好。)

写在最后

通过财务指标,人们把净利及经营活动现金净流入增长、投资活动现金大幅增加、长期负债增加且不进行现金增资(对投资回报率高于借款利息充满信心)的企业称为信心十足的成长型企业,而这正是能帮助投资者实现财富增长的“李慕白”。

上述企业中,吉利汽车和长城汽车的财报均呈现出一定的活力,如二者2019年除了不断通过主营业务盈利和获取现金流外,在销量规模和资金承压的情况下均保持研发投入和海外市场扩张等。然而吉利汽车能否从众多中国车企中脱颖而出,还要对比上汽集团、长安汽车、比亚迪等企业接下来的财报披露。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)