先“上市”后“批准”?比亚迪半导体走上了怎样的上市路?

10月25日,比亚迪股份有限公司发布公告称:10月22日,香港联交所同意公司分拆所属子公司比亚迪半导体股份有限公司至深交所创业板上市,并同意豁免公司向公司股东提供保证配额。

据了解,比亚迪曾在去年12月、今年5月的董事会,及6月的临时股东大会上,审议通过了关于分拆所属子公司比亚迪半导体股份有限公司(简称“比亚迪半导体”)至深交所的相关事项,并按照相关拆分上市规定,向香港联交所提出本次申请。

具体流程来看,港股上市公司分拆子公司到A股上市,首先需要母公司进行预案的披露("建议分拆上市"公告),并向A股证监局申报辅导备案。

随后,母公司可以向香港联交所递交分拆子公司至A股上市的申请,在通过联交所关于分拆上市背景、条件等问询后,将获得港股分拆上市的申请批准,由子公司向A股交易所提交上市申请。但基于A股上市审批流程较长,类似比亚迪半导体这种“香港联交所未批准,子公司就申报上市的方式”也能够在注册上市前满足交易所相关规定。

从资本的视角来看,分拆上市创业板无论对于子公司还是母公司,都是利大于弊的。

创业板的股价很高,上市后母公司可获得比整体上市更多的融资,进而提升母公司市值和融资能力,并实现业务分离,提高财务透明度。

不过,由于外部资金注入导致的股权分流,有可能降低母公司的控制能力。因此,比亚迪在公告中着重强调,“本公司不会因本次分拆上市而丧失对比亚迪半导体的控制权,本次分拆上市不会对本公司其他业务板块的持续经营运作产生实质性影响,不会损害本公司的独立上市地位,不会影响本公司的持续经营能力。”

此外,相比正常的注册上市,分拆上市的另一关键点在于子公司上市后,“母公司现有股东”的股权分配。

香港上市规则中,香港联交所要求上市母公司向其现有股东提供一项保证(包括实物分派或优先认购),使他们可以获得分拆出来的新公司股份的权利,以保护上市母公司现有股东的利益。

但根据中国境内相关法律法规,A股市场并没有优先认购权的总体安排,同时,非中国投资者(除非有关人士为合资格投资者)也不能购买拟于境内分拆上市的公司发行的A股。因此,如果上市目的地或上市母公司股东位于中国境内,上市母公司有机会得到联交所同意,豁免公司向公司股东提供保证配额。

本次公告中,作为以A股创业板为分拆上市目标的比亚迪也同样提及,“由于众多现有股东未必为合资格投资者,本公司向该等股东提供本次分拆项下比亚迪半导体A股的保证配额存在法律限制,故本公司不向股东提供保证配额属公平合理且符合本公司及股东的整体利益。”

然而,尽管香港联交所的批准为比亚迪半导体上市进度免除了港股方面的“后顾之忧”,但在深交所的审批流程中,这家被资本市场和投资人一再期待的“芯片之光”却并不顺利。

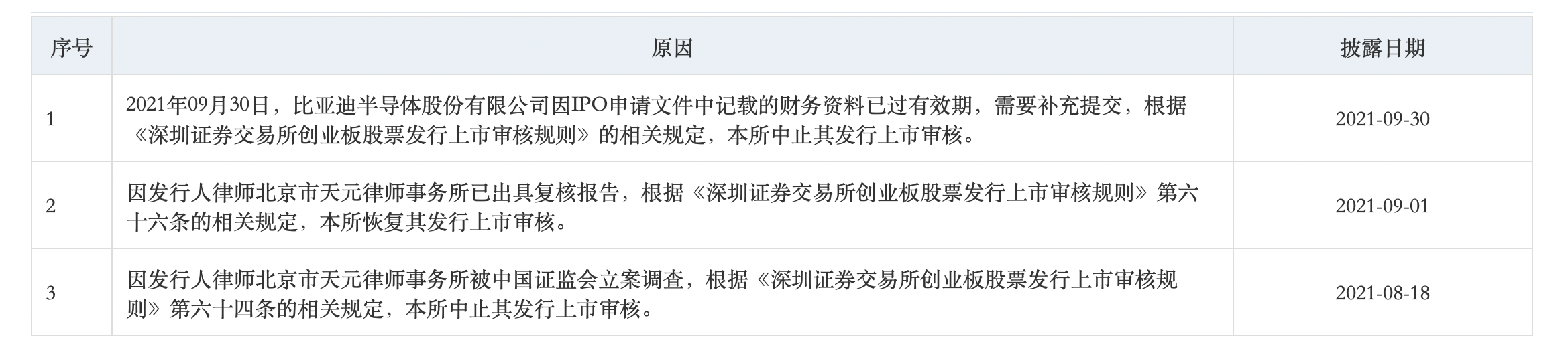

8月18日,由于遭受北京天元律师事务所被中国证监会立案调查的牵连,深交所强制中止了比亚迪半导体的上市进程。

9月1日,耽搁半个月后,北京市天元律师事务所出具了相关复核报告,比亚迪半导体得以将上市继续推进。

好景不长,就在投资人们纷纷持币待购时,比亚迪半导体的上市路又一次中止。

创业板发行上市审核信息显示,9月30日,比亚迪半导体股份有限公司因IPO申请文件中记载的财务资料已过有效期,需要补充提交,根据《深圳证券交易所创业板股票发行上市审核规则》的相关规定,深交所中止其发行上市审核。

截至目前,比亚迪半导体仍处于中止上市状态,公司是否能在年内完成上市任务仍是未知。

结合整体行业来看,对于比亚迪半导体而言,能够留给其发展壮大的时间,似乎并不算太多。

不久前,英特尔首席执行官Pat Gelsinger曾预测,芯片短缺将会延续到2023年。如果以这一时间节点为参照,面对拥有庞大资金要求的芯片制造产业,包括上市、融资、量产、扩大市场、扩产等一系列“争抢市场份额”的任务,或许都将压在比亚迪半导体的未来两年之中。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)