保时捷IPO:一场权力的游戏

编译 | 杨玉科

编辑 | 葛帮宁

出品 | 帮宁工作室(gbngzs)

保时捷IPO已箭在弦上。

2022年9月5日晚间,大众汽车集团证实,保时捷将于9月底或10月初进行首次公开发行(IPO),目标是在今年年底前完成上市。

但最终是否上市以及上市时间,将取决于资本市场发展。

第二天,即9月6日,大众汽车集团兼保时捷首席执行官奥博穆(Oliver Blume)在接受电话采访时说:“我们已经展示了巨大的韧性,尤其是在危机时期……回顾疫情危机、半导体危机,以及俄乌冲突,我们一直能达到非常高的利润率,这足以说明一切。”

▍德国史上最大IPO

这是一个皆大欢喜的结果。

一方面,这次上市预计将使保时捷和皮耶希家族,在保时捷拥有更大影响力。

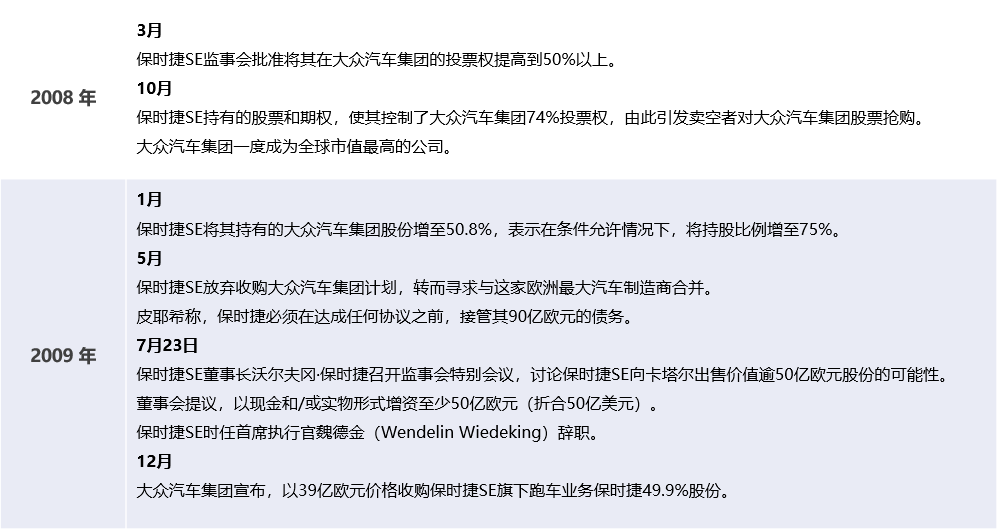

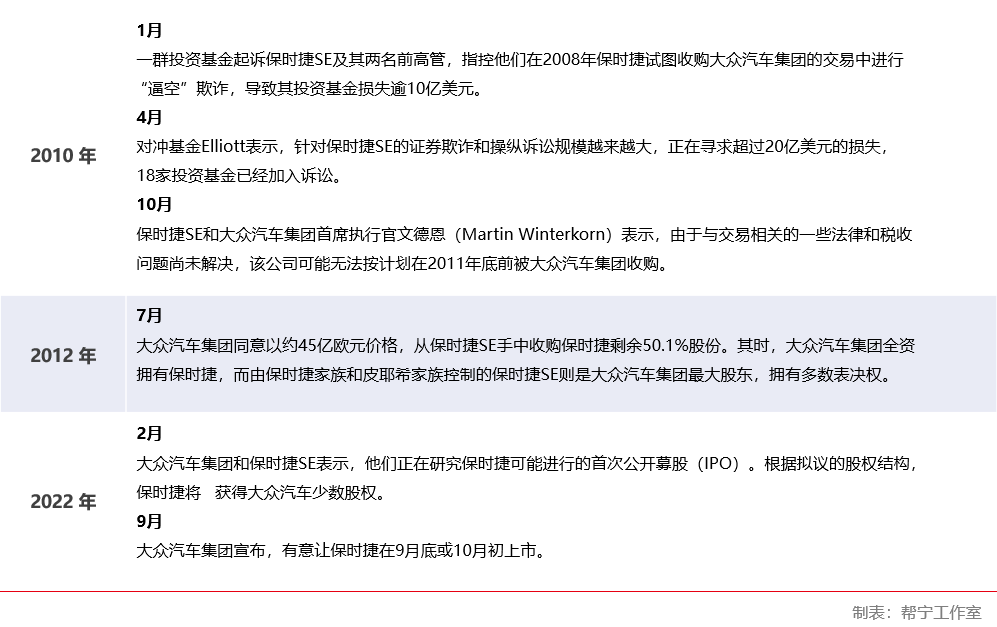

13年前,保时捷和皮耶希家族被迫将保时捷跑车业务出售给大众汽车集团。10多年前,当保时捷汽车控股公司(保时捷SE)试图接管大众汽车集团时,却因金融危机期间资金枯竭,这一大胆举措引发强烈反响,最终功败垂成。

按照其复杂的少数股权出售原则,保时捷和皮耶希家族将获得25%的拦截性股权,加上1股具有投票权的股份,其他投资者可以投资没有投票权的优先股。

大众汽车集团优先股在法兰克福交易中上涨了3.9%。9月6日,大众汽车集团提交了在法兰克福证券交易所上市的正式意向。

另一方面,大众汽车集团希望通过保时捷IPO获得资金,帮助支撑其雄心勃勃的投资计划。

虽然大众汽车集团拥有强劲的现金流,但它可能输给Alphabet和苹果等财力雄厚的科技公司,这些公司亟待从汽车行业不断增长的软件收入中分得一份羹。

知情人士上月告诉彭博社,尽管市场低迷,保时捷仍然吸引了投资者对其IPO的兴趣,其估值最高可达850亿欧元(折合840亿美元)。

这些匿名知情人士透露,保时捷获得的预订额超过了发行价,估值在600亿~850亿欧元之间。

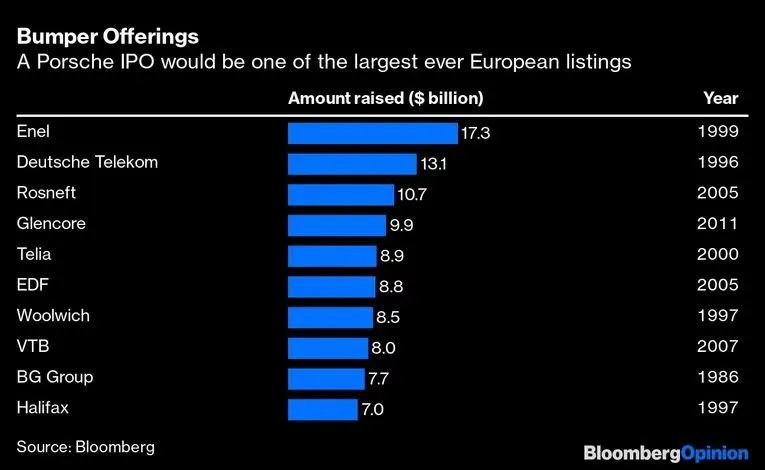

按照Refinitiv提供数据,这次IPO可能是德国历史上规模最大的IPO之一,也是自1999年以来欧洲规模最大的IPO。

850亿欧元估值是法拉利市值的两倍多。但与保时捷每年生产30多万辆汽车相比,法拉利只不过生产了一小部分而已。如果这一目标得以实现,保时捷市值将与其母公司大致相当,而大众汽车集团年产量通常在1000万辆以上。

有消息称,包括普信集团(T Rowe Price Group)在内的知名投资者均有兴趣在这个估值区间认购IPO。大众汽车集团9月5日表示,卡塔尔投资局计划根据基石投资协议购买4.99%的股份。

知情人士表示,保时捷一直在评估其他亿万富翁的兴趣,其中包括能量饮料制造商红牛创始人马特希茨(Dietrich Mateschitz),以及路易威登董事长阿尔诺(Bernard Arnault)等。

此外,大众汽车集团还计划向德国、奥地利、瑞士、法国、西班牙和意大利等国的散户投资者发行保时捷优先股。

但也有一些投资者认为,由于受欧洲股市螺旋式下跌,通货膨胀率创历史新高,俄罗斯停止天然气供应等不利因素影响,现在是股市上市的危险时期。

知情人士透露,由于对公司治理的担忧,许多通常会投资德国大型IPO的欧美机构资产管理公司迄今都不愿做出坚定的承诺。

大众汽车集团前20投资机构德卡投资公司(Deka Investment)可持续发展和公司治理主管Ingo Speich认为,目前市场状况非常不利。但他拒绝就德卡是否会购买保时捷股票进行置评。

接近保时捷IPO的消息人士告诉路透社,大众汽车集团可能会延长投资人表达兴趣的4周时间。“如果投资者没有表现出足够热情,或干脆取消IPO计划,都有可能。”

“这只是流程推进,仅此而已。”一位消息人士在大众汽车集团公布决定之前说,“这是在铺平道路,但这并不能保证股市的钟声最终会响起。”

Stifel金融分析师认为,大众汽车集团应该好好研究下IPO时机——他们在俄乌战争暴发的同一天宣布IPO计划,又恰好在俄罗斯停止向德国供应天然气时提交上市意向。

德国汽车协会预计,今年欧洲乘用车交付量将下降4%,疫情后复苏的希望还很渺茫。

在拟议交易中担任联合全球协调人和联合账簿管理人的有美国银行证券、花旗集团、高盛和摩根大通。法国巴黎银行、德意志银行、摩根士丹利、桑坦德银行、巴克莱银行、法国兴业银行、裕信银行担任账簿管理人。

德国商业银行、法国农业信贷银行、德国巴登·符腾堡银行和瑞穗银行将担任联席经理。米兰投资银行担任保时捷的财务顾问。

▍PowerCo紧随其后?

保时捷选择这个时机上市,是对投资者信心的关键考验。大众汽车集团高管们表示,这有助于该公司向电动汽车和自动驾驶汽车过渡提供资金。

奥博穆称,保时捷IPO将赋予其更大的独立性。“这是保时捷的历史性时刻。”他说,“股市有大量资金,我们认为,保时捷IPO可能会打破僵局……并且让人们看到,一切皆有可能。”

大众汽车集团首席财务官安特利茨(Arno Antlitz)9月5日晚表示:“这对双方都有好处。这种方式介于IPO和分拆之间,在我们看来非常平衡。”

作为交易的一部分,大众汽车集团将把保时捷股本分成两部分——50%普通股和50%无投票权优先股,并允许保时捷和皮耶希家族购买25%有表决权的股份。

多年来,保时捷一直是大众汽车集团的摇钱树,其利润率经常达到两位数,对母公司利润贡献也很大。上一个财年,保时捷售出30多万辆新车,同比增长11%。虽然保时捷在大众汽车集团乘用车总销量中占比不到3%,但却为前者贡献50%税前利润。

2019年,随着纯电动Taycan推出,保时捷开始进军电动汽车领域。按照规划,到2030年,其电动汽车销量将占据新车销量80%。去年,Taycan销量超过保时捷标志性911跑车,成为第三大畅销车型,仅次于Macan和Cayenne运动型多功能车。

2021年,保时捷收入达到331亿欧元,销售回报率16%。在IPO之前,保时捷向投资者鼓吹将成为下一个法拉利。

2015年,法拉利由意大利阿涅利(Agnelli)家族从菲亚特剥离出来,以每股52美元价格上市。目前,其股价为189美元,已成为豪华汽车IPO标杆,鲜有其他公司市场表现能与之匹敌。

安特利茨拒绝就估值置评,仅表示,根据与潜在投资者的对话,公司对IPO需求有信心。大众汽车集团拟与个人投资者会面,以衡量需求,确定股票价格,这些股票可能在本月底开始交易。

一些投资者警告道,此次IPO只安排向公众出售无投票权的股票,可能会让大众汽车集团难以为这家跑车制造商争取到高价。他们担心,内部人士将继续以牺牲私人投资者利益为代价,来行使对公司的控制权。

投资者们还担心,奥博穆同时担任大众汽车集团和保时捷的首席执行官,可能会引发利益冲突。但安特利茨对这种担忧不以为然,称大众汽车集团已采取措施,确保奥博穆的双重角色不会造成利益冲突。

7月底,伯恩斯坦研究公司(Bernstein Research)进行的一项投资者调查显示,71%的受访者认为,奥博穆的双重身份将对保时捷IPO产生负面影响。

今年2月,大众汽车集团首次宣布,正在考虑剥离保时捷,以帮助筹集资金,投资于电动汽车、自动驾驶技术和软件开发等关键领域。

自此后,很多事情都发生了变化。

乌克兰正在进行的战争,世界范围内的政治冲突,严重的通货膨胀,不断上升的利率,能源危机,以及股市的高度波动……尽管面临种种挑战,大众汽车集团坚持表示,保时捷计划在法兰克福证券交易所上市。

如果保时捷IPO成功,大众汽车集团可能会紧随其后,让新近成立的电池公司PowerCo进行IPO。

今年7月,安特利茨在一次投资者介绍会上表示,PowerCo有可能在明年或2024年上市。PowerCo是大众汽车集团全球电池业务,已计划在欧洲建立6个电池工厂,并正在考虑在北美建厂。

▍典型的大众方式

如果保时捷首次公开募股成功,大众汽车集团将于12月召开临时股东大会——提议在2023年初,向股东分配49%的特别股息。

保时捷曾被誉为保时捷家族皇冠上的珠宝。遗失保时捷10多年后,随着这项欧洲规模最大IPO推进,保时捷家族将夺回对这家跑车制造商更直接的影响力。

2009年,保时捷试图收购大众汽车集团失败,导致其失去了对这家标志性汽车制造商的控制权。IPO之后,保时捷家族将成为拥有否决权的关键少数。对保时捷家族的继承者们来说,这是某种意义上的回归。

保时捷和大众汽车集团在工程传承和创始家族方面有着共同的历史。

沃尔夫冈·保时捷(Wolfgang Porsche)目前仍是家族元老,他是已故费迪南德·皮耶希(Ferdinand Piech)的表亲。后者曾长期担任大众汽车集团高管,将这家汽车制造商打造成多品牌巨头。

根据彭博社亿万富翁指数,保时捷和皮耶希家族在他们同名控股公司的股份价值约105亿美元。过去10年,他们通过分红至少获得29亿美元。

早在2005年,保时捷就开始悄悄收购大众汽车集团股份,计划最终获得完全控制权,当时大众汽车集团规模是保时捷的15倍。但随着金融危机重创全球市场,保时捷在2009年被迫放弃收购,大众汽车集团转而收购了保时捷。

2009年7月,这场旷日持久的斗争在一次员工会议上达到高潮,当时保时捷管理层和家族所有者都承认了失败。

尽管如此,沃尔夫冈·保时捷还是坚定地说,保时捷的传奇依然存在,永远不会消失。

随后,保时捷与奥迪、兰博基尼和宾利达成一笔复杂的交易,逐渐融入大众汽车集团庞大的品牌体系中。保时捷家族成为其母公司大众汽车集团的主要股东。

保时捷家族的传统可以追溯到沃尔夫冈·保时捷的祖父——费迪南德·保时捷(Ferdinand Porsche),后者创造了风靡世界的甲壳虫汽车。

费迪南德·保时捷的儿子费里·保时捷(Ferry Porsche)建立了跑车业务。第一辆带有保时捷名字的汽车于1948年注册,这就是356 No.1跑车。

这个家族现有几十个后代,但很少有人在行业中发挥积极作用,他们转而涉足医药、电影到电子商务等多个领域。许多人都住在奥地利阿尔卑斯地区的泽尔湖畔。沃尔夫冈·保时捷喜欢隐居在泽尔农场的狩猎小屋,家里人经常开着老爷车在蜿蜒的道路上行驶。

跑车品牌的拆分,曾为世界其他超级富豪带来好处。

自法拉利在纽约证券交易所上市以来,其股价已飙升265%。根据彭博社财富指数,该公司创始人恩佐·法拉利(Enzo Ferrari)的儿子——皮耶罗·法拉利(Piero Ferrari)的净资产约为41亿美元。

彭博社情报公司欧洲汽车业高级分析师迈克尔·迪恩(Michael Dean)分析道,放弃控制权后,家族的下一代成员已经在大众帝国的不同部门崭露头角。“他们看到了通过保时捷IPO释放股东价值的巨大潜力,你必须明白,这本质上是一个家族企业。”

大众汽车集团拟出售保时捷25%股份。上市后,保时捷将拥有类似大众汽车集团的双重股权结构,即有表决权和无表决权的股份。

这些没有投票权的股份——占保时捷资本的12.5%——将上市。这部分有表决权的股票——保时捷12.5%的资本——将直接出售给保时捷家族的继承人,他们是大众汽车集团的最大股东。

大众汽车集团将继续持有保时捷剩余75%的股份。

保时捷汽车控股公司(保时捷SE)同意,以IPO价格外加7.5%的溢价购买这些股份。收购保时捷有投票权的股份,使保时捷继承人获得少数股权,并能有效控制公司董事会和股东大会上的重大战略决策。

卡塔尔投资局有意收购保时捷4.99%的优先股。

大众汽车集团表示,如果保时捷成功IPO,IPO和定向增发所得的49%将以特别股息形式,分配给大众汽车集团股东。股息可能会在2023年初支付。

新架构将赋予保时捷家族否决重大战略决策的权力。自被大众汽车集团收购以来,保时捷有时不得不采取最终不利于其利益的举措,比如与奥迪在汉诺威的一家工厂生产电动汽车的计划。

尽管如此,两家公司与德国下萨克森州仍将保持密切联系。下萨克森州是大众汽车集团另一个主要股东,也是大众汽车集团最大工厂所在地。

德卡Ingo Speich表示,这是典型的大众方式——看不到真正的独立。目标是让保时捷家族购买保时捷的普通股,继续发号施令。

(本文部分内容综合Automotive News、Reuters、Bloomberg、Financial Post、Financial Times、Motor Authority、WSJ报道,部分图片来自网络)

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)