双面IPO:造车新势力上演生死时速

作者 | 甄 瑶

编辑 | 李国政

出品 | 帮宁工作室(gbngzs)

中国造车新势力第二梯队正掀起一轮新的上市潮。

9月29日,香港联交所,浙江零跑科技股份有限公司(简称零跑汽车,09863.HK)冲上IPO的舞台。

上市前一天,零跑汽车公布了此次配发结果。该公司此次IPO全球共计发售1.31亿股,发售价定为48港元/股,扣除相关费用并假设超额配股权未获行使,公司募资净额估计约为60.57亿港元,是港股今年最大规模的新发IPO。

“确实不是一个很好的时间段,因为全球形势动荡,处在下行通道。”对于公司股价首日破发,朱江明表示,“选择此时上(市),主要原因是我们不在乎当下的时间段。这是一个长跑。我们更关心的是真正的质量如何,尽快拿到我们的市场份额。”

此前,零跑轿车拟筹集15亿美元,而最终融资不足8亿美元,远不及预期。

眼下的确不是IPO的好时段。

10月7日,国庆长假最后一个交易日,或受美股情绪影响,港股小幅低开后一路走低,在一片绿油油之下,港股新能源汽车股价集体遇冷。

其中,理想汽车领跌,下跌14.75%。蔚来汽车跌10.47%,小鹏汽车跌6.04%,比亚迪股份下跌3.66%,长城汽车下跌5.75%,吉利汽车下跌1.45%。

零跑汽车虽然当日涨幅2.9%,报收24.8港元,但相比48港元IPO发行价,已是腰斩,短短6个交易日,零跑市值蒸发近270亿港元。

帮宁工作室统计,自今年6月底高点至10月7日,短短3个月里,小鹏汽车从143港元回调到40.45港元,跌幅超72%;理想汽车从165港元回调到80.65港元,跌幅超50%;蔚来从200港元回调到112港元,跌幅超40%。

一面是零跑汽车上市惨状,一面是新能源汽车股集体下挫,无形中证明了二级市场对新能源产业的投资逐渐回归理性,同时,随着全球经济发展受阻,投资者对新能源汽车的投资热在退潮。

但新能源车企业IPO赛道依然热闹。

在“蔚小理”早早IPO并实现多重上市后,从零跑、威马、哪吒到最新的爱驰、高合……第二批造车新势力都开足马力,奔赴IPO。

有业内人士判断,在新一轮资本风口下,上市将成为加速新造车势力内部分化的分水岭。但是,另有观点认为,行业电动化转型是场拉力赛,尚未到达赛点。那些率先上市的新造车企业并非是绝对的杆位,行业竞争的排位仍在巨变中。

要么出众,要么出局。资本盛宴的背后,往往留下一地鸡毛,博郡、赛麟、拜腾已成炮灰。而成功上市的新势力,也并不意味着能够拥抱理想,看见未来。

01.

上半场比拼IPO

尽管新能源汽车行业前景美如画,但有一个不容忽视的现实问题——烧钱。

的确,新势力需要持续的烧钱,才能在市场上站住脚。博郡、赛麟、拜腾等一批企业陷入困境的直接原因,基本上都是因为资金不足。大部分造车新势力,会在一级市场融资,但还没有支撑到产品量产,就已经倒下。

“新能源市场竞争十分激烈,从融资角度看,‘蔚小理’多重上市后手握丰沛现金,但仍面对巨大资金压力。”采访中,相关人士表示,相比之下,新势力里的第二梯队尽失天时地利,唯有全力以赴尽早上市,才能存活下去,再晚了,窗口期可能关闭。

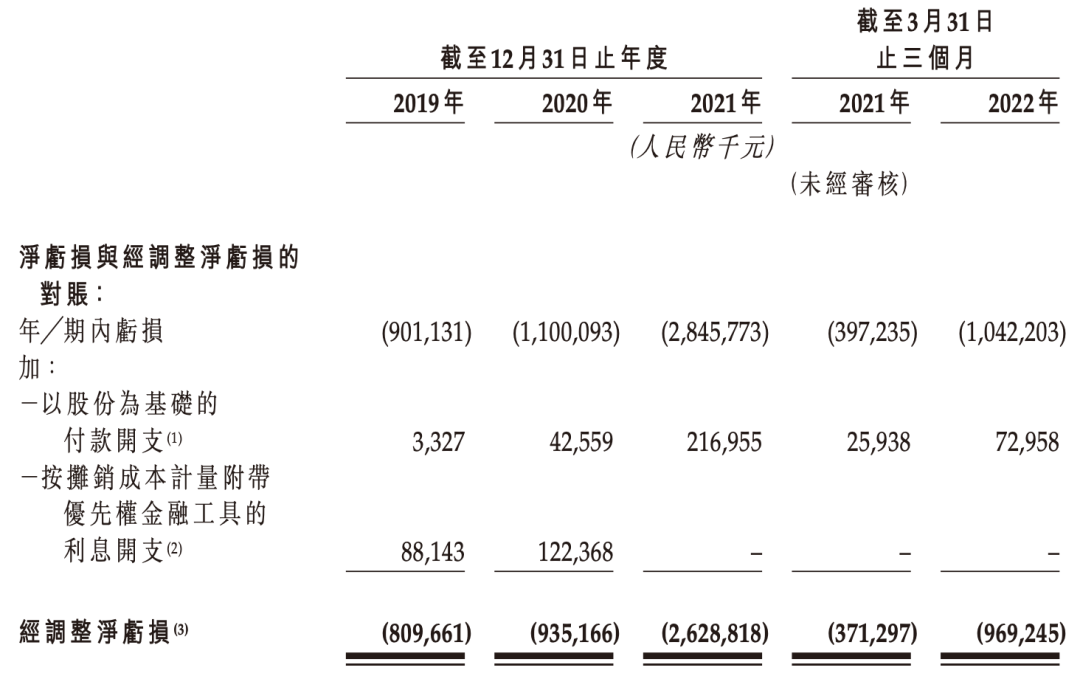

招股书显示,在2019年、2020年和2021年等3个财政年度,零跑汽车的营业收入分别为1.17亿元、6.31亿元和31.32亿元,相应的净亏损分别为9.01亿元、11.00亿元和28.46亿元。相应的经调整净亏损分别为8.10亿、9.35亿和26.29亿元,3年亏损总额已超43亿元。

持续亏损,对零跑汽车的现金储备是巨大的考验。数据显示,2019年至2022年第一季度,零跑的现金及现金等价物分别为2.46亿元、5.42亿元、57.13亿元和52.31亿元。作为对比,“蔚小理”3家同期现金储备均在500亿元左右。

零跑汽车2019年至2022年1-6月的经营性净现金流分别为-6.75亿元、-7.32亿元、-10.19亿元和-5.81亿元。

一般来说,资金储备至少是亏损额的1.5倍,才够支撑未来一年的运营。有投资人士认为,零跑汽车在2022年的亏损或将继续扩大,因此留给零跑汽车的时间已经不多了,融资上市十分迫切。

它是新势力第二梯队经营现状与上市渴望的一个缩影。

相比于零跑汽车,威马汽车更急于上市。

自2016年启动融资,威马汽车先后共进行了9次融资,累计融资金额超350亿元。从投资股东阵容来看,星光闪烁,雅居乐、百度、红杉、电讯盈科、信德集团等均参与其中,背后有李嘉诚、何鸿燊家族的身影。

即便融资9轮,也难以填补威马汽车的巨额亏损。2019年至2021年,威马汽车净亏损分别为-41.45亿元、-50.84亿元和-82.06亿元,合计亏损高达174.35亿元。

“我们的运营需要大量资金。如果未能按可接受条款获得充足融资,则可能对业务及经营业绩产生重大不利影响。”威马汽车招股书中写道。

哪吒汽车同样在亏损焦虑中,不断冲刺IPO。

自2017年至今,哪吒汽车已完成10轮融资,除有3轮未披露交易金额外,累计融资金额近180亿元。

2020年,哪吒汽车营收12.97亿元,净亏损-13.21亿元;2021年,营收约57.35亿元,净亏损-29.08亿元,两年累计亏42.29亿元。

据哪吒汽车股东360集团此前披露的文件,截至2021年12月31日,哪吒汽车资产总额为136.90亿元、资产负债总额为83.28亿元。以营业收入及扣非净利润分别除以交付量计算,2021年哪吒汽车单车平均售价8.23万元,单车平均亏损-4.38万元。

持续亏损是新能源汽车行业的普遍现象。哪怕是全球电动汽车执牛耳者特斯拉,也是经历15年亏损后,于2020年首次实现盈利,而造车新势力“蔚小理”至今未摆脱亏损状态——上市不仅是造车新势力向投资人兑现承诺的手段,同时也是一家汽车公司吸引其他资本跟进的手段,以此希望实现资金链的正循环。

02.

下半场比拼“造血”

在资本市场上取得成功,并不意味着造车新势力从此就可以高枕无忧。如果企业无法借此实现自我造血的能力,则将被淘汰出局。

与“蔚小理”专注于中高端市场不同,哪吒、零跑等新势力的主力车型在15万元,甚至10万元以下市场。

其中,零跑去年销量占比达九成的T03,售价区间为7.95万~9.65万元;哪吒去年销量占比七成的哪吒V,售价区间为7.99万~12.38万元。

从总销量来看,零跑、哪吒在月度表现上“成功”反超“蔚小理”,但囿于低价换销量的策略,其每卖出一辆车就相应地扩大了亏损,同时也让品牌处于中低端定位中。

2019年-2021年,零跑汽车毛利率分别为-95.7%、-50.6%和-44.3%,尽管在逐步改善,但与蔚来、小鹏毛利率稳定在10%左右相比,零跑汽车超过40%的负毛利令人唏嘘——以低价换市场的打法,严重制约了其造血能力。

第一梯队“蔚小理”占据了中高端市场,第二梯队短时间内难以撼动,只好绕行,用低毛利去冲刺销量,用销量冲刺IPO。

但这样能走多远?

为提升盈利能力,走出“性价比”舒适区成为第二梯队不得不作出的选择。

9月28日,售价18万~27万元的纯电轿车C01交付上市,这是零跑旗下最贵的车型,它承载着零跑品牌向上探索的重任。

零跑计划,未来以每年1到3款车型的速度,于2025年底前推出7款纯电动车型,聚焦中高端市场,并计划基于自研增程式技术,推出增程式版本车型。

哪吒汽车也在改变。

基于哪吒汽车全栈自研的智能安全汽车平台“山海平台”打造的首款产品——B+级智能电动轿跑哪吒S已于7月31日上市。该车分为增程版和纯电动版,售价区间为19.98万~33.88万元。

“哪吒S月月销量过1万辆是及格线,过2万辆才是优等生。”。哪吒汽车CEO张勇表示。

与零跑和哪吒相比,威马落后明显。

2021年,威马累计交付4.4万辆车。经历2020年自燃事件后,威马的交付量虽然明显增加,同比增长96.3%。但还只排在第五。最新数据显示,2022年9月的交付量排行榜中,威马已经退出前十。

“威马汽车存在车型研发投入不足、产品升级迭代缺乏亮点的问题,而且在营销模式上,又选择了缺乏先进性的经销商模式。”有汽车行业分析师表示,没有一定销量,威马汽车的IPO之路将更加艰难。

除销量这一考核指标外,研发将成为造车新势力第二梯队接下来的考核重点。

在C01上市发布会中,零跑汽车多次强调全域自研技术和垂直整合能力,并对外宣传是“中国目前唯一一家具有全域自研能力的造车新势力”,试图借此塑造差异化形象。

零跑表示,除了电芯和内外饰是外购,算法、软硬件、电子电气架构等都是自研,绝大部分还是自研自产。按其规划,此次IPO募集资金的40%将用于研发,包括拓展智能电动汽车组合、招聘更多研发人员等。

“在智能技术的发展上,我们的规划是,投入1000人的队伍,要投入100亿(元)来打这场仗。”去年6月,张勇表示,哪吒汽车把有限的资源用在刀刃上,集中力量、集中资源办大事。

但问题在于,第二梯队研发投入微薄,大幅低于长城、长安、吉利、东风等传统车企在新能源领域的豪掷千亿,即使相比“蔚小理”,也少之又少。

据零跑招股书显示,2019-2021年,其研发费用分别为3.58亿元、2.89亿元以及7.4亿元,3年合计研发费用仅为14亿元左右。对比来看,仅2021年,蔚来、小鹏、理想的研发费用分别为45.9亿、41.14亿以及32.9亿元。

IPO是机遇亦是考验。

无论是已冲上IPO舞台的“蔚小理零”,还是正在冲刺IPO的哪吒、威马、极氪、埃安,要想在竞争激烈的汽车行业特别是新能源赛道活下去,必须补充资本、提销量、加大研发投入。

但是,IPO不是保险箱,也绝不是终极终点,而是一把双刃剑。

这把双刃剑的一面,是有了资本市场的支持,造车新势力有机会走上发展的快车道。

另一面则是,上市之后,财务数据公开,让车企成为透明人,资本等社会公众能更加清楚地判断它的商业前景,从而决定买入或卖出——二级市场上的股价和市值波动,会加速造车新势力的生存或者死亡。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)