上海国庆再传绿牌取消,2024年纯电动车又要继续降价?

上海2024年可能取消绿牌的传闻,进入2023年之后,正在以每1-2个月一次的频率不断巩固。如今,距离2023年结束还有3个月的时间,不止是上海人在等这只靴子是否真正会落下,更包括上海周边很多长三角的汽车消费者和配套供应商,当然,还有很多的4S店等等。

汽车从来都是受政策影响非常强的产业,每一个风吹草动都将决定各个车企未来几年的玩法要不要大调整。再鉴于上海在全世界汽车产业中举足轻重的地位(2022年4-5月,引发整个行业约20%减产),以及上海在中国各直辖市中的示范性作用。其目前所传闻的试点三种可能性:继PHEV后取消纯电动车型低门槛送绿牌、绿牌和蓝牌合并、网约车只接受纯电动新车等,每一条落地所引发的蝴蝶效应,都是海量的。

每隔几个个月巩固一次,传闻并非空穴来风?

在刚刚过去的中秋+国庆8天假期中,上海的车市消费表现不错,而就在这之中,关于绿牌的话题十分高频。本土企业的上汽大众,消费者顾问对用户表述是“到了年底,纯电车送牌大概率会变,所以不如趁现在先占一个号牌”。

而不论上汽大众的销售顾问所说的是否真实,今年的上海,绿牌/蓝牌确实一个让人关注的高频话题。

2023年2月,春节假期刚刚结束,第一次传出上海可能对新能源绿牌政策进行调整的消息。起因是,随着PHEV赠送号牌的政策在2023年1月1日开始正式结束,很多4S店的销售顾问带起了纯电动也可能结束的消息;

2023年3月,乘联会被爆向有关部门提议“合并汽车蓝牌绿牌”,且2年内可能成为现实,后崔东树发文否认了2年内可能实现的表述,但未辟谣蓝绿绿牌合并;

2023年4月,上海车展前后,绿牌蓝牌合并,不再赠送号牌等消息在上海甚嚣尘上。也有相关官员对公众进行了回复,具体为上海市经信委主任吴金城在接受媒体采访时说到:“电动牌照的政策(今年)年底前肯定不变,还是免费申办,明年是什么政策,还会重新研究。”

这份话术里的关键词不可谓不多,年底前肯定不变和重新研究,都意味着2024年的政策有着调整机会。

2023年7月末,网约车运输证暂停办理,8月开始,多个网约车平台的车队中,开始流传一条新的消息“网约车中的燃油车正在陆续被换装,接下来只接受纯电车型”。

目前,关于上海未来绿牌/蓝牌的消息仍不确定,但传闻落地后会造成的初步影响,已经为人所知。

1.对新能源车的购买保护政策力度会直线下降,因目前上海购买纯电动赠送号牌(拍牌费用约在9万元左右),且无购置税,所以二者相加之下目前上海购买纯电动车型的扶持力度在10万元/车水平。这也是初期Model 3国产后销量快速大涨的直接原因,原本准备了25万元预算准备入手日产轩逸+拍牌的人群,可以一步到位拿下更新潮的特斯拉新车;

2.如果绿牌取消,或者与蓝牌合并,其购置税与免限行等使用利好政策也同样可能遭遇变化。购置税部分,今年6月财政部、税务总局、工信部曾联合发布过对新能源购置税调整的公告,具体为2024-2025年,新能源乘用车购置税免税额不超过3万元,换言之如购买50万元左右的新能源车,需要交纳2万元左右的购置税,而2026-2027年这一免税金额将降至1.5万元。不过还好,对于绝大多数民用的普通新能源车来说,购置税的购买影响不算大。

而免限行的可能性,其实和购置税相仿,当二者的保有量基盘相仿时,才有可能进行相同的管理手段。

燃油车反扑,将逼出纯电动大降价?

在限购城市不再能轻易获取,绿牌蓝牌合并管理,这是否意味着没有了价格短板的燃油车能重新反扑,这是摆在当前很多待购人群眼前的现实问题。

答案是,可能有所反扑,但大概率又会被新能源车压着打。

从崔东树给到的官方数据来看,先是新能源车从2019年高速增长至今,限购的特大城市中,其销量增长不断变慢,国内目前2022年超30%的新能源渗透率,更多来自于中型城市和县乡用户的购买。其中,纯电动车型在特大型城市中的销量占比从29%,下滑至今年上半年的不超过15%;PHEV在特大型城市中的销量占比则直接从11.5%腰斩至如今的5.3%。也就是说,目前北上广深杭成等特大型城市的新能源销量已经低于大型城市(多数不限号)的表现。

这些百分比数字的背后则是,比亚迪的DM-i车型在越来越多城市里直接平替燃油车,以及蔚小理特斯拉的新能源车,直接抢走了BBA等豪华品牌的份额。

而第一个主动免去PHEV政策利好的上海,虽然在今年上半年PHEV销量发生了明显的下滑,但PHEV消失的销量,并没有被燃油车抢走,而是转化到了纯电动的口袋里。

从公开数据来看,2023年在取消PHEV拿绿牌政策之后,上海第一季度新能源汽车销量环比去年第四季度减少8.3万辆,从去年11月-12月PHEV总计销量超4万辆,下滑至今年1-2月只有2165辆。企业端的数据也与这一趋势相符,2022年上海贡献了理想超10%的销量,去年第四季度销量近5000辆,今年第一季度只有不到1000辆。

不过,从另一份公开数据中能够看出,尽管PHEV销量发生大滑坡,但上海的新能源车渗透率却在增长。上半年乘用车终端销量31.56万辆,新能源渗透率47.1%,销量14.86万辆。鉴于2022年受疫情原因影响较大,以2021年半年数据进行对比,上海在取消了PHEV政策后,在整体销量没有大幅度增长的前提下,新能源汽车上险量从10.9万辆,增加近4万辆,渗透率也从33%增长至47.1%。

压制燃油车的主因还有,随着新能源车的价格继续疯狂下探,以及越来越多的增程/PHEV新车推出,对燃油车时之前的价格偏低、没有续航焦虑的优势,其实正在转为劣势。也就是说,燃油车如今面对新能源车唯一手握优势的板块,只剩下面对纯电动。

从数据上看,优势慢慢转为劣势,很明显:

2021年和2022年,新能源汽车从352.1万辆增长至688.7万辆,2023年这一销量目标计划将达到900万辆。这之中,很大的一个趋势就是,因为比亚迪刀片电池和DM-i插混的带动,插混(含增程)车型的价格是一路下行。而去年售价9.98万元秦PLUS DM-i冠军版的登场,则直接打穿了合资紧凑级轿车10万元售价的底线。

所以,仅从A级轿车和A级SUV这2个最大销量份额的领域来看,因为价格已经直接和燃油车相重合,甚至更低。所以,PHEV车型的增长非常之快,如今已经是明显超过了燃油车。而除此之外,2023年最新上市的吉利银河L7现在也稳住了月销破万,长城目前主推的新能源车型在刚过去的9月销量破了2万,长安最新推出的几款主打PHEV/增程的车型,也分别实现了月销破万,大定破万的表现。

而在高端市场领域,新能源车型的销量增长也一样实现了压着燃油车打的局面。稳住了月销3万台的理想,已经超过了所有的二线豪华品牌销量。

那么,上述的市场现状直接说明一件事,现在价格降下来,基本实现了油电同价的民用车市场里,就算是绿牌取消,绿牌蓝牌合并管理,燃油车在销量上也并不好打出反击。因为,新能源车油耗更低、配置更高、智能化水平更高,再加上民用市场仍能至少持续4年的免购置税政策,燃油车基本上各个角度都在被针锋相对。

不过,这是PHEV和增程车型的专属表现,前几年发展极快的纯电动车型,如今同时对上燃油车和插混技术车型时,并不能占到太多便宜。本质的原因依然是,价格上很少能做出特别大的创新。

不论绿牌是否取消,2024纯电车型都要降价了?

但,来到纯电领域,一方面因为电池的技术没有大幅度创新,所以成本没有大幅度下降,另一方面因为2022年全球刚刚经历了碳酸锂价格暴涨的局面,所以纯电动车型在近3年间,多数主流车企的产品并没有得到价格特别明显的下探。

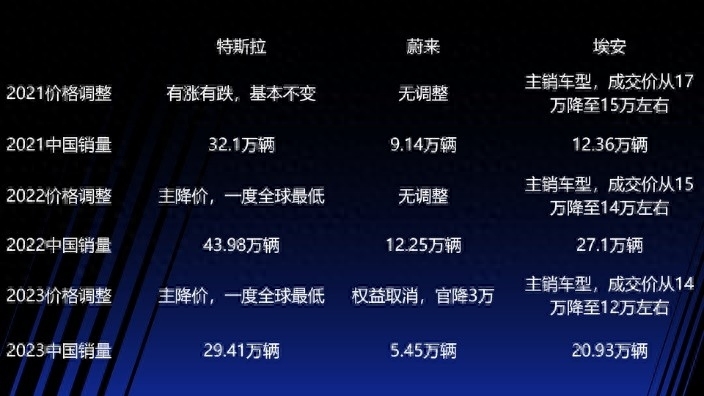

但,只要是能做到价格和PHEV同幅度下探,销量的结果就会比较惊人,比如特斯拉和埃安。

如,2021年时Model Y指导价区间29.18-41.79万元,到了2022年,下探了3-5万元,至26.39-34.99万元。Model 3也是一样,从初期的29万元左右,下探至26万元,又下探至23万元出头。

埃安也是同理,初期主打主销价格17万元左右的AION S,靠网约车销量撑起了高数字。不过后续起售价超28万元的AION LX并没有成功冲高,最终,直到11.98万元起售的AION Y上市,它的销量才得到了很明显的提升。这一车型,今年上半年销量近10万辆,占其整个品牌50%的市场表现。

不过,除了这2家车企之外,其他多数车企在2023年之前并未做出明显的价格调整动作。直到2023年持续了超过半年的降价潮开始之后,遇到挫折了小鹏汽车醒了过来,分别给小鹏G6定了一个比Model Y低6万的价格,上市4天拿下2.8万大定订单。以及新款小鹏G9起售价下探超4万元,上市15天大定订单超1.5万辆。

市场现状是,做不到大降价的纯电动车,是相对高高在上的存在,属于相对小数人群。因为价格相对更高,所以往往会超过大多数民用车的预算范围,这一范围内有插混/增程/燃油,但只有少数纯电动。

所以,当上海真的开始对绿牌政策进行调整时,纯电动会面对的局面很清晰,就是价格必须得降。10-20万的市场里,纯电车型只有AION S在上半年因8.26万辆的销量排在轿车的第12位,元PLUS因14.1万辆的销量排在SUV第三位,AION Y的9.2万辆排在第5位。

不继续把价格降下去,显然是很难和PHEV与燃油车PK的。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)