凤凰网汽车评论 新能源分析师们,集体看走眼了?

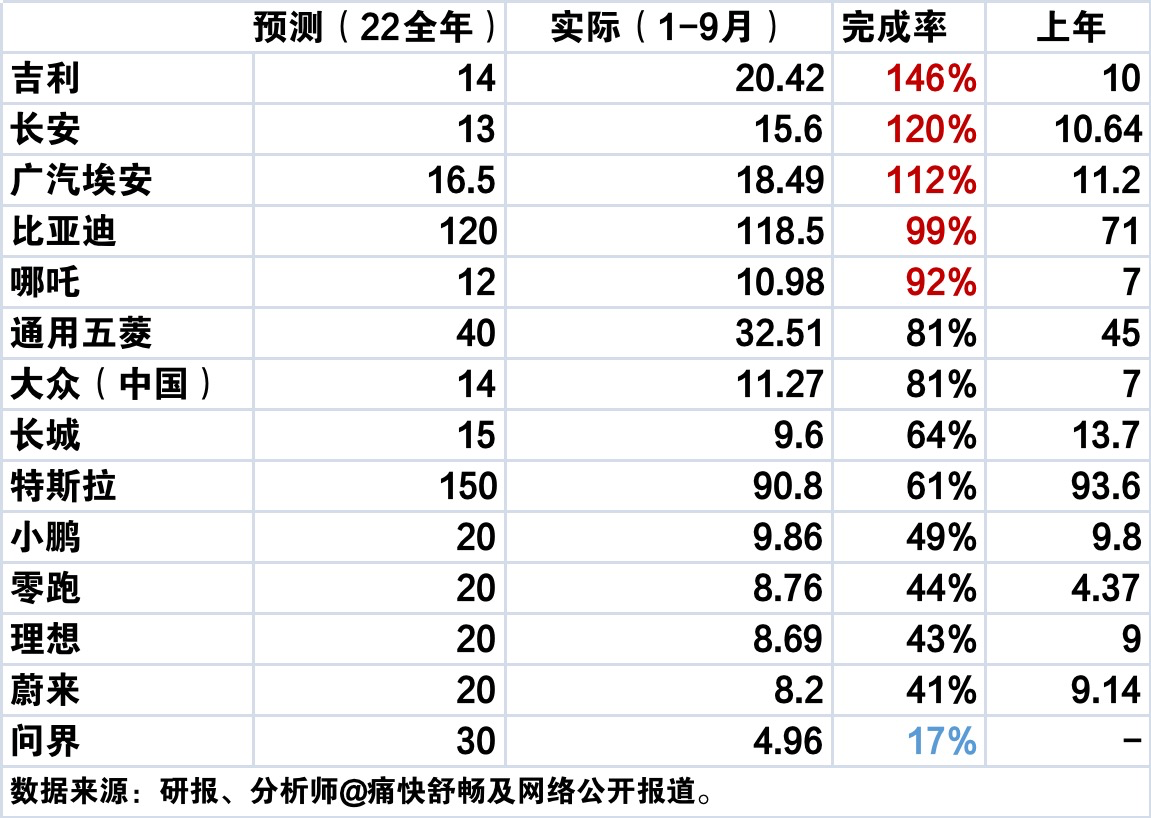

2022年第三季度结束,有4四家造车新势力的销量,没有达到年初预测成绩的50%。反而是许多自主、合资车企的新能源车表现,大大超出了市场预期,有4家已提前完成任务。

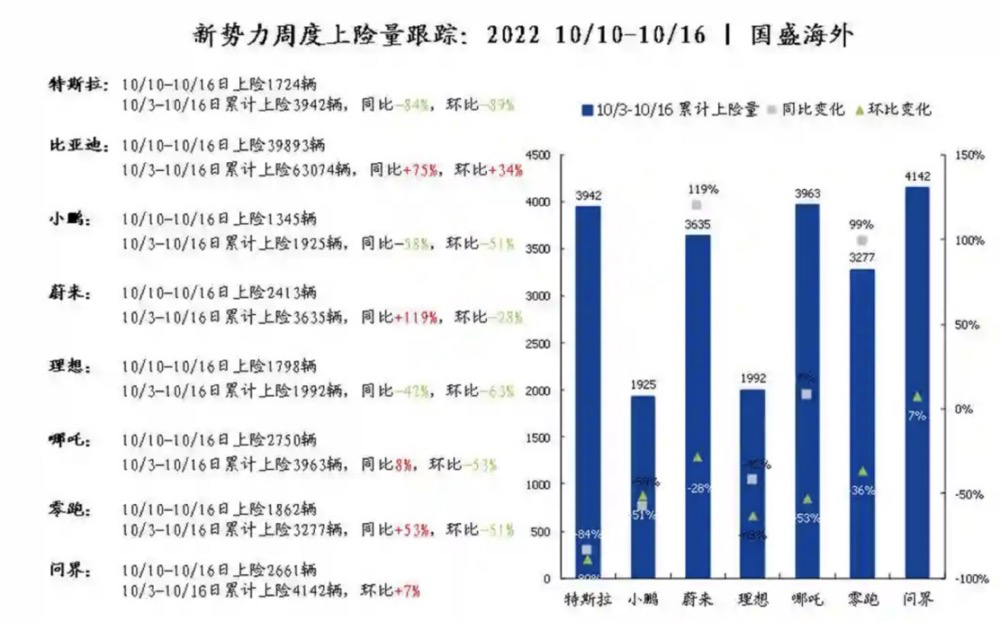

10月第二周上险数据显示,问界大超“蔚小理”,成新能源销量榜的销冠。排位的变更,透露出一个新的讯号。而比亚迪的全年表现可能比年初乐观的预期还高50%。

头部新造车失速,市场洗牌,自主合资“上位”,已不再是戏言。业界甚至出现:“传统自主品牌,会在不远的一天超过新势力”的论断。

是什么导致了市场预测“全面”错误?自主品牌真的“逆袭”了?新势力又为何“失速”?新能源市场,正释放出怎样的信号?

后来者,逆袭成功?

据国盛数据,以10月第二周的新能源汽车上险量而言,环比增长的仅有比亚迪与问界,特斯拉、“蔚小理”及其他新势力均有所下滑。

需求是否有下降,可以从交付中小窥一二。

“传统自主品牌,会在不远的一天超过新势力。”在凤凰网汽车与从业者、专家学者的交谈中发现,持这一观点的人不在少数。

可以肯定的是,新势力们的交付周期确实在缩短,侧面印证了用户消费热情下降。

据杰兰路分析数据,特斯拉除Model Y后轮驱动版的交付周期仍为1~4周外,Model 3/Y的其他版本车型交付周期均已调整为4~8周。

ET7与“866”车型的交付时间明显缩短。其中ET7在锁单排产后6~8周即可交付,“866”车型则在锁单排产后3~5周即可交付。

可以看出,随着传统车企在新能源车型领域投放加速,市场形势产生了逆转。

“反攻”最经典的案例,无疑是比亚迪销量在年中超越特斯拉。9月销量突破20万后,比亚迪更是坐稳了新能源市场的头把交椅,其产能大爆发,吸引了不少新能源的消费者。

但在年初,风向远非如此。市场普遍预测比亚迪在2022年销量为117万-120万台。但到9月,比亚迪全年销量已经超过118万台,用“远超预期”来形容毫不为过。有中信分析师指出,比亚迪2022年全年销量,或将比预期再多出50%。

并且,这种增长在短期内是可持续的。有比亚迪内部人士直言:“目前公司的瓶颈主要还是产能”。近期,比亚迪10个新建工厂已经有5个投产,另外5个也会在年内陆续投产,届时年产能将超过300万辆。

对比之下,那些年初还称最“不愁卖”的新能源品牌,现在的标签却成了“被高估”。

2022年初,市场对特斯拉中国的销量预期为75万辆,但在前三个季度,特斯拉国内销量为32万辆。不足一半。放眼全球,对比年初150万台的预测,特斯拉目前的进度是90.8万辆,完成率61%。

国内的造车新势力,也正在面临同样的境况。随着新能源车型全面放量,蔚来、理想与小鹏在面对埃安、AITO与极氪这些传统汽车厂商的子品牌,失去了部分先发优势。

中国汽车流通协会汽车市场研究分会(乘联会)秘书长崔东树认为,市场需求变化,与部分自主的新品表现超预期,催生了这轮新能源市场的大“洗牌”。

从上图中可以看出,所谓的“反攻”者,主要有两大类。其一是依靠体系力,快速补位的传统车企。另一类则是崭露头角的第二梯队。

昔日稳居新势力榜单前三的“铁打的蔚小理”,现在不时会将冠军和亚军的位置让给了哪吒和零跑。两家在9月分别交付了18005台与11039台的新车,已经在逐渐向第一梯队渗透。

“掉队”真相

在新能源车企销量排行榜的前10名中,有6个品牌是传统车企出身。蔚小理阵营,则仅有理想一家排在第9。背靠传统车企的新品牌们,转型包袱更轻,在营销、销售与融资方面更灵活,可以更快地“复制”蔚小理的成功。

知名汽车博主何先生分析表示,问界争夺理想的销量,埃安、零跑、极氪与哪吒,共同“狙击”小鹏和蔚来。“蔚小理”们在竞争最激烈时,又普遍进入了产品换代期,让传统车企们趁着“断档”抢占到了份额,促成了新能源市场格局的改写。

就具体企业来说,小鹏目前的销量担当是面临换代的P7车型,替代G9的G3还未开始交付。吉利的极氪001是小鹏最大的对手,吃掉了后者不少份额。

而蔚来的高端定位,决定了其消费人群相对“小众”,目前品牌的销量稳定在1万台左右。ET5开始交付后,销量可能会迎来一波上涨。

理想也处于产品换代时期,销量下跌属于正常表现。并且在L9/7/8发布后,产品力表现出比较严重的同质化。

尽管合资在电动化转型上承压较强,但以大众ID.家族为主的车型,也开始展现出一股“后劲”。自6月开始,南北大众ID.家族车型累计月销量持续突破2万辆。9月,新能源车批发16383辆,占据主流合资纯电动51%份额,可见大众的电动化转型战略初见成效。

招银证券投资经理白毅阳认为,传统车企新能源车型投放加速,原材料涨价带动新势力调价影响需求,叠加疫情对生产与交付的影响,共同造成了这一结果。

他还提到,明年蔚小理面临的市场压力依然很大。同时,二线新势力的格局将在明年稳定,新能源车市将出现一场新“价格战”。

江西新能源科技职业学院新能源汽车技术研究院院长张翔指出,新势力在创业初期,市场营销花费很多,而传统新势力较之相对保守,因此前者在关注度上占优,销量增长也较快。但目前新能源产业链开始完善,传统车企的进入成本与生产成本更低,这也是其迎头赶上的原因。

同时,大多数新势力处于严重亏损的状态。特别是单车型价格越贵,亏损的金额越高。而传统车企尽管单车利润不高,但并未出现大额亏损的情况,对长期发展更有裨益。

品牌向上,走错了?

“蔚小理”们的增速放缓背后,还隐藏着一个更深层的“囚徒困境”。与品牌向上的趋势相反,新能源汽车的下部市场正在爆发。

改变最明显的,是“老生常谈”的市场结构。

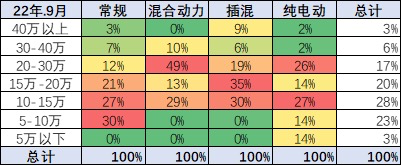

2021年的新能源乘用车市场,是“哑铃型”的销量结构,A00级和B级纯电动车对全年新能源车销量贡献最大。乘联会数据显示,A00级纯电动车累计销售约89.85万辆,占比30.1%。B级纯电动车累计销量约为61.6万辆,占比20.6%。

我们都知道,成熟稳定的燃油车市场呈现出“纺锤形”,10万元-15万元是最为集中的大众主流消费区间。就2022年市场表现而言,A00级和A0级市场较好,纯电和插混,都在10-20万的市场里比较强势。

在本轮换代过程中,“蔚小理”三家车企,都将车型目标定位在30万元以上的中大型SUV市场。就车市的消费结构而言,金字塔顶部的市场容量终究有限,也不是增长最快的价格区间。

比亚迪之所以强势,就是因为它在10万-20万元的纯电动市场中,占据着绝对优势的地位。据崔东树分析,比亚迪的“爆款”车型宋、秦、海豚,在这一区间表现相对较强。同时,广汽埃安S与埃安y等的表现也在持续走强。同时,中低端的欧拉好猫、几何A、海豚等车型,也表现出巨大的潜力。

从10万元以下市场起量的好处是,市场空间大,并且竞争相对不激烈。东吴证券的研报显示,5万-10万元价格带新能源车渗透率为25.8%,与市场整体渗透率水平相近。

当蔚小理、特斯拉等品牌在中高端市场鏖战时,传统车企与第二梯队,共同在大众市场找到了错位崛起机会。在9月,主流自主品牌新能源车零售份额67%,自主品牌批发量市场份额首次超过50%,展现出对市场份额“反攻”。

国泰君安张欣认为,这轮新能源洗牌是市场规律生效,未来哪位玩家胜出,关键在于商业模式的可持续性。因此,他更看好混动车型市场的发展。

特别是以奇瑞集团与广汽集团为代表的传统车企,在新能源板块表现相当突出。在产品投放方面,随着自主车企在新能源路线上的多线并举,市场基盘持续扩大。随着2022年的渗透率接近30%,市场将进一步向纺锤形发展。

所以说,并不是“蔚小理”的高举高打出现了路线错误。而是他们作为新生品牌,走高端路线有助于品牌成长。同时,市场不同价格波段错峰发展,也导致了销量出现了“此消彼长”。

从长远来看A0和A级车型销量的爆发,是新能源车市发展路上的必然趋势。例如,蔚来就启动了代号为“萤火虫”的造车计划,意在布局20万以下的终端市场。出于规模化扩张考量,也十分建议车企们提前站位,发力A级车市场。

凤凰网汽车公众号

搜索:autoifeng

官方微博

@ 凤凰网汽车

报价小程序

搜索:风车价