2022欧洲电动汽车市场成熟度研究

独家抢先看

文 | 杨蕾

在过去的几年里,全球汽车厂商均已为汽车电气化进行了大量投资,尽管欧洲电动车市场在2022年上半年份额持续增长,但厂商为此付出的投资尚未完全转化为利润。在新冠疫情爆发期间,汽车厂商仍持续投资于电动车产业。进入2022年,欧洲汽车厂商又面临俄乌战争引起的挑战。

普华永道战略与咨询公司在7月底发布了2022年欧洲电动车市场准备度研究,对消费者电动车市场观点进行分析,以期为汽车生产商确定可行的电气化方案提供帮助,并确保厂商短期的商业效益。

该研究重点关注两种EV车型:纯电动车(BEV)和插电式混合动力车(PHEV),侧重于7个欧洲主要市场:德国、法国、意大利、挪威、西班牙、瑞士和英国。

研究组通过网络对7个欧洲主要市场的4,600多名电动车消费者进行问卷调研,从4个维度的指数反映市场成熟度:政府激励措施、基础设施、供应和需求。

欧洲消费者对于电动车需求方面有如下发现:

• 消费者对电动车表现出强烈的兴趣,55%的受访消费者透露在未来两年内有购买电动车的意向。

• 电动车主的比例继续增长,为受访总数的6%。电动车主多为高收入的中年男性,居住在城市中心,有私人停车位。

• 电动车潜在用户(占受访总数63%)的收入比电动车主低50%左右。三种类型消费者是未来两年最有意向购买电动车的潜在客户:创新企业家、奢侈品消费族、汽车发烧友。

• 对电动车持观望态度(占受访总数31%)的主要是女性。该人群可支配收入比潜在客户人群低,且年龄比潜在客户大10岁左

• 网上汽车销售占电动车销售的10%,但55%的消费者会在网上购买下一辆车,原因是便利性和 价格透明。

• 对充电基础设施的需求量大。57%的消费者购买了电动车和充电套餐解决方案,另外14%的消费者在购买电动车后单独购买私人充电设施。

• 二手电动车主正在增加(占电动车用户的20%)。与新电动车主相比,大部分二手电动车购买者的收入比新电动车购买者低。

欧洲主要7国的电动车市场成熟度:

第一位:挪威,是在所有方面(政府激励、基础设施、供应、需求)都对电动车准备最充分的国家。

第二位:瑞士,有坚实的电动车基础设施,消费者对电动车需求水平较高。

并列第三位:英国和德国。英国的电动车基础设施和消费需求均为良好水平,但政府激励措施有限。德国在政府激励措施方面表现相对较强,客户对电动车的需求不断增加。

第四位:法国,电动车基础设施中等水平,若提高政府激励措施,可能会产生更多的电动车需求。

并列第五位:西班牙和意大利。两国电动车市场成熟度低的主要原因是缺乏基础设施。西班牙政府正在采取激励政策,以促进电动车需求。意大利消费者对电动车表现出强烈购买意向,但尚未转化为电动车销量。

受访人群划分

该研究对于受访消费者人群进行三类划分:电动车驾驶者、潜在购买者、保持观望者。对于此三类人群,从收入、年龄、住所等方面进行画像分析。

电动车驾驶者 |

潜在购买者 |

保持观望者 |

|

年平均收入 |

7.4万欧元 |

4.8万欧元 |

4万欧元 |

日均驾驶公里数 |

29公里 |

26公里 |

21公里 |

家中有停车位 |

88% 有 |

79% 有 |

71% 有 |

性别 |

52%男性 |

52%男性 |

43%男性 |

平均年龄 |

41岁 |

44岁 |

53岁 |

家庭成员数 |

3人 |

3人 |

2.6人 |

居住地 |

79%城市 |

78%城市 |

67%城市 |

第一类:电动车主

• 基本画像:(电动车主 Vs. 燃油车主 )

电动车主平均收入较高,但平均年龄较2021年有所下降。EV车主与燃油车车主相比,其画像反映为:

EV车主 |

ICE车主 |

|

年均收入 |

7.4万欧元 |

4.6万 |

日均驾驶公里数 |

29公里 |

24公里 |

家中有停车位 |

88%有 |

76%有 |

性别 |

53%男性 |

49%男性 |

平均年龄 |

41岁 |

37岁 |

家庭成员数 |

3人 |

3人 |

居住地 |

79%城市 |

75%城市 |

• 购车渠道

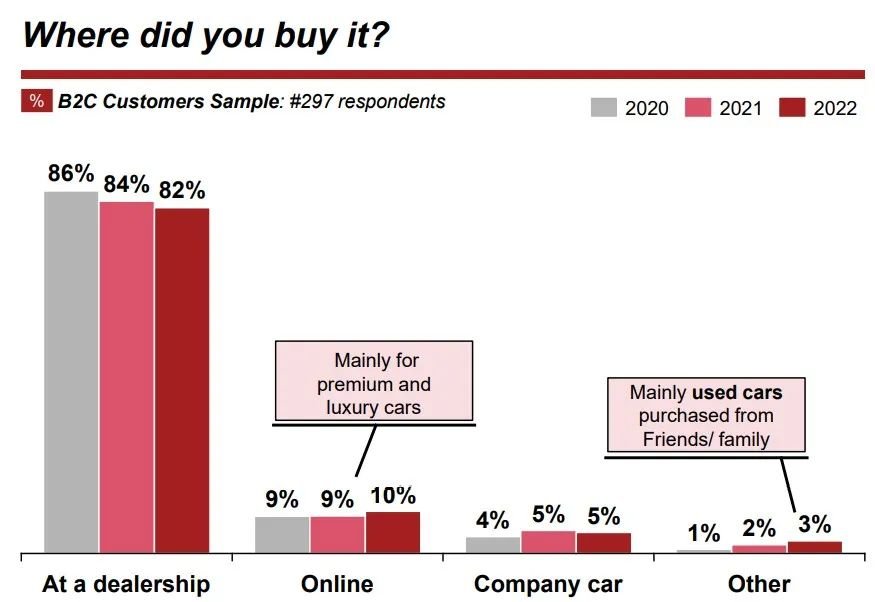

虽然2022年82%车主选择从汽车经销商购买电动车,但该比例较2020年已有所下降。10%选择网上购车,5%会选择公司车为电动车,3%(多为电动二手车)会从家人或朋友处购买。

尽管仍有55%的电动车主愿意考虑在网上购买下一辆电动车,但该比例较2021年59%已有所下降。认为网上购买电动车的优势主要为:价格优势(高折扣和网络促销)、方便、选择多样化。认为网上购买电动车的缺点主要有:无法体验车辆,如空间大小和手感;缺乏与销售人员面对面的互动;缺乏信任。

• 购车旅程Customer Journey

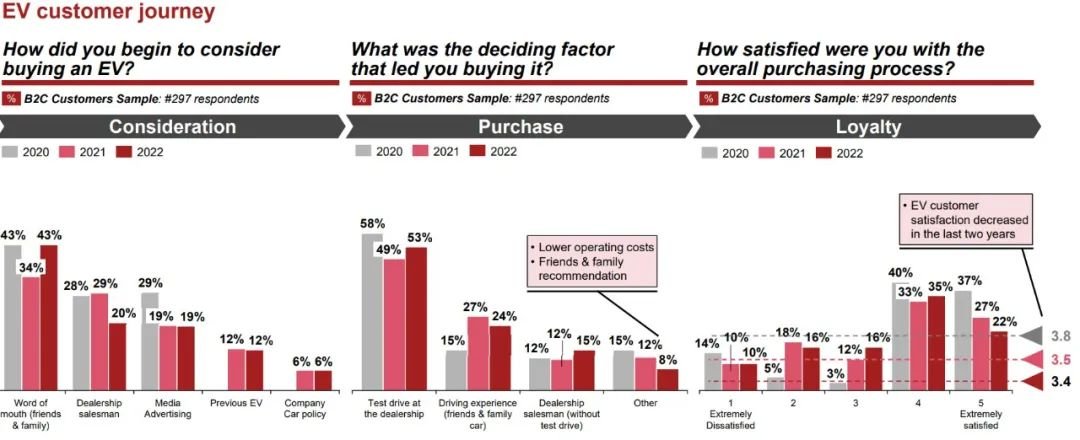

车主考虑购买电动车最主要的影响因素是来自朋友或家人的推荐(43%),其次是经销商销售人员介绍和媒体广告宣传(20%、19%),公司车政策影响仅为6%。

客户决定购买电动车最主要的影响因素是经销商试驾(53%),其次是在朋友或家人处的驾驶体验(24%)。

客户对购买电动车的满意度正逐年下降,以1-5分作为满意度评分标准,5分为完全满意,消费者满意度已从2020年的3.8下降为2022年的3.4。

• 政府激励措施影响

尽管55%的电动车主利用了约占车辆价格13%激励措施,然而仍然有77%的受访者认为有没有激励措施都会购买电动车。

• 充电设施和其他服务

57%的电动车主在购买电动车同时捆绑购买了充电设备和服务,14%的车主单独购买了充电设备,29%的车主仅购买电动车而没有采购充电设备。

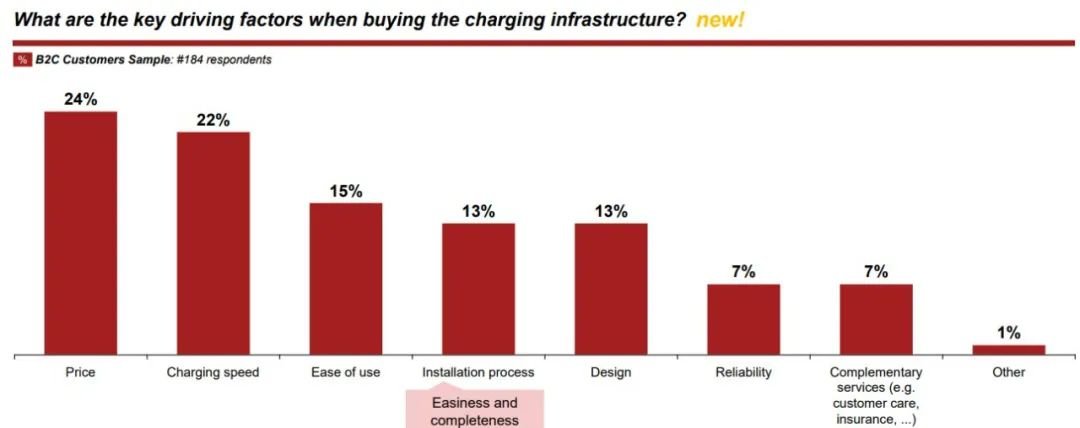

价格、充电速度和使用便利性是客户考虑购买充电设施时的三大驱动因素。

59%的充电设施购买者会购买其他补充性服务如:充电设备维护预警和延保服务。消费者更倾向于选择由汽车品牌厂商提供的充电设备安装服务,其中由品牌厂商经销商技术人员的安装服务口碑值最高。

• 其他电动车相关产品

电动车主对电动车相关的产品和服务表现出极大的兴趣,尤其是:绿色能源、智能家庭、光伏电板、以及电动滑板或电动自行车。

• 公共充电设施

虽然受访电动车主中72%选择在家或工作场所充电,但是客户对公共充电的依赖度在上升。而且,电动车主对充电供应商的忠诚度非常高,74%的电动车主表示总是使用同一家充电供应商。

对于公共充电服务的满意度,除了对可用性和等待时间满意度较低之外,其他项如: 地理位置、价格、附近其他服务设施、充电时长等均较为满意。

• 电动车残值

55%的受访电动车主认为车辆残值是一个关键的购买因素。相对于新车售价,电动车主对车辆残值的预期值平均为:0~1年72%, 1~3年65%, 4~7年59%, 8年以上38%。

第二类:潜在电动车购买者

• 基本画像(电动车主Vs. 潜在购买者)

EV车主 |

潜在购买者 |

|

年均收入 |

7.4万欧元 |

4.8万 |

日均驾驶公里数 |

29公里 |

26公里 |

家中有停车位 |

88%有 |

79%有 |

性别 |

52%男性 |

52%男性 |

平均年龄 |

41岁 |

44岁 |

家庭成员数 |

3人 |

3人 |

居住地 |

79%城市 |

78%城市 |

• 潜在购买者人群划分

基于四种行为维度:环保意识、技术信心、价格敏感、车辆使用,普华永道战略与咨询将潜在购车者划分为六种类型:创新企业家、技术发烧友、奢侈品消费者、实用主义者、保守主义者、和节俭主义者。在近2年内电动车购买意向最高的为三类人群:创新企业家(77%)、技术发烧友(77%)和奢侈品消费者(59%)。

虽然创新企业家人群在近2年内购买电动车意向最高,但是他们关注的会是价格较低、更加环保的车辆。技术发烧友在近2年内购买电动车的意向与创新企业家一样高,这个群体是汽车制造商新技术车型推广的最佳目标。奢侈品消费者中59%计划近2年内购买电动车,该群体特征是年龄较轻,收入较高,更为关注豪华车品牌。

• 购买动力

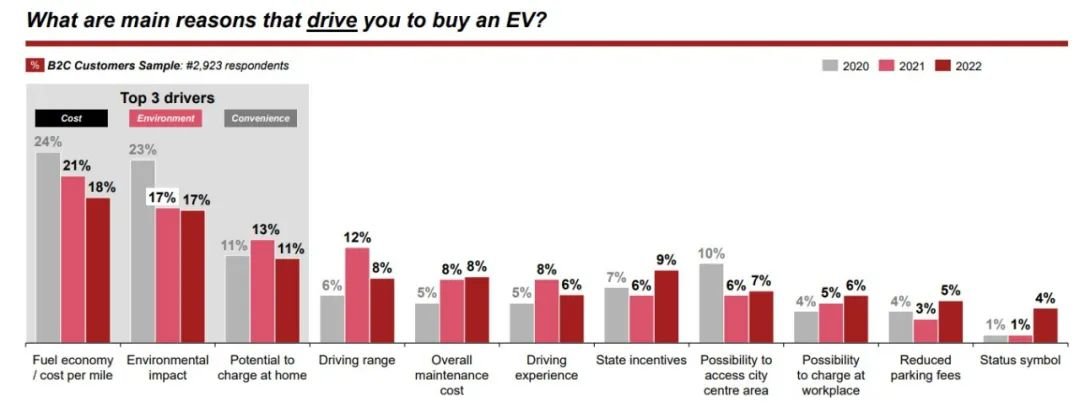

潜在购车者的主要购买动力为:经济性、环保和在家充电的可能性。

欧洲主要7国电动车市场成熟度

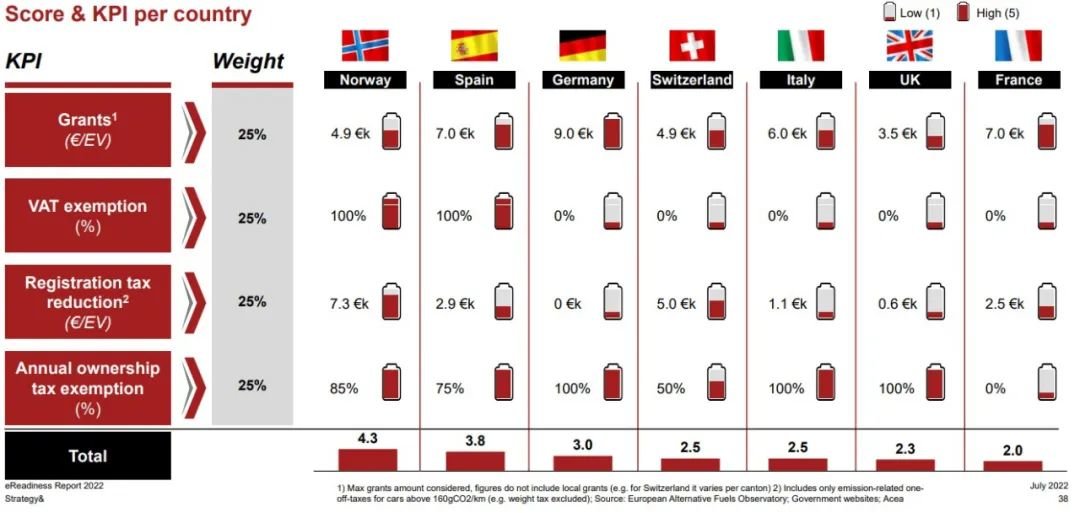

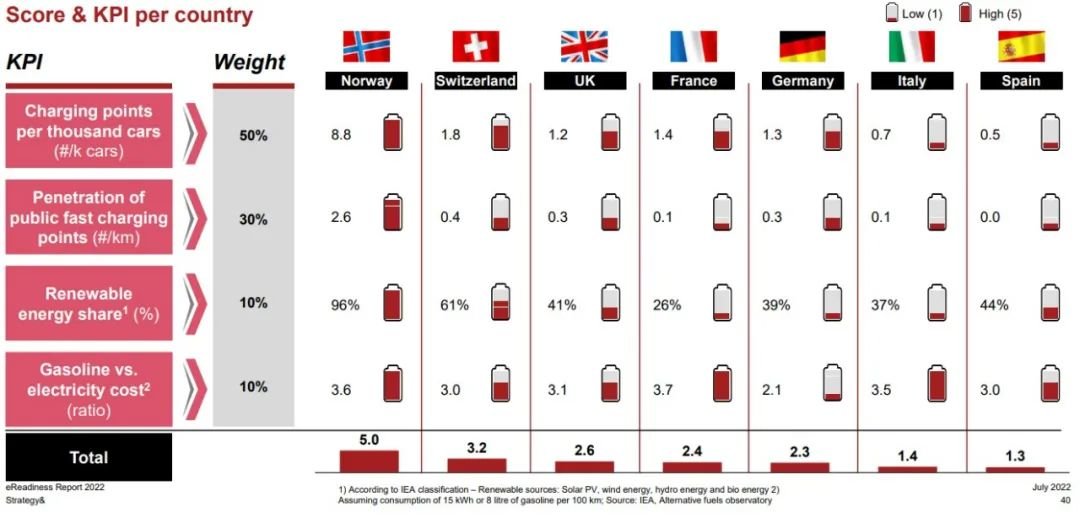

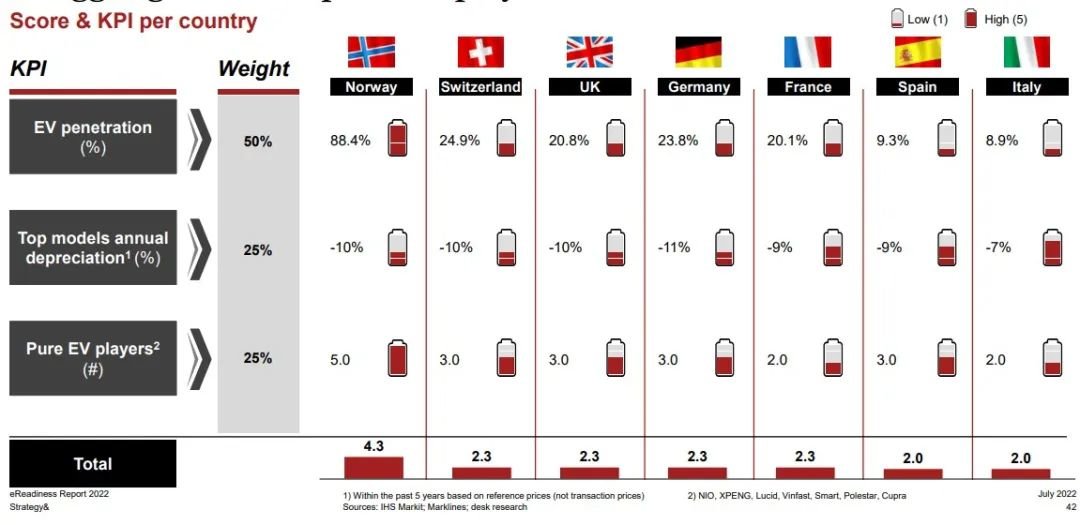

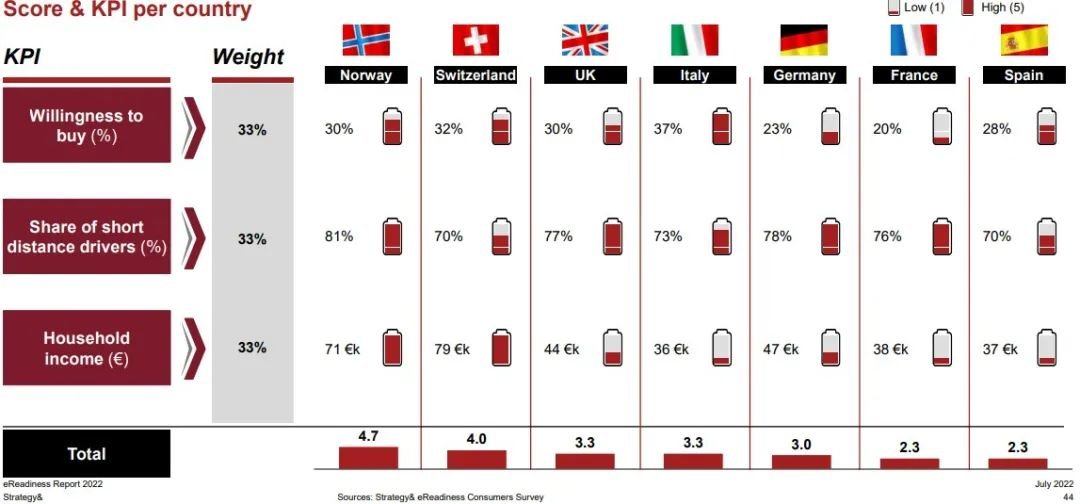

该研究对欧洲主要7国的电动车市场成熟度,从四个维度的14个KPI指标进行评分。

政府激励措施 |

基础设施 |

电动车供应 |

电动车需求 |

-购买补贴(国家和地方)换车奖励 -增值税减免 -降低上牌税费 -产权税减免 |

-每辆车可用的充电桩数量 -公共快充站(>150KW)在高速公路上的普及率 -再生能源的占比 -燃油与充电价格的比值 |

-电动车上牌渗透率 -各国销售前4名电动车的折旧率 -市场上纯电动车企数量 |

-消费者在未来2年内的购车意愿 -短途(<30km/天)驾驶者占比 -家庭平均收入 |

在所有四个维度中,挪威均为最高分,用1-5分评分,挪威电动车市场成熟度得分为4.5分。

在政府激励措施这一维度中挪威和西班牙的激励措施得分最高,分别是4.3和3.8,而法国得分最低为2.0分。

在电动车基础设施这一维度,挪威是基础设施最完善的国家,而意大利和西班牙在基础设施方面还需要加大投资力度。在这一维度中,每千辆车的充电桩数指标占50%权重。挪威每千辆车的充电桩数为8.8,而意大利和西班牙仅为0.7和0.5。

在电动车供应这一维度中,电动车上牌渗透率指标占50%权重,2022年挪威电动车渗透率达88.4%, 远远高于第二位的瑞士24.9%。意大利在7国中电动车渗透率最低,为8.9%。

挪威和瑞士在电动车需求方面处于领先地位,这要归功于强烈的购买意愿和较高的家庭收入。

对电动车生产企业的四项建议

为了能够让汽车制造商在短期更好的挖掘欧洲市场潜力,普华永道战略与分析团队给出了四项改进行动建议。

建议一:全渠道销售策略。

即将传统的实体店销售与在线销售和车载智能体验无缝连接,

将传统的实体店销售旅程与无缝的在线和车内体验相结合,以满足客户的期望。这主要是因为根据调研发现10%的客户已经在网上购买了他们的电动车,55%的客户愿意在网上购买他们的下一辆车。

而客户选择网上购车是受便利性和成本优势因素的驱动。另外,由于未来两年的购车需求主要来自于数字用户,因此跨渠道销售的无缝客户体验更有意义。

建议二:提升客户体验。

设计和部署针对电动车的体验,使电动车的销售过程、上车体验和驾车体验更有吸引力。同时,也为不太懂技术的客户提供咨询服务,确保对客户反馈进行监测,从而明确用户主要痛点。

2022年调研表明,在过去两年中,电动车主的满意度下降了10%。随着电动车渗透率的提高,电动车市场已转变为一个大众市场,新的电动车主对技术不甚了解,希望在整个购车旅程中得到专门的电动车支持。

另外,口碑是电动车主购车的主要重要考虑因素,试驾体验,官方或通过朋友和家人的建议对潜在购车者有很强的说服力。

建议三:加强二手车业务。

提供专门的认证二手车和技能培训项目,完善二手电动车业务,以帮助经销商以更有效和更有利的方式管理电动车二手交易 ,从而获得盈利。

研究表明,20%的电动车主主要通过传统的经销商渠道购买二手车。经销商的销售人员被认为是开始考虑购买二手电动车的关键因素,试驾对二手电动车客户来说是最重要的说服因素(与新的电动车车主相比上升了14个百分点)。

建议四:延伸服务范围。

丰富目前的产品和服务组合,提供与电动车有关的解决方案,以满足客户的需求(如提供绿色能源合同,光伏板,和充电设备等)。

研究表明10%~30%的消费者在购买电动车后短时间内购买了额外的电动车相关产品和服务 。14%的消费者在购买电动车后的短时间内购买了私人充电基础设施。然而,目前市场上大多数OEM厂商都没有明确的延展服务计划,该计划应包括能源供应渠道、家庭充电解决方案以及其他电动车使用相关服务。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”