汽势观察|总收入与净亏损双增 蔚来2019挑战或大过机遇

汽势Auto-First|陈若男

也许对蔚来汽车这样的造车新势力来说,前期持续“烧钱”,是一种常态。但是,作为一家上市公司,投入产出比(营收、支出、利润表现)却非常关键。

3月6日,蔚来汽车(NIO)发布了2018年四季度及全年未审计财报。财务数据显示,蔚来2018年年度总收入为49.51亿元,其中汽车销售总额为48.53亿元,占总收入的98.0%;净亏损为96.39亿元人民币,同比增长92.0%。

同特斯拉早期面临的盈利难题一样,蔚来的净利润亏损也在意料之中,但与特斯拉不同的是,蔚来在2018年超额完成了生产和交付目标。

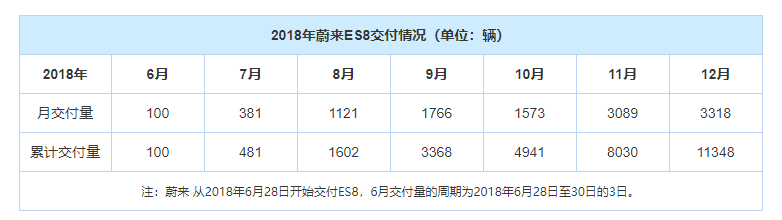

蔚来Q4财报显示,2018年Q4蔚来ES8产量为8069辆,相比于第三季度4206辆增长91.8%;2018年全年蔚来ES8总产量为12775辆,全年交付11348辆超额完成当年设定目标。

与此同时,蔚来首度实现毛利转正。第四季度毛利率为0.4%,上季度毛利率为-7.9%。其中汽车销售毛利润率为3.7%,上季度为-4.3%。2018年总毛利率为-5.2%。其中汽车销售毛利润率为-1.6%。

这对蔚来来说,无疑是可喜可贺。毕竟,像蔚来这种造车新势力,不仅要面对车辆交付时的质疑,还要面临着工厂产能爬坡及消费者接受度等问题,可谓阻碍颇多。在这种情况下,能够超额完成生产和交付目标,可谓是取得了阶段性的胜利,不过蔚来的下一个阶段可能会有更多的阻碍。

正如蔚来首席财务官谢东萤所说的,尽管蔚来超额完成了2018年的生产和交付目标,完成了预定的收入目标,但是预计2019年Q1交付量会有高于预期的环比下降。

蔚来汽车预计2019财年第一季度ES8交付量介于3500辆至3800辆之间,与2018财年第四季度相比降幅为56.1%至52.4%;总营收介于人民币13.91——15.16亿元之间,与2018财年第四季度相比降幅为59.5%至55.9%。

之所以呈现此番下滑趋势,主要由于归结于两个方面的原因。一方面,由于2019年中国新能源补贴减少的预期使得2018年年底交付提速,及元旦和春节假期期间的季节性下滑,使得一季度交付量下滑。同时由于对2019年新能源补贴政策和宏观经济走势的观望,预计2019年第二季度的交付量仍会较低。

另一方面,从蔚来的财报不难发现,第四季度的销售成本为34.22亿元,同上季度相比增长了115.8%。同时由于产品和软件开发相关团队员工人数的增加,以及2018年12月推出的ES6相关的设计和开发费用的增加,蔚来四季度的研发费用同上季度相比增长了48.0%,至15.15亿元。

此外,还有一系列的销售及管理费用的增加都会导致今年第一季度营收的减少。为此,蔚来取消了嘉定建厂计划。蔚来曾经于2017年与上海市嘉定区政府及相关单位签署建立蔚来新能源电动车先进基地的框架性协议及备忘录,2018年2月,蔚来第二工厂正式完成选址,拟落户上海嘉定区外冈镇。但眼下,蔚来在财报中表示已与有关主体达成一致,停止该生产基地的建设计划,战略聚焦于整车制造合作模式。这也意味着蔚来仍将沿用目前由江淮汽车代工生产的模式。

汽势观点:

综合蔚来公布的第四季度财报来看,投入产出比还算不错。尽管还在持续亏损中,但毛利润开始首季度转正,且生产和交付量都超出预期,这是不错的兆头。

不过眼前的挑战是,随着蔚来ES8交付量的不断增加,总收入和净亏损还将双增。面对新能源政策补贴的下滑及自身各项费用成本的增加,蔚来还将面临更大的资金压力。雪上加霜的是,前几日特斯拉再次大幅下调车价,势必会进一步蚕食纯电动汽车的市场份额,这让蔚来更加压力山大。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)