2019大考之年,中国新能源汽车何去何从?| 深度

这是希望之春,这是失望之冬!

撰文 | 张传宇

编辑 | 老司机

近两年,补贴退坡后的销量快速下滑,已然成为新能源汽车市场的常态。

2019年也不例外。

销量数据显示,8 月,新能源汽车产销分别完成8.7 万辆和 8.5 万辆,同比分别下降 12.1%和 15.8%。1-8 月,新能源汽车产销分别完成79.9 万辆和 79.3 万辆,同比分别增长 31.6%和 32.0%。

总体来看,8 月份新能源汽车产销量,相比7月份的6.67万辆有所上升,但是同比继续下降。同时,1-8月新能源汽车在低基数之上,仍保持相对正向增长,但增长率已大幅下滑。

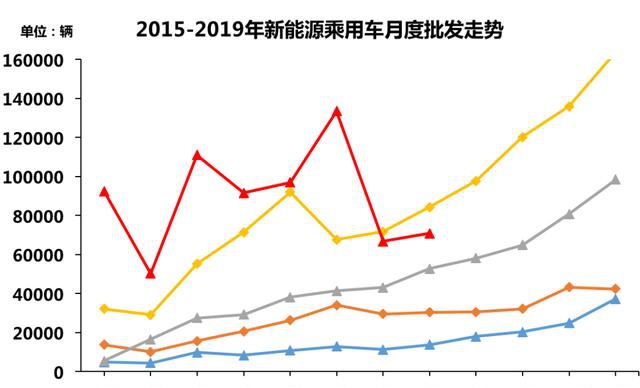

再看2019年上半年新能源汽车的整体走势,呈现出高位波动的新局面。1-5月新能源汽车单月平均销量将近9万辆,6 月份新能源汽车市场出现“抢装”现象,很大原因在于补贴政策处于过渡期(补贴标准为2018年的0.6倍),当月产销量实现同比增长6.2万辆的较快增长。

但是,7月、8月份并没有复现以往补贴下滑即快速恢复性增长的趋势,而是呈现需求偏弱、政策明朗后的销量回落。

新能源汽车市场的走势,从前几年的年初前低后高走势,逐步演变成补贴驱动下的波浪走势,总体走向与传统乘用车乃至整个汽车市场的波动愈加贴合。

导致这一现象的主要原因,在于补贴退坡带来的透支效应,使得新能源汽车产销各环节很难快速应对这样的成本变化,从而导致区别于往年的走势。但是,从另一个角度来看,这样的政策驱动,也是新能源汽车市场摆脱“补贴输血”所必经的阵痛期。

那么,在补贴政策最后存在的周期年中,新能源汽车市场会呈现怎样的特征?市场短时间的“应激反应”又将持续多久?造车新势力们又能否顺利过渡呢?

新能源市场的几个新变化

首先,纯电动为主、插电混动为辅,一直是中国新能源汽车市场的主要特征。8月的市场销量表明,两条技术路线分化增长的趋势不断加剧。

根据中汽协的数据,2019 年 8 月,国内纯电动乘用车销量为 6.3 万辆,同比增长1.4%,环比增长30.7%;同期,插电混动乘用车销量为1.6万辆,同比下滑40.5%,环比下滑11.5%。

2019 年 1-8 月,国内纯电动乘用车销量为56.0 万辆,同比增长50.6%;插电混动乘用车销量为 16.0 万辆,同比增长6.7%。

总体来看,2019年纯电动乘用车的同比增速,要明显好于插电混动乘用车,后者下滑幅度超预期较多。

纯电动汽车细分市场中,从2019年1-7月个人用户新能源乘用车上险数据来看,自主品牌发展较好,市场占比超过8成,而合资品牌占比仅超过1%。

另外,从市场观感而言,合资品牌纯电动产品的投放速度,明显要弱于中国品牌,他们不光产品投放周期滞后,在续航里程、智能网联等诸多核心指标方面,也与中国品牌存在一定差距。

值得注意的一个现象是,在插电混合动力细分市场,合资品牌增长速度则表现得十分迅猛。

2018年1-7月,自主品牌占据了插电混合动力市场的绝对主导地位,市场份额高达96%;而2019年1-7月,合资品牌集体发力,比如大众途观L 、帕萨特PHEV;丰田卡罗拉、雷凌双擎;宝马5系Le的投放,使得合资品牌的整体市场占有率迅速扩张至38.6%,提升了34个百分点。

这也表明,一旦合资品牌布局插电混动乘用车市场,依托产品序列、车型平台、产销规模、供应商体系等传统先发优势,合资品牌旗下插电混动乘用车产品的性价比大幅提升,市场面临存量竞争白热化的态势,后续自主品牌在这一细分市场的份额有逐渐被挤压的趋势。

与此同时,随着产品性价比的总体提升,插电混动乘用车与传统燃油车之间的差价也在不断缩小,这意味着整个插电混动乘用车市场的容量也将渐次扩容。

其次,新能源汽车市场内部各细分市场,呈现出明显的“消费分级”。

无论是纯电动、插电混动,还是合资品牌、中国品牌,整个市场的产品投放,都从过往几年的低端、补贴导向,转向当下以消费者升级需求为导向。

8月,纯电动A00级电动车销量为17,884台,同比下滑14.7%,占纯电动乘用车31.5%的份额,较去年同期下降不多,除宝骏品牌,其他几无亮点可言。8月A0级电动车的销量则同比下降45%,环比下降24%,体现了政策退出的压力,开始影响私人购买欲望。

2019上半年,A级电动车市占率达52.7%,已取代A00成为EV乘用车市场主力。8月,A级电动车销量达到2.9万台,同比增长22%,表现甚为亮眼。A级电动车的销量走高,主要是受私家和出租租赁需求的拉动,尤其是网约车市场带来的增量。

多年的补贴政策,催生了当年A00级电动车的畅销盛况。如今,在补贴持续退坡的进程中,市场“泡沫”不断挤压,驱动市场良性发展,推动产品向更高电池密度、更大续航里程迈进,同时,也在催熟面向B端的网约车市场。

第四季度,随着广汽传祺GS8 PHEV、JEEP指挥官PHEV、荣威RX3 MAX PHEV、奔驰EQC、北京奔驰E级PHEV等新车的入场,下一阶段的B级纯电动市场,也有望迎来新一轮的增长。

最后,新能源市场区域性增长特征和新变化,同样值得我们关注。

和此前新能源乘用车销量主要集中在一二线、限牌城市不同,如今正逐渐往二三线和非限牌城市渗透。数据显示,2019上半年,非限牌地区新能源乘用车销量占比52.1%,自2017年起已连续两年超过限牌地区销量。

从汽车保有量水平,三线以下城市消费增量空间等方面来看,中国新能源乘用车消费市场,仍有较大发展空间和前景。

造车新势力安否?

2019年,对于造车新势力品牌是颇为关键的一年。

蔚来、威马、小鹏等已量产交付的品牌,总体市场占比已经从去年同期的1.4%,跃升至12.4%,增长较为可观,但仍面临着销量爬升,与补贴退坡带来的下行风险。而且,受亏损、融资等方面的影响,其后续反弹的压力较传统车企更大。

即将到来的第四季度,理想、爱驰等品牌将开启交付。先行者与后来者的正面交锋不可避免,后发制人的案例能否在中国市场再次上演呢?

其实,在上述双重叠加效应之外,造车新势力在既有销量规模方面,在一定程度上已经有了分化。

在造车新势力中,威马汽车是交付较早,交付量较大的一个样本。今年8月,造车新势力上牌量数据显示,威马EX5排名第一,共计2,175辆,市场占比42.7%。从使用性质上看,威马EX5有1575辆来自于单位上车,其中上海占比92.51%。个人用户方面,威马EX5上险量为543辆,主要上险城市来自于北京和上海市。

目前,威马在销售方面采用的是“城市合伙人”制度,这样的布局可以在初期减缓威马渠道扩张的资金压力,同时还具有消化批发销量的功能。因此,大量的单位上车就不难理解了,很有可能来自于上海的“合伙人”分担。

自9月1日起,威马对销售公司及战略规划中心进行组织架构调整,并加速智慧出行、新零售等领域的发展。沈晖将兼任销售公司总经理,并设立了首席出行官、首席零售官、首席增长官三个岗位,均向沈晖汇报。

9月25日,威马汽车首席增长官王鑫到任,主要负责用户增长、市场公关等工作,此前她在优信集团担任CMO,并曾负责Uber优步中国市场工作。

威马的一系列组织架构调整,足见其对于销量增长的焦虑,不过近期爆出的系列事件、及后续产品短缺等问题,仍然是制约威马进一步发展的重要因素。

蔚来的日子不太好过。9月24日,蔚来汽车发布二季度财报,第二季度营收15.08亿元,市场预期13.09亿元,去年同期4600万元;第二季度归属于股东净亏损32.85亿元。财报发布后,蔚来股价一度跌破2美元,让投资者震惊不已。

受蔚来ES8召回的影响,蔚来汽车的亏损有所加大。此外,由于优先满足召回电池的生产,影响了正常车辆的交付,导致7、8月蔚来汽车销量有明显的下滑。

在这样的环境下,蔚来ES6的销量着实不易。但是,从第一季度财报信息来看,其后续仍然面临着订单不达预期的尴尬。另一方面,产品力更为均衡的ES6,能否更好地置换、承接ES8的潜在客户,也将影响着ES6的立足,乃至蔚来整个财年的发展。

票房总计49.1亿元的大IP《哪吒之魔童降世》,带火了同名车型——合众哪吒。在合众不懈的跨界营销之下,8月“怒取”440辆的上牌量。但理性点看,这更像是一次热度蹿升后的短期销量波动,合众哪吒仍缺少一点“爆款”潜质。

8月上牌数据中,最让人意外的当属小鹏汽车。

小鹏G3不光跌出前三,上牌量也仅有231辆。在营销宣传中,自诩为造车新势力第三的小鹏汽车,面对这样的成绩,不知作何感想?

7月小鹏G3现款与改款小鹏G3 520的纠葛,已经延续到了8月,消费者以实际行动给予了小鹏回应。老用户缺少关怀、新用户又摇摆不定,这样的情况对于小鹏汽车来说,需要更多的时间去弥合与消费者之间的裂痕。

“慢就是快,快就是慢”,何小鹏曾经这样评价小鹏汽车的发展哲学。

但是,造车新势力的产品哲学始终要与行业发展规律相结合,而不是简单粗暴地进行“互联网思维式”的迭代升级。每一款产品不光要在定位上有所区分,也需要在面市时间、价格体系方面做出区隔,同时做好老消费者的安抚工作。

另外,8月份,零跑、理想分别有166、99辆的上牌数,表明两家公司开始试水量产。据了解,零跑、理想的城市终端试驾活动,正在同步进行。

对于那些只有个位数上牌的企业,可以用一句话来形容,“不要问市场给不给你机会,就问你自己给不给自己机会”。

结语:

在众多视角当中,渗透率或许是其中一个观察的有效维度。

仅仅从渗透率来看,2018年我国新能源汽车销量达到125.6万辆,约占全部汽车销量的4.5%;截止到2019年6月,我国新能源汽车保有量约344万辆,而传统燃油车保有量达到2.5亿辆,新能源汽车保有量渗透率不到1.4%。

一斑窥豹,新能源汽车市场未来的成长空间,依旧广阔。短暂的波动,甚至是周期性波动,并不会影响市场的长线发展,最多会将折线式上升,变为螺旋式上升。

“这是失望之冬,也是希望之春”。

任何车企都不应该丧失“押注”新能源汽车市场的长线思维。紧贴市场的真实变化,做出快速而准确的反应,才是平衡长期收益与短期收益的良策。

即使今时的增长阵痛,或短期增速的下滑,也是为了蓄力,能在未来跳得更高。

-

凤凰网汽车公众号

搜索:autoifeng

-

官方微博

@ 凤凰网汽车

-

报价小程序

搜索:风车价

.png)

.png)